Рекомендации аналитиков на рынке корпоративных облигаций

Ежедневно российские инвестиционные компании и банки выпускают десятки обзоров, посвященных либо полностью, либо частично рынку корпоративных облигаций. Если еще 4 года назад ситуации на внутреннем рынке корпоративных облигаций в общем потоке аналитики по конъюнктуре фондового рынка придавалось мало значения, то в 2004—2005 гг. этот рынок стал неотъемлемой частью российской финансовой системы.

Помимо информационной функции, важнейшее назначение обзоров — предоставление аналитиками прогнозов и рекомендаций. При этом если в плане информационного наполнения в обзорах ежедневно меняются лишь данные о состоянии рынка за прошедший день, то в отношении рекомендаций подход банков довольно гибкий. В данном случае гибкость означает, прежде всего, то, что рекомендации и прогнозы не обязательно содержатся в каждом аналитическом обзоре, форма их подачи также может существенно отличаться.

Система рекомендаций

Рассматривая типы рекомендаций аналитиков, прежде всего необходимо отметить форму их представления. Можно выделить 3 основные формы:

- в основном тексте аналитического обзора. Такая форма преимущественно свойственна банкам, не придерживающимся последовательной политики предоставления рекомендаций. Это позволяет высказывать свою позицию нерегулярно и вне установленной формы;

- в тексте обзора — специальном разделе. Такие рекомендации более универсальны по своей форме, и банки, ведущие подобный раздел, достаточно часто дают рекомендации;

- в форме таблиц. Такие рекомендации формализованы в наибольшей степени, и банки, предоставляющие рекомендации в такой форме, демонстрируют наличие собственной системы рекомендаций и приверженность последовательной политике публичной оценки инвестиционной привлекательности облигаций.

Что касается содержания рекомендаций, то можно условно выделить две большие группы рекомендаций — относительные и абсолютные.

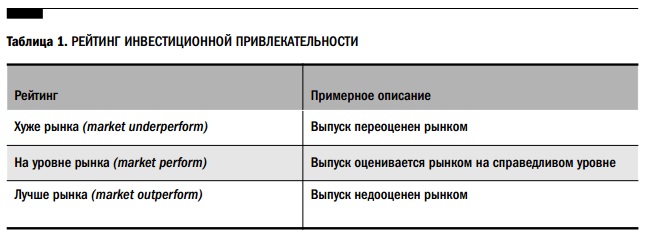

Относительные рекомендации, или рейтинги, представляют собой оценку инвестиционной привлекательности конкретного выпуска по отношению к рынку в целом (relative value) или к отдельным сопоставимым бумагам. Относительная инвестиционная привлекательность выпуска по отношению к рынку в целом определяется каждым банком по собственной методике и оценивается, как правило, в рамках заранее определенной шкалы (табл. 1).

Относительная инвестиционная привлекательность по отношению к конкретным бумагам выражается в сопоставлении анализируемого выпуска не с рынком в целом, а с отдельными сопоставимыми по определенным банком параметрам бумагами. Основными параметрами, принимаемыми в расчет при сравнении бумаг, являются отраслевая принадлежность эмитента, его кредитное качество, срок до погашения (или дюрация) и ликвидность выпуска. В случае сопоставления с отдельными бумагами оценка привлекательности приводится не в рамках установленной шкалы, а в свободной форме. Примером подобной рекомендации может служить утверждение вроде «облигации рассматриваемого выпуска в настоящее время (по текущей цене) существенно переоценены по сравнению с сопоставимыми выпусками». Относительная оценка также может сопровождаться указанием справедливого уровня спрэда между доходностью указываемых выпусков, что делает позицию аналитиков более четкой («данный выпуск является переоцененным по отношению к сопоставимому при спрэде, составляющем менее n базисных пунктов»).

Относительные рекомендации обусловлены текущим состоянием как рынка в целом, так и рынка отдельных бумаг в частности. Иначе говоря, оценка привлекательности анализируемого выпуска сравнивается с рыночной оценкой прочих сопоставимых бумаг. В этом состоит ключевое отличие относительных рекомендаций от абсолютных.

Абсолютные рекомендации представляют собой рекомендации для совершения конкретных действий с ценными бумагами. Шкала абсолютных рекомендаций состоит из советов «продавать», «держать» и «покупать», с возможным указанием более точных относительных характеристик (strong buy и strong sell). В тексте обзора подобные рекомендации могут также сопровождаться количественными показателями, и в этом случае мы имеем дело с наиболее четкой рекомендацией. Под количественными показателями в данном случае понимается то, что аналитики указывают конкретные уровни цены или доходности, при которых они рекомендуют покупать либо продавать данную бумагу. Безусловно, при составлении абсолютных рекомендаций аналитики также оценивают состояние сопоставимых выпусков и спрэды между ними и рассматриваемым выпуском, однако читатель обзора в данном случае избавлен от необходимости самостоятельно отслеживать динамику всех указанных бумаг. Примеры типичных относительных и абсолютных рекомендаций представлены в табл. 2.

Исследование рекомендаций

Сталкиваясь ежедневно со множеством рекомендаций, предоставляемых инвестиционными банками, инвестор неизбежно задается вопросами, основными из которых являются следующие:

- каковы общие тенденции предоставления рекомендаций;

- преследуют ли банки собственные интересы, рекомендуя ту или иную эмиссию.

Для ответа на эти вопросы нами было проведено исследование по ежедневным аналитическим обзорам 10 российских инвестиционных банков в период с 1 февраля по 30 апреля 2005 г. Указанный период отличался относительной стабильностью и по динамике доходности, и по объему торгов, что во многом и обусловило его выбор.

В результате были отобраны 537 обзоров следующих инвестиционных банков: Альфа-банк, Внешторгбанк, Банк ЗЕНИТ, МДМ-Банк, Ренессанс-Капитал, РОСБАНК, Банк «Союз», Траст, «Тройка-Диалог», ФК «Уралсиб». В расчет принимались только те обзоры упомянутых банков, которые были размещены на сайте информационного агентства Cbonds. По нашему мнению, это означает, что они доступны для наиболее широкого круга инвесторов и других заинтересованных сторон.

В отношении определения эмиссий, в которых участвовали банки, учитывались процессы слияний и поглощений в российской банковской системе. В частности, в список эмиссий Внешторгбанка включались те выпуски, в размещении которых принимал участие Гута-Банк, а в состав эмиссий ФК «Уралсиб» — выпуски, в размещении которых принимали участие ИБГ «НИКойл» и банк «Уралсиб».

В общее количество рекомендаций были включены все рекомендации, обозначенные как таковые в аналитических обзорах, а также утверждения, которые позволяли сделать однозначный вывод в отношении мнения аналитика. Общее количество рекомендаций определялось суммированием всех рекомендаций на покупку и продажу, выданных банками в каждый из рассматриваемых дней. Рекомендации «держать» в анализ не включались ввиду того, что они не указывают на совершение определенных действий с этими бумагами, а предназначены для тех, кто такие действия уже совершил.

За указанный период всего дано 2990 рекомендаций на покупку и продажу выпусков облигаций от 9 инвестиционных банков (один из банков на протяжении данного периода занимал официальную позицию непредоставления публичных рекомендаций).

В целом доля рекомендаций на покупку составила почти 3/4 (72%) от общего числа рекомендаций (2165 рекомендаций). Рассматривая распределение рекомендаций между рекомендациями на покупку и рекомендациями на продажу на каждый день в течение анализируемого периода, интересно отметить, что лишь однажды (14 марта) доля рекомендаций на покупку составляла менее половины от всех опубликованных рекомендаций. При этом отмечались 2 дня, когда доля рекомендаций на покупку достигла 100%, и еще 5 дней, когда она составляла 97%. Таким образом, доля рекомендаций на покупку была не ниже 97% в течение 7 дней из 62 (11% периода).

Распределение между рекомендациями на покупку и на продажу по дням представлено на рис. 1.

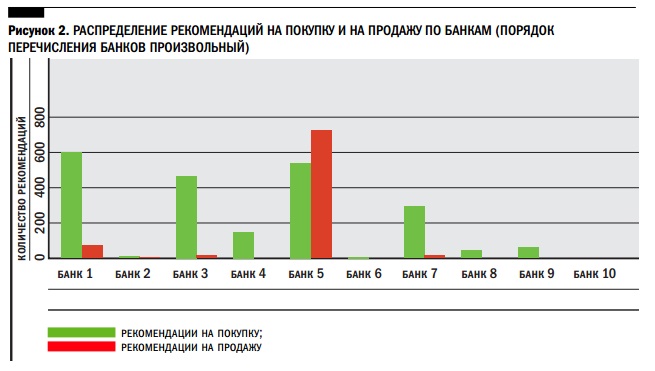

Интересно распределение рекомендаций на покупку и на продажу по банкам: если покупку рекомендовали 9 банков, дававшие рекомендации вообще, то продажу рекомендовали лишь 5 банков из 9. В целом распределение рекомендаций по банкам (рис. 2) позволяет сделать вывод о довольно высокой концентрации рекомендаций: на 5 банков приходится 96% всех рекомендаций (95% рекомендаций на покупку и 100% рекомендаций на продажу).

При этом заметна склонность почти всех банков (8 из 9) больше рекомендовать покупать, чем продавать. При этом рекомендации на продажу сконцентрированы в одном банке, на который пришлось 87% всех рекомендаций на продажу. Это означает, что 94% рекомендаций оставшихся 8 банков — рекомендации на покупку.

Не менее важен анализ того, как часто банки рекомендуют покупать или продавать те эмиссии, в размещении которых они принимали участие в качестве одного из андеррайтеров или организаторов. Далее эти эмиссии будем именовать «своими» для каждого банка.

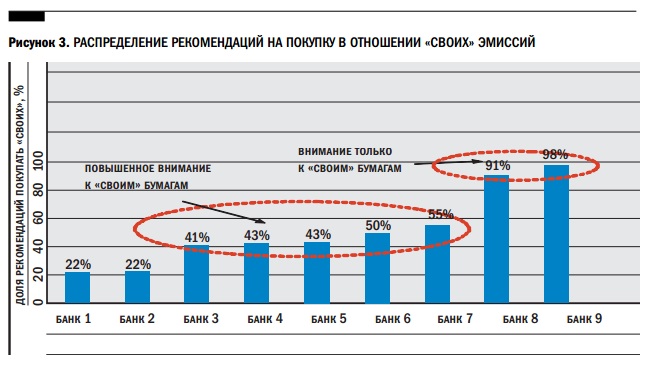

Результаты анализа рекомендаций на покупку показали, что наблюдается 3 группы банков в зависимости от того, как часто они рекомендуют покупать «свои» эмиссии (рис. 3).

Как видно на рис. 3, для 2 банков доля рекомендаций в отношении «своих» эмиссий превышает 90%, для 5 она составляет от 41 до 55% и для 2 — 22%. Таким образом, первые 2 банка на протяжении рассматриваемого периода были склонны рекомендовать покупку именно тех выпусков, в размещении которых они участвовали. Однако 5 банков также предпочитали рекомендовать к покупке «свои» эмиссии. Такой вывод следует из того, что ни один банк на российском рынке не поучаствовал более чем в 30% эмиссий корпоративных облигаций (по количеству эмиссий), а по большинству банков это значение существенно ниже 30%.

Можно предположить, что банки рекомендуют «свои» эмиссии в том случае, если они были связаны с их размещением и в настоящее время имеют к этим бумагам определенный интерес. Однако аргумент «против» может состоять в том, что банки, как правило, выборочно подходят к эмиссиям, в размещении которых участвуют, и размещают в итоге только привлекательные с их точки зрения выпуски (с позиции риска и доходности для инвесторов). Соответственно, представляет интерес, кого банки рекомендуют продавать.

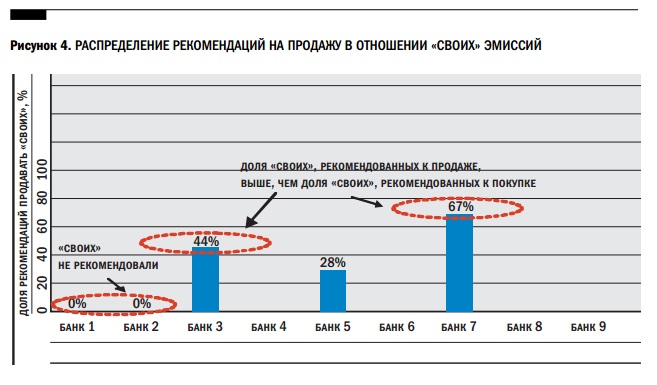

Как видно на рис. 4, «свои» эмиссии к продаже (хотя бы один раз за период) рекомендовали всего 3 банка. При этом, как уже отмечалось, 4 банка вообще не давали рекомендаций на продажу. Однако наибольший интерес представляет собой то, что 2 банка из указанных 3 рекомендовали «свои» эмиссии к продаже чаще, чем они рекомендовали «свои» эмиссии к покупке. А это как раз контрастирует с утверждением, что банки размещают наиболее качественные эмиссии, которые затем и рекомендуют к покупке. Таким образом, банки стимулируют не рыночный спрос на ряд размещенных ими эмиссий, а скорее их рыночное предложение. Как представляется, этот результат должен быть интересен в первую очередь эмитентам для понимания ситуации с их эмиссиями на вторичном рынке.

Заключение

Как показал анализ, в целом система предоставления публичных рекомендаций (доступных не только для собственных клиентов) пока отработана всего лишь в нескольких крупнейших банках. Большинство банков публичные рекомендации дают нерегулярно и вне четко заданного формата.

Среди отмеченных тенденций важнейшими являются практически полное доминирование рекомендаций на покупку над рекомендациями на продажу почти у всех банков, кроме одного, а также существенное смещение как рекомендаций на покупку, так и рекомендаций на продажу в сторону тех эмиссий, в размещении которых участвовали инвестиционные банки, выдающие рекомендации. В целом представленные выше данные являют собой лишь первую попытку анализа системы рекомендаций на российском рынке. Указанные тенденции требуют дальнейшего анализа не только во временном разрезе, но и в сопоставлении с различными рыночными факторами. Поэтому поле для изучения аналитики на рынке облигаций остается еще огромным, и повышение объема аналитики предъявляет серьезные требования и к ее качеству, в чем заинтересованы все инвесторы на рынке.