"2008 и 2020: что изменилось в экономике и экономической политике?"

1. СОСТОЯНИЕ ЭКОНОМИКИ В 2008 и 2020 гг.

1.1. Сравнение показателей социально-экономического развития в 2008 и 2020 гг.

Важнейшее изменение, которое резко отличает экономическую ситуацию в России последних лет от 2006-2008 гг. – это значительное замедление экономического роста. Среднегодовые темпы роста ВВП России за последние 3 года составили 1,9% по сравнению с ростом на 7,3% в 2006-2008 гг. Основная причина этого замедления – отсутствие новых источников роста экономики страны, таких как улучшение доступа к транспортно-логистической инфраструктуре, повышение доступности финансирования, улучшение делового климата и др. Соответственно, резко сократились и темпы роста инвестиций в основной капитал (см. табл. 1).

Темпы модернизации и развития инфраструктуры России продолжают оставаться на низком уровне, на что указывают низкие показатели ввода новых объектов и отсутствие существенного улучшения качества инфраструктуры. Согласно рейтингу глобальной конкурентоспособности за 2019 год Россия по качеству дорог находилась на 99 месте в мире, что практически не отличается от результатов рейтинга 2008 года (104 место). Низкий уровень развития касается и финансовой инфраструктуры. В условиях антироссийских санкций доступ российских компаний и банков к дешевым финансовым ресурсам за рубежом существенно сократился, а показатель внешнего долга вернулся к уровню, который наблюдался в 2008 году. В то же время уровень развития внутренней финансовой системы продолжает оставаться низким, обуславливая низкую доступность финансовых средств для бизнеса.

Обзор макроэкономической ситуации 2

Негативные тенденции заметны и в отношении уровня жизни населения. Несмотря на то, что доля населения с денежными доходами ниже величины прожиточного минимума к 2019 г. снизилась до 12,3% (в 2008 г. она составляла 13,4%), начавшееся в 2014 г. падение реальных доходов населения привело к смещению структуры потребления в пользу продовольствия, Доля продуктов питания в структуре расходов населения выросла с 27,6% в 2008 г. до 29,0% в 2018 г.

При этом состояние государственных финансов продолжает указывать на значительные возможности стимулирования развития экономики. Внешний долг РФ на фоне антироссийских санкций в последние годы существенно сократился и в целом вернулся к уровню, который наблюдался в 2008 году. Размер внутреннего госдолга остается невысоким вследствие продолжения консервативной бюджетной политики и отказа от существенного наращивания госрасходов. Сохраняется ориентация на достижение профицита бюджета, однако на фоне снижения цен на нефть масштабы этого профицита стали существенно меньше. Объем накопленных государством нефтегазовых доходов снизился (в % ВВП), но все еще представляет существенную величину.

1.2. Структура российской экономики в региональном и отраслевом разрезе в 2008 г. и в наши дни

Обзор макроэкономической ситуации 3

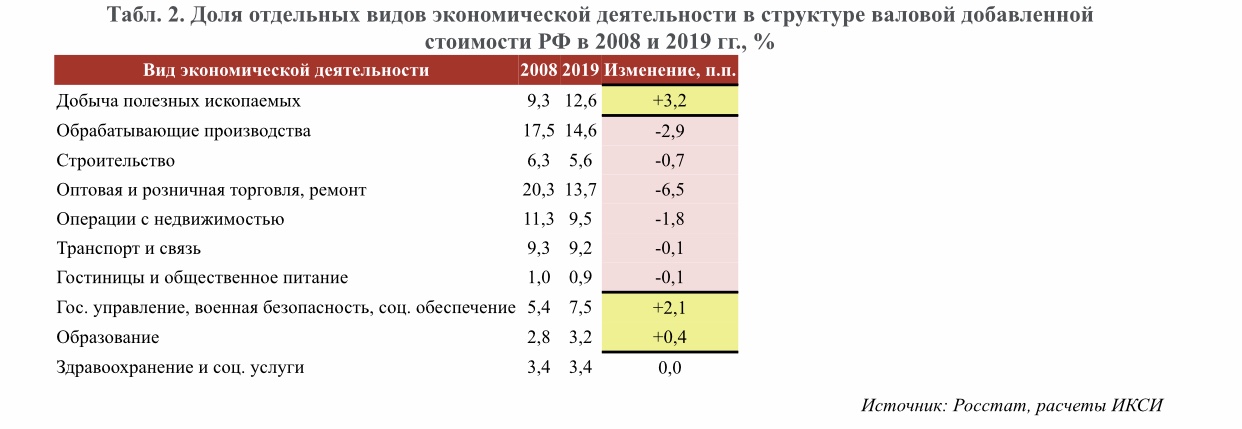

Сравнение текущей структуры ВВП России с ее состоянием в 2008 г. показывает, что сырьевой характер российской экономики за это время только усугубился. Если в 2008 г. доля сферы добычи полезных ископаемых в ВВП нашей страны составляла 9,3%, то в 2019 г. – уже 12,6%. Одновременно с этим доля обрабатывающих производств снизилась с 17,5% до 14,6%. Сократилась и доля строительства. При этом значительно вырос вклад сектора государственного управления, военной безопасности и социального обеспечения (см. табл. 2), что отражает тенденцию к разрастанию государственного сектора.

В структуре ВВП с 2008 по 2019 гг. существенно снизилась также доля одной из основных отраслей – оптовой и розничной торговли и услуг ремонта. Однако это в значительной степени связано с изменением методологии учета данного сектора экономики (были исключены услуги ремонта предметов личного пользования и бытовых изделий, и оставлены только услуги по ремонту автотранспортных средств и мотоциклов).

О сохраняющейся сырьевой зависимости российской экономики свидетельствует также и список крупнейших компаний России, который с 2008 г. мало изменился: в нем все также доминируют компании нефтегазового сектора и госмонополии. Согласно рейтингу «Эксперт 400», в пятерку крупнейших компаний по объему выручки и в 2008 г., и в 2019 г. входили Роснефть, Газпром, Лукойл и РЖД. Единственное изменение, произошедшее в топ-5 за эти годы – Сбербанк занял место ликвидированного РАО «ЕЭС России». При этом лишь 4 российские компании (Роснефть, Газпром, Лукойл и Сбербанк) входят в рейтинг Fortune Global 500. В 2008 г. в данном рейтинге, помимо этих четырех компаний, была еще и компания Сургутнефтегаз.

Экономическая активность в России по-прежнему сконцентрирована в Москве. Вклад ВРП города Москвы в суммарный ВРП субъектов РФ несколько уменьшился (с 24,3% в объеме совокупного ВРП в 2008 г. до 22,3% в 2018 г.), однако столица по-прежнему остается доминирующим в экономике регионом. Тем не менее, в совокупном ВРП незначительно выросла доля Санкт-Петербурга (с 4,2% до 4,6%). Масштаб изменения долей прочих субъектов РФ не превышал 0,2 п.п. При этом Москва и Московская область остаются важнейшими центрами притяжения населения и, соответственно, трудовых ресурсов. Доля Москвы в структуре населения РФ увеличилась до 8,7% в 2018 г. по сравнению с 7,9% в 2008 г., Московской области – до 5,3% по сравнению с 4,9%. Кроме них, еще на 0,3 п.п. увеличились доли Санкт-Петербурга и Краснодарского края. В других регионах изменения составляли не более 0,2 п.п.1

1 Показатели по численности населения рассчитаны без Республики Крым и г. Севастополя для сопоставимости данных.

1.3. Прогнозы развития экономики в 2008 и 2020 гг.

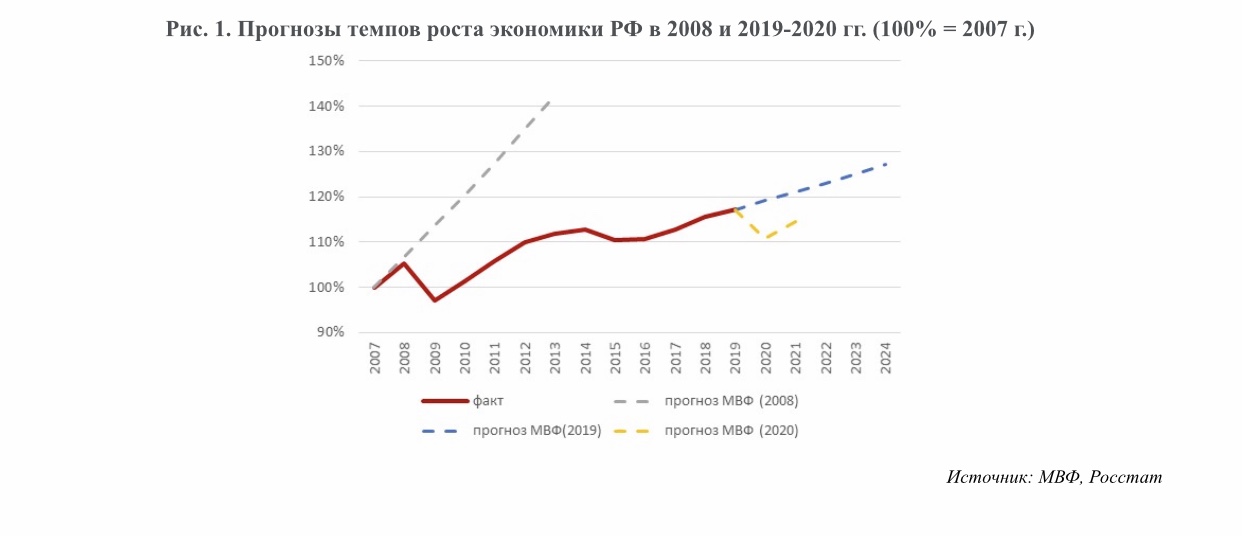

Оптимистичные прогнозы 2008 г., предполагавшие рост экономики России в 1,4 раза к настоящему моменту, сейчас сменились более консервативными оценками (см. рис. 1). Например, МВФ в 2008 г. ожидал, что средние темпы роста ВВП России в предстоящие 5 лет должны будут составить 5,9%, а в 2019 г. – уже только 1,6%. При этом даже при выполнении этих прогнозных темпов роста к 2024 г. российская экономика будет существенно отставать в динамике своего развития от уровней, которые ожидалось достигнуть к 2012 г. В текущем году на фонде пандемии коронавируса прогнозы на ближайшие 2 года еще более ухудшились – вместо ожидавшегося роста на 3,4% за два года экономика России потеряет 2,2% ВВП.

На фоне более низких темпов роста экономики ожидается, что к середине 2020-х годов Россия не только не сможет войти в пятерку крупнейших экономик мира (по объему ВВП по ППС), но и опустится на 7 позицию, пропустив вперед Индонезию. В настоящее время нет понимания относительно того, за счет чего может быть наверстано это отставание в темпах развития. С одной стороны, политика Минфина и ЦБ отрицает возможность проведения стимулирующей политики для повышения темпов роста. С другой стороны, проводимые реформы недостаточны для стимулирования экономической активности другими способами (снижение административных барьеров и других препятствий для ведения бизнеса).

2. ДИСКУССИИ В ЭКОНОМИЧЕСКОЙ ПОЛИТИКЕ в 2008 и 2020 гг.

2. ДИСКУССИИ В ЭКОНОМИЧЕСКОЙ ПОЛИТИКЕ в 2008 и 2020 гг.

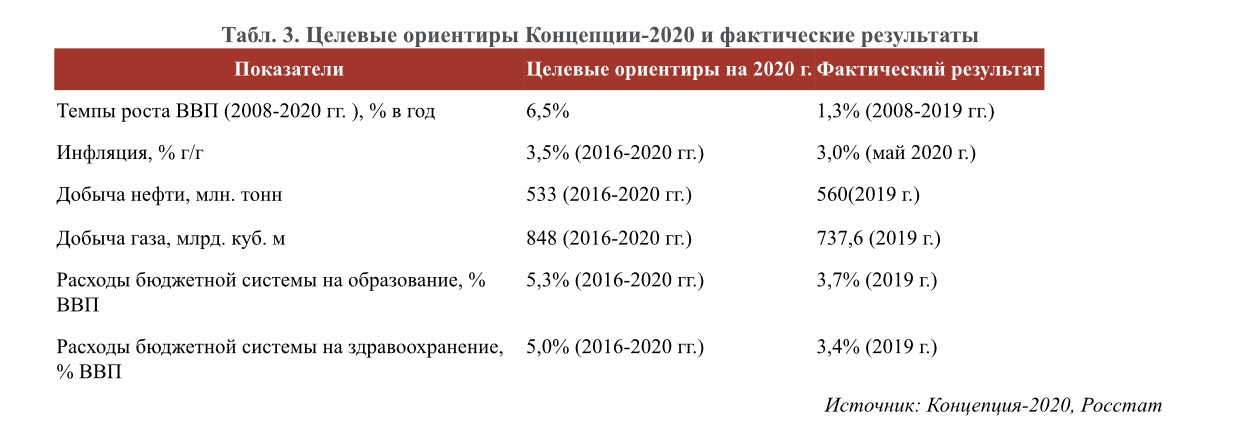

2.1. Цели и ориентиры развития экономики

Цели развития экономики, поставленные в 2008 г., были весьма амбициозными. Например, в утвержденной в то время Концепции долгосрочного социально-экономического развития РФ до 2020 г. декларировалось, что уровень доходов и качество жизни россиян к 2020 г. достигнут показателей, характерных для развитых экономик. Среднегодовые темпы роста ВВП за период с 2008 по 2020 гг. должны были составить 6,5%, реальных располагаемых доходов населения – 7,7%, инвестиций – свыше 11%. Однако реальные темпы роста экономических показателей, которые наблюдались после 2008 г., оказались существенно ниже.

Обзор макроэкономической ситуации 5

Кроме того, в Концепции-2020 декларировался переход от экспортно-сырьевой к инновационной модели экономического роста. Этот переход предполагалось совершить за счет развития человеческого потенциала, создания высококонкурентной институциональной среды, развития инноваций, а также закрепления и расширения глобальных конкурентных преимуществ России в традиционных сферах (энергетика, транспорт, аграрный сектор, переработка природных ресурсов). Однако из основных целевых показателей, указанных в стратегии, в большей степени оказались выполненными лишь цели, связанные с развитием добычи полезных ископаемых (см. табл. 3). Так, добыча нефти по итогам 2019 г. оказалась даже выше целевых значений, установленных в 2008 г. Для сравнения, декларируемое повышение расходов на образование и здравоохранение (в % ВВП) осталось нереализованным.

В последние годы при постановке стратегических целей основной фокус сместился с высоких темпов роста на достижение социальных показателей. Так, в качестве трех первых целей, установленных в 2018 г. в Указе Президента «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года», фигурируют обеспечение устойчивого естественного роста численности населения, повышение ожидаемой продолжительности жизни до 78 лет, а также обеспечение устойчивого роста реальных доходов граждан и роста уровня пенсионного обеспечения выше уровня инфляции. К цели по обеспечению темпов роста экономики на уровне выше мировых добавилось упоминание о необходимости сохранения инфляции на уровне не выше 4%.

В целом, для документов, связанных со стратегическим планированием, стала характерной тенденция к постановке менее амбициозных целей. Весьма показательным в этом плане является пример Стратегии развития автомобильной промышленности, которую с момента принятия в 2010 г. корректировали несколько раз, что позволяет проследить эволюцию целей и сравнить их с фактическими данными. В первоначальном варианте Стратегии цель по количеству производимых легковых автомобилей в стране к 2020 г. была установлена на уровне свыше 3 млн. машин в год. Однако после того, как фактические показатели выпуска стали все больше расходиться с целевыми, в новой редакции Стратегии, принятой в 2018 г., эта цель была снижена до 2,2 млн. машин в год (см. рис. 2). Достижение этой цели в настоящее время также находится под вопросом, учитывая ожидаемое сокращение выпуска автомобилей в текущем году.

2.2. Денежно-кредитная политика

C 2006 г. в «Основных направлениях денежно-кредитной политики» ЦБ появились упоминания о необходимости перехода к новому режиму «инфляционного таргетирования». В тот период такой режим рассматривался в качестве альтернативы политике управляемого плавающего валютного курса, которую проводил тогда Банк России. В рамках такой политики Банк России выкупал часть поступавшей в страну валютной выручки и наращивал объем золотовалютных резервов. При этом Банк России не препятствовал росту курса национальной валюты, так как укрепление рубля рассматривалось также в качестве важного антиинфляционного фактора. Одним из результатов такой политики являлось расширение ликвидности за счет постоянной эмиссии, необходимой для покупки иностранной валюты. Критики такой политики ЦБ утверждали, что именно расширение эмиссии – основная причина недостижения целей по инфляции, которые в тот момент устанавливались в соответствии со среднесрочной стратегией социально-экономического развития. Так, в июне 2008 г. министр финансов А. Кудрин говорил о том, что выполнить прогноз по инфляции на уровне 10,5% можно, однако для этого потребуется принять решительные меры для сокращения темпов роста денежной массы, и это может отрицательно повлиять на темпы роста ВВП2.

В открытых дискуссиях по поводу перехода к режиму таргетирования практически не затрагивался один из ключевых параметров – количественная цель по инфляции. В июле 2008 г. зампред ЦБ А. Улюкаев говорил о некоем соглашении между Правительством и ЦБ, или постановлении Правительства, согласованном с ЦБ, о выборе этой цели3. Однако в реальности выбор целевого уровня инфляции фактически был отдан на откуп самому ЦБ. В результате с самого начала был выбран наиболее консервативный вариант – около 4%. Выбор такого таргета обосновывался тем, что в развитых странах целевой показатель по инфляции составляет как правило 2% в год, а в российских условиях он должен быть выше из-за особенностей экономики, включая уровень развития конкуренции и рыночных институтов, эффективность и диверсификацию производства, структуру потребления, а также волатильность цен на отдельные группы товаров и услуг. При этом не объяснялось, почему же целевой показатель был установлен на уровне именно 4%, а, например, не 5% или 6%. В то же время разница даже в 1 процентный пункт инфляции – это существенный фактор, влияющий на экономический рост, поскольку при установлении более консервативной цели Банк России должен был поддерживать процентные ставки на завышенном уровне в течение более длительного времени, что не могло не сказаться на внутреннем спросе.

2 Финмаркет (2008) «Выполнить прогноз по инфляции сложно, но можно - Кудрин» // 17 июня 2008 г. http://www.finmarket.ru/hotnews/865808 3 РИА Новости (2008). «ЦБ РФ берет ответственность за инфляцию на себя» // 1 июля 2008 г. https://ria.ru/20080701/112731787.html

К настоящему моменту ключевой вопрос, связанный с инфляционным таргетированием в России, заключается в том, насколько эта политика сочетается с возможностью ускорения темпов роста экономики. Политика инфляционного таргетирования, проводимая ЦБ, обеспечила снижение инфляции до уровня ниже таргета в 4%. Однако нужно учесть, что цель по инфляции оказалась достигнута в условиях замедления темпов роста российской экономики до уровня примерно 1% в год. Снижение инфляции рассматривалось ЦБ в том числе как одно из условий для расширения инвестиций, однако каких-либо доказательств этому утверждению в настоящее время не видно. Кроме того, переход к инфляционному таргетированию, как ожидалось, будет способствовать повышению доверия к ЦБ со стороны общества. Однако результаты опросов, проводимых по заказу самого же ЦБ, показывают, что доверие, наоборот, снижается. Если в феврале 2014 г. доля тех, кто не доверяет ЦБ, составляла 14% опрошенных, то в январе 2020 г. этот показатель вырос до 27%.

2.3. Бюджетная политика и нефтегазовые фонды

В начале 2008 г. одним из ключевых дискуссионных вопросов в бюджетной политике оставался выбор между накоплением и инвестированием нефтегазовых доходов. На момент расформирования Стабилизационного фонда (30 января 2008 г.) накопленный объем нефтегазовых доходов составлял 3851,8 млрд. руб., или 157,4 млрд. долл. Предложения об инвестировании части накопленных средств (в основном звучавшие тогда в Госдуме и в экспертном сообществе) сталкивались с резкой критикой Минфина (возглавляемого А. Кудриным, одновременно являвшимся зампредом правительства), который настаивал на обязательном изъятии «избыточных» нефтегазовых поступлений из экономики с целью ограничения инфляции и формирования резервов для бюджетной системы на случай падения нефтяных цен.

Несмотря на это, с 1 февраля 2008 г. Стабилизационный фонд был разделен на две части – Резервный фонд (предназначенный прежде всего для покрытия дефицита бюджета) и Фонд национального благосостояния (предназначенный в том числе для инвестирования). При этом Минфину было поручено до 1 октября 2008 г. разработать порядок управления средствами ФНБ, «предусматривающий размещение его средств на депозитах и в остатках на банковских счетах в банках и кредитных организациях, в долговые обязательства и акции юридических лиц, а также в паи (доли участия) инвестиционных фондов».

Однако в условиях кризиса полноценное инвестирование средств ФНБ так и не началось, а наличие накопленных резервов стало рассматриваться правительством как безусловное благо. По итогам

Обзор макроэкономической ситуации 8

2008 г., несмотря на падение цен на нефть и сокращение налоговых доходов, федеральный бюджет был сведен с профицитом в размере 1,7 трлн. руб. (для сравнения, в 2007 г. профицит составлял 1,8 трлн. руб.). В 2009 г. средства Резервного фонда активно использовались для покрытия дефицита федерального бюджета, составившего по итогам года 2,3 трлн. руб. Часть средств ФНБ также была использована для стабилизации экономики (осенью 2008 г. 175 млрд. руб. были размещены на депозитах во Внешэкономбанке «для поддержки фондового рынка»).

Установка на накопление резервов и обеспечение профицита бюджета, которая сложилась в то время, закрепилась в органах власти на долгие годы. В 2018 г. А. Кудрин в статье, посвященной урокам кризиса 2008 г., отметил, что один из главных выводов для правительства – это необходимость иметь резервы на случай падения доходов. В период 2014-2017 гг., когда федеральный бюджет был дефицитным, возвращение к профициту бюджета часто упоминалось на уровне правительства как необходимая задача бюджетной политики. Эту задачу активно решал Минфин, сокращая налоговые вычеты и иные льготы, получившие название «налоговые расходы», а также усложняя процедуры использования бюджетных средств, что приводило ко все более низким уровням исполнения расходов. При этом вопрос о последствиях сдерживающей бюджетной политики для развития экономики в правительстве не ставился.

На этом фоне зависимость федерального бюджета от «сырьевых» поступлений практически не снизилась: в 2008 г. на нефтегазовые доходы приходилось 47,3% доходов федерального бюджета, а в 2017-2019 гг. значение этого показателя колебалось в диапазоне 40-45%. Инвестирование средств ФНБ до сих пор осуществляется в сравнительно небольших объемах, и предложения о более активном использовании этих средств на цели развития экономики встречают все такое же сопротивление Минфина. В 2019-2020 г., когда объем ФНБ приближался к уровню 7% ВВП (после чего, согласно действующему законодательству, разрешается инвестирование средств фонда в объеме, превышающем этот уровень), дискуссия об использовании средств Фонда возникла снова. Однако ее итогом стало решение о покупке акций Сбербанка у Банка России, что фактически означало перенаправление средств ФНБ Банку России, а затем – Минфину в виде отчислений от прибыли. Тем самым вопрос об инвестировании ФНБ снова оказался отложен.

2.4. Налоговая политика

В сфере налоговой политики основная дискуссия в первой половине 2008 г. велась вокруг снижения НДС до 12-14% как важнейшего стимула для развития обрабатывающей промышленности. Наряду с этим шла дискуссия об эффективности налогового администрирования в целом, где НДС также отводилась немалая роль в связи с достаточно низкой собираемостью налога и крайне жесткими условиями его возмещения для добросовестных налогоплательщиков.

В структуре правительства основным сторонником снижения НДС выступало Минэкономразвития (возглавляемое тогда Э. Набиуллиной, однако в публичном пространстве по данной теме высказывался в основном замглавы ведомства С. Воскресенский). По логике министерства, снижение НДС позволило бы ускорить промышленный рост, и в этих условиях выпадающие доходы бюджета (которые оценивались на уровне 1,3-2,0% ВВП) можно было бы компенсировать за несколько лет. Кроме того, при более низкой ставке возможности неправомерного возмещения налога стали бы менее привлекательными. Основным оппонентом этой идеи выступал Минфин, занимавший жесткую позицию: «выпадение» доходов федерального бюджета недопустимо, а проблему низкой собираемости налогов надо решать за счет перехода к новым правилам администрирования и создания новых систем контроля за операциями налогоплательщиков. Окончательное решение правительства о снижении НДС до 12-14% было запланировано на август 2008 г., затем отложено до конца года, а в марте 2009 г. Э. Набиуллина заявила, что «снижение НДС

Обзор макроэкономической ситуации 9

в условиях кризиса несвоевременно». Стоит отметить, что и в рамках антикризисной политики 20082009 гг. налоговые меры как таковые не относились к ключевым антикризисным инструментам. Наиболее значимыми решениями для поддержки бизнеса в сфере налогов в 2009 г. стали снижение ставки налога на прибыль с 24% до 20% (хотя в условиях резкого падения рентабельности это могло оказать на бизнес лишь отложенный эффект) и изменения в системе уплаты налога на прибыль (возможность начислять ежемесячные платежи по фактически полученной прибыли, а не на основе результатов прошлого квартала) и НДС (возможность уплаты налога тремя равными платежами).

С тех пор правительство так и не вернулось к дискуссии о снижении НДС как стимула для широкого круга налогоплательщиков. Имеются лишь единичные примеры решений о снижении НДС на отдельные товары и услуги – например установление в 2019 г. ставки 0% на внутренние авиаперевозки из регионов, кроме рейсов в Москву. В отношении же базовой ставки НДС для большинства товаров и услуг обсуждалось только повышение (с 2017 г. – повышение до 22% в обмен на снижение страховых взносов, в 2018 г. – повышение до 20% как «вынужденная мера» для финансирования расходов на нацпроекты, что и было реализовано с 2019 г.). Появление автоматизированного контроля за операциями, облагаемыми НДС, резко повысило собираемость налога и превратило его в ведущий источник доходов бюджета. Если в 2008 г. на поступления НДС приходилось 23,0% доходов федерального бюджета, то в 2019 г. – уже 35,1%.

Стоит отметить, что в 2020 г. депутатами Госдумы была предпринята попытка возобновить дискуссию о снижении НДС. В феврале 2020 г., а затем и в марте в Госдуму было внесено 2 законопроекта о снижении НДС (до 12% и до 15%), однако эти идеи пока не получили продвижения. При этом снижение НДС не вошло в число предложений Общенационального плана по восстановлению экономики, представленного правительством в июне 2020 г.

2.5. Промышленная политика

В отношении промышленной политики в начале 2008 г. важным дискуссионным вопросом была ее институционализация: необходимо ли создание отраслевых государственных корпораций как «организаторов» развития промышленности, или же нужно создание благоприятной среды для развития бизнеса (в виде снижения налогов, упрощения регулирования, обеспечения доступа к инфраструктуре и др.)?

В 2007 г. (преимущественно в октябре-декабре) были созданы госкорпорации «Внешэкономбанк», «Роснанотех», «Росатом», «Фонд содействия реформированию ЖКХ», «Олимпстрой», а также реформирована ГК «Ростех». Появление новых структур, имевших доступ к финансированию и относительно слабый контроль за результатами их деятельности, вызывало дискуссии относительно влияния госкорпораций на конкурентную среду, качества управления государственной собственностью, а в ряде случаев – также и последствий совмещения функций участника рынка и регулятора. Одновременно с этим к концу 2007 г. был установлен новый тип ОЭЗ – портовые зоны, рассчитанные на развитие транспортных узлов. В начале 2008 г. Минэкономразвития (на тот момент – МЭРТ) провело конкурс на создание портовых ОЭЗ, на который поступило 20 заявок, из которых было удовлетворено только 3 (аэропорты в Красноярске и Ульяновске и морской порт «Советская гавань» в Хабаровском крае). При этом ряд перспективных участников (например, морской порт «Усть-Луга») в конкурсе не участвовал из-за существовавших ограничений. Среди них – необходимость передачи земельных участков на территории создаваемой зоны Федеральному агентству по управлению ОЭЗ, отсутствие возможности получения статуса ОЭЗ для имущественных комплексов, где осуществляются не только грузовые, но и пассажирские перевозки, отсутствие возможности учесть инвестиции, уже осуществленные потенциальными резидентами на территории будущей портовой ОЭЗ, и т.д. Кроме того, предоставляемые резидентам ОЭЗ стимулы не имели

Обзор макроэкономической ситуации 10

существенных отличий от налоговых льгот, которые в то время можно было получить на региональном уровне.

При этом во II полугодии 2008 г. подходы правительства к промышленной политике существенно изменились. В конце 2008 г. был сформирован перечень из 295 системообразующих организаций, получавших поддержку в приоритетном порядке. Был принят ряд решений и по поддержке ключевых отраслей (а также отдельных компаний), включая стимулирование спроса (например активизация госзакупок и поддержка лизинга автомобильной техники, субсидирование процентных ставок по кредитам компаний в транспортном машиностроении, ОПК, лесопромышленной отрасли и др.). Кроме того, были приняты меры по ограничению импорта. При этом среди госкорпораций особое значение приобрел Внешэкономбанк. Для целей кредитования наиболее пострадавших компаний он получил как финансирование в виде субординированных кредитов и увеличения уставного капитала, так и средства ФНБ (в виде размещения на депозитах).

За прошедшие годы эти подходы – слабость промышленной политики вне кризисов и активизация ее в виде «ручного управления» в кризисные периоды – стали традиционными. Несмотря на разработку стратегий развития отраслей промышленности, формирование новых институтов развития (Фонд развития промышленности, Фонд развития Дальнего Востока и Байкальского региона и др.) и механизмов развития территорий (ОЭЗ, промышленные кластеры, индустриальные парки, ТОР, СПВ, СЭЗ, САР), их влияние на состояние промышленности имеет скорее точечный, локальный характер. Предложения по расширению спектра действия этих институтов и механизмов систематически наталкивались на сопротивление фискальных органов под девизом необходимости «бюджетной экономии». В результате, деятельность по поддержке промышленности активизируется лишь в критических ситуациях, когда «ручное управление» включается для сохранения бизнеса ключевых компаний в ряде отраслей. Примерами этого служат «отраслевые» меры и решения президента и правительства, принимавшиеся в критических условиях 2014 и 2020 гг.

2.6. Политика в сфере развития инфраструктуры

В 2008 г. развитие инфраструктуры было неоднократно декларировано как приоритетное направление. В начале 2008 г. Д. Медведев (на тот момент – председатель правительства) называл 4 приоритетных направления развития России (т.н. Концепция «4И»): «институты, инфраструктура, инновации, инвестиции». В ноябре 2008 г. он (уже будучи президентом страны) вновь подтвердил свою позицию в послании Федеральному Собранию: «Наши действия в экономике будут базироваться на уже заявленной концепции четырех «И» – институты, инвестиции, инфраструктура, инновации». При этом необходимость выделения средств на развитие инфраструктуры не встречала сопротивления Минфина, по крайней мере в публичном пространстве. Например, министр финансов А. Кудрин в августе 2008 г. называл развитие транспорта приоритетным направлением.

Несмотря на все эти заявления, фактически реализация инфраструктурных проектов не рассматривалась ни как приоритет, ни как инструмент стимулирования экономики для выхода из кризиса. На практике проекты в области инфраструктурного строительства в условиях кризиса затягивались, а уменьшение расходов на строительство инфраструктурных объектов рассматривалось как одна из возможностей сокращения дефицита бюджета. В результате поставленные цели по развитию инфраструктуры не были достигнуты. Например, в 2009 г. протяженность построенных автодорог была на 27% меньше, чем в 2008 г., а в 2010 г. – еще на 16% меньше. Аналогичная ситуация наблюдалась и в отношении железнодорожной инфраструктуры. В 2009-2011 гг. планировалось построить 1,3 тыс. км новых ж/д линий, а в 2010-2015 гг. – 3,1 тыс. км.

Обзор макроэкономической ситуации 11

По факту же в 2009 г. было построено 692 км новых ж/д линий и вторых путей, а в 2010-2015 гг. – только 765,1 км.

Кроме того, 2009 г. стал переломным по динамике в сфере строительства. В 2000-2008 гг. объемы строительных работ росли как минимум на 10,1% в год, а в отдельные годы – более чем на 18%. Однако в 2009 г. они резко сократились на 13,2%, и с тех пор не восстановились до докризисного уровня. В 2019 г. объемы работ по виду деятельности «строительство» по-прежнему были на 4,5% ниже уровня 2008 г.

Заложенные в 2009 г. подходы к инфраструктурным проектам сохраняются и сейчас. Инфраструктурные проекты включены в Общенациональный план действий по восстановлению экономики, представленный правительством в июне 2020 г. Однако по сути это перечисление не новых проектов, которые могли бы стать драйверами восстановления, а утвержденных и запланированных к реализации несколько лет назад, а в отдельных случаях – и гораздо раньше (например, проект по комплексному техническому перевооружению и реконструкции ПС 500 кВ Ногинск, начатый еще в 2008 г.). Более того, отдельные инвестиции в инфраструктуру уже сокращаются. В частности, инвестпрограмма РЖД в 2020 г. будет сокращена на 24,3% (с 821,2 млрд. руб. до 621,9 млрд. руб.).

2.7. Социальная политика

В 2008 г. основными дискуссионными вопросами в рамках социальной политики были пенсионная реформа и механизмы повышения уровня доходов малообеспеченного населения.

В связи с нарастанием дефицита Пенсионного фонда (ПФ) в 2008 г. было заявлено о переходе к страховой модели пенсионной системы и господдержке пенсионных накоплений. С 2008 г. была запущена программа по государственному софинансированию накопительной части пенсии, а с 2010 г. вместо единого социального налога были введены страховые взносы во внебюджетные фонды (ПФ, ФСС и ФОМС). Страховые взносы в ПФ в размере 22% от фонда оплаты труда включали 6% отчислений на накопительную пенсию для определенных категорий граждан. Реформирование пенсионной системы должно было обеспечить к 2020 г. размер пенсии в размере 40% от прежнего заработка.

Однако реформа не решила проблемы дефицитности ПФ, и с 2014 г. был введен мораторий на перечисление взносов в накопительную часть пенсии. Сначала «заморозка» накопительных пенсий была названа временной мерой, однако сейчас известно, что эта практика продлится как минимум до 2022 г. Попытка реанимировать добровольные пенсионные накопления вылилась в разработку концепции «индивидуального пенсионного капитала» или «гарантированного пенсионного плана», который планировалось ввести в 2019-2020 гг., но это решение отложили из-за его бесперспективности.

С начала 2000-х годов не прекращалась дискуссия о необходимости повышения пенсионного возраста и увеличения необходимого трудового стажа для обеспечения финансовой устойчивости пенсионной системы. В итоге пенсионный возраст был повышен в 2019 г. с поэтапным переходом к 2028 г. до 65 лет для мужчин и 60 лет для женщин. Минимальный трудовой стаж, требуемый для назначения страховой пенсии, также будет поэтапно повышаться с 10 до 15 лет. Таким образом, непростое решение о повышении пенсионного возраста в конце концов было принято, однако в ближайшей перспективе данное решение не приведет к существенному росту пенсий.

Цель по доведению уровня пенсий до 40% от зарплаты до сих пор не достигнута. Так, в 2019 г. средняя пенсия составила 14,1 тыс. руб., или около 30% от средней зарплаты. Теперь власти ставят

Обзор макроэкономической ситуации 12

новую цель – ежегодное повышение пенсий неработающих пенсионеров на 1 тыс. рублей, чтобы средняя пенсия по старости достигла 20 тыс. руб. к 2024 г.

В условиях наступления в 2008-2009 гг. мирового финансового кризиса, когда экономический рост в России замедлился и доходы как населения, так и бюджетной системы сократились, активизировалась дискуссия о механизмах предоставления адресной социальной помощи. Постепенно стало появляться больше мер, ориентированных на наиболее нуждающиеся группы населения. Например, с 2010 г. были введены доплаты пенсионерам с низкой пенсией до уровня регионального прожиточного минимума. С 2018 г. для поддержки доходов работающих бедных размер МРОТ был повышен до величины прожиточного минимума. В 2019-2020 гг. были введены новые пособия на детей в семьях с низкими доходами. В 2021 г. планируется распространить на всю страну систему социального контракта, которая в пилотных регионах действует с 2013-2014 гг. и представляет собой целевую материальную помощь малообеспеченным гражданам в обмен на трудоустройство или другие способы преодоления трудной жизненной ситуации.

2.8. Итоги экономической и социальной политики

Итоги дискуссий по основным направлениям экономической и социальной политики показывают, что многие задачи, важные для будущего нашей страны, которые ставились в 2008 году, не решены и до сих пор. Сохраняющаяся слабость системы стратегического планирования приводит к тому, что декларированные цели часто не достигаются, а принимаемые меры экономической политики не просто не соответствуют поставленным целям, но и иногда напрямую противоречат им. В кризисной же ситуации, когда происходит мобилизация усилий на уровне госуправления, принимаются экстренные меры, но не закладываются основы для долгосрочного роста экономики (такие как реализация масштабных инфраструктурных проектов).

Наряду с этим, ряд подходов и решений, принятых в 2007-2009 гг., закрепились в системе госуправления и постепенно превратились в догматы экономической политики на десятилетия вперед. Прежде всего это касается борьбы с инфляцией, до сих пор рассматриваемой как самоцель, без учета ее негативного влияния на возможности развития экономики. К этой же категории догматов можно отнести и стремление к накоплению бюджетных средств, которое усугубило ситуацию с изъятием средств из экономики в результате сдерживания инфляции и привело к резкому сокращению любых стимулов для развития бизнеса, а также возможностей для роста доходов населения. В определенной степени такая «догматизация» связана с тем, что в течение всего этого времени принятие ключевых решений осуществлялось практически одними и теми же лицами, и в этой ситуации сложно ожидать кардинальной смены подходов к экономической политике.

В целом, российская экономическая политика от масштабных реформ начала 2000-х гг., принципиально менявших условия ведения бизнеса и создававших основу для роста экономики, перешла к фактическому ограничению экономического роста во имя сохранения «макроэкономической стабильности». 2008-2020 гг. для России стал периодом времени, когда развитие только замедлялось, а структурные, региональные и иные диспропорции в экономике только накапливались. В силу этого к каждому новому кризису российская экономика подходит во все более сложном состоянии, с хроническим недофинансированием многих сфер деятельности – инфраструктуры, исследований и разработок, здравоохранения, образования и др. Это осложняет прохождение каждого последующего кризиса, а в текущих условиях – усиливает вероятность затяжной стагнации.

3. ПРОГНОЗ СОСТОЯНИЯ ЭКОНОМИКИ РОССИИ НА 2020 г.

Обзор макроэкономической ситуации 13

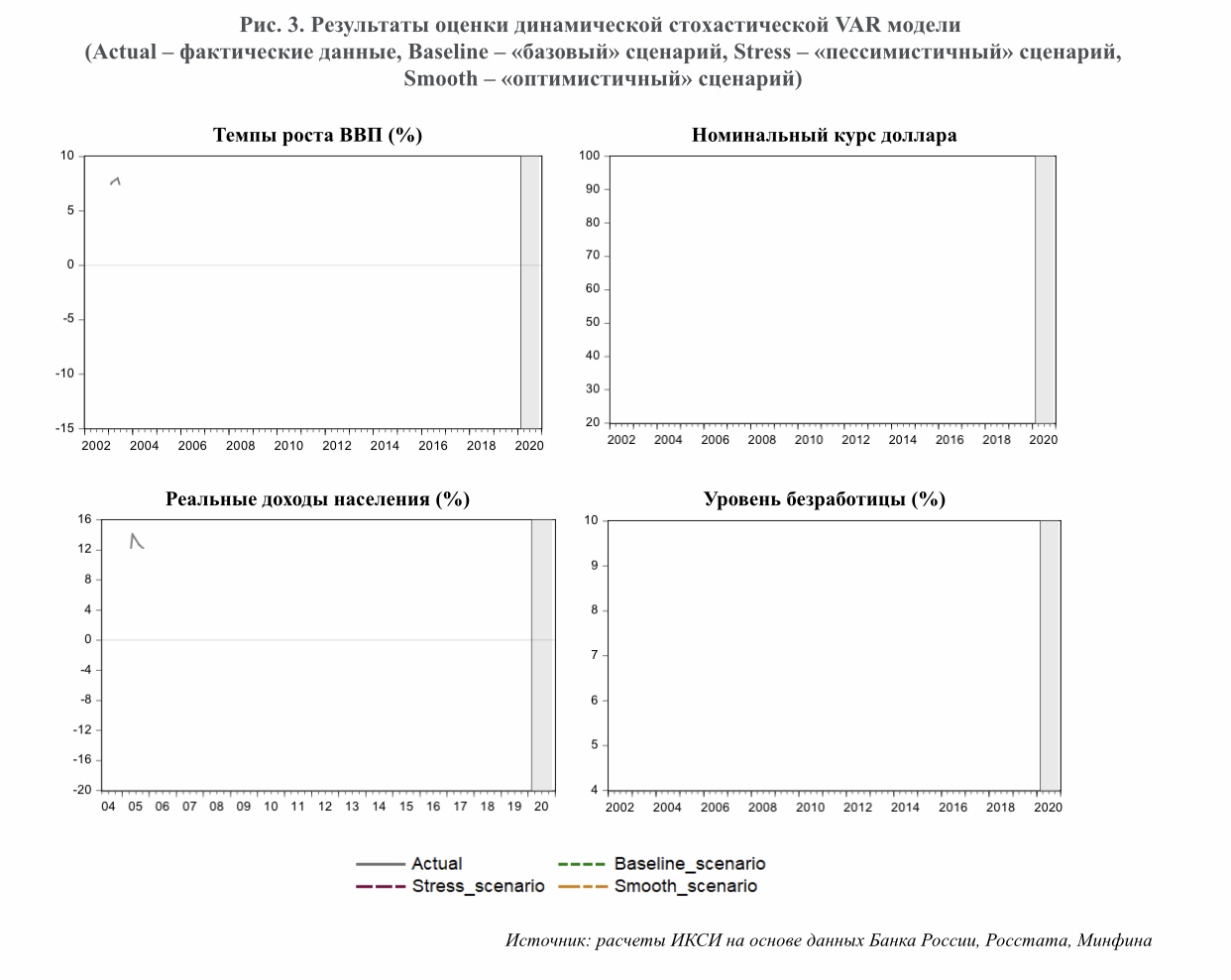

Новые данные о темпах роста в I квартале 2020 г. позволяют уточнить оценки состояния российской экономики, проведенные ИКСИ в конце марта этого года. Фактическое состояние экономики России и Китая, используемое для расчетов, в I квартале 2020 г. оказалось лучше ожиданий (-6,8% и +1,6% в годовом выражении соответственно). Вместе с тем, результаты расчетов показывают, что глубина падения ВВП России, занятости и доходов населения превысит официальные прогнозные оценки.

3.1. Подходы к макроэкономическому прогнозу ИКСИ и его сценарии

В качестве базы для макроэкономического прогнозирования были применены векторные авторегрессионные модели (VAR). Они активно используются в настоящее время для оценки последствий фискальной и монетарной политик, а также воздействия внешних шоков. Достоинством VAR моделей является то, что они позволяют оценить совместную динамику временных рядов (в VAR каждая эндогенная переменная в системе представляет собой функцию собственных лаговых значений и лаговых значений всех остальных эндогенных переменных). При построении модели в разных модификациях включались следующие переменные: индекс потребительских цен, темп роста ВВП, ключевая ставка Банка России, номинальный курс доллара США к рублю, реальные денежные доходы населения, уровень безработицы в РФ, цены на нефть марки Brent, темпы роста экономики Китая. Для анализа использовались квартальные данные с I квартала 2004 г. по I квартал 2020 г., учитывались лаги до 6-го порядка.

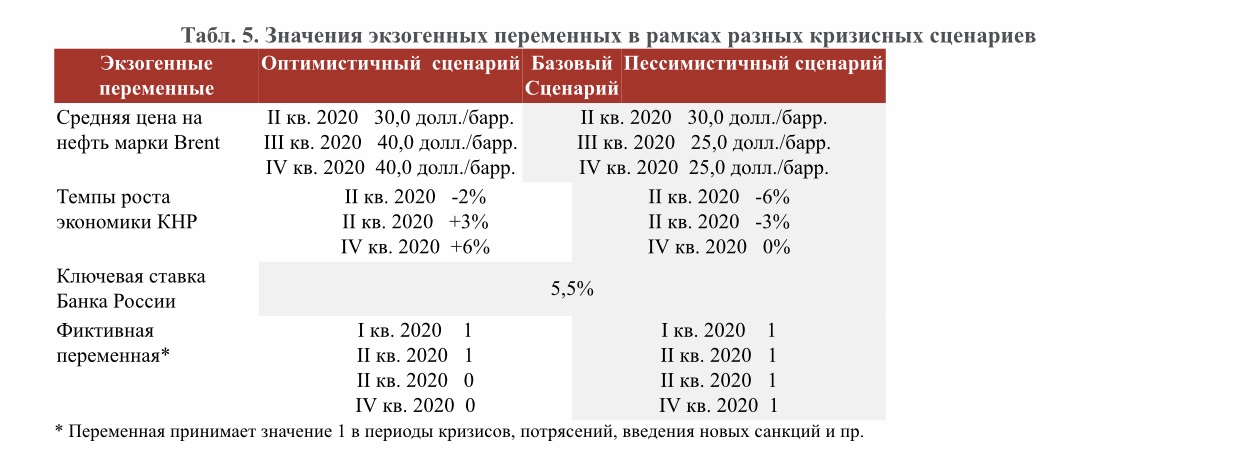

В рамках модели для экзогенных переменных были заданы три кризисных cцeнapия – «оптимистичный», «базовый» и «пессимистичный» (см. табл. 5). «Оптимистичный» сценарий предполагает, что средние цены на нефть марки Brent до конца 2020 г. сохранятся на уровне 40 долл./барр., а «базовый» и «пессимистичный» – на уровне 25 долл./барр. Все сценарии допускают сохранение Банком России ключевой ставки на уровне 5,5%. Между тем, при «базовом» и «оптимистичном» сценариях предполагается, что ситуация с коронавирусом остановит хозяйственную деятельность лишь в I-II кварталах 2020 г., второй волны эпидемии коронавируса не будет, и во втором полугодии ситуацию удастся разрешить. В рамках нашей модели это будет выражаться также в том, что экономика Китая начнет восстанавливаться быстрее. Данный сценарий предусматривает, что темпы роста ВВП Китая во II квартале 2020 г. составят -2% в годовом выражении, в III квартале – достигнут отметки +3%, а в IV квартале произойдет выход на докризисные темпы роста (+6% в годовом выражении). При этом «пессимистичный» сценарий предполагает, что вирус весь год будет определять замедление экономики РФ – в частности, что возможна вторая волна осенью и зимой 2020 г. Кроме того, в рамках этого сценария экономика КНР только в конце 2020 г. сможет выйти на нулевые темпы роста.

Согласно полученным оценкам, даже в случае реализации «оптимистичного» сценария экономика России окажется в более сложном состоянии, чем предполагается сейчас в рамках официальных прогнозов.

При «оптимистичном» сценарии, в рамках которого основной удар по экономике от ситуации с коронавирусом придется лишь на первое полугодие, ВВП России по итогам 2020 г. сократится на 7,0%. При этом реальные доходы населения упадут на 8,0%, уровень безработицы вырастет до 6,5%, а средний курс доллара к концу года составит 77 руб. (см. табл. 6, рис.3).

Если же, как предполагается в рамках «базового» и «пессимистичного» сценариев, период ограничительных мер по борьбе с распространением коронавируса будет более длительным, а вместе с этим сохранится и сложная ситуация на нефтяном рынке, темпы роста ВВП России упадут на 9,0-12,5%. При этом курс доллара может вырасти до почти 100 рублей, а реальные доходы населения упадут на 10-14%. Серьезные негативные изменения произойдут на рынке труда. Уровень безработицы к концу 2020 г. в этом случае составит 8-10%, что означает более чем удвоение этого показателя по сравнению с началом 2020 г. При этом нужно учитывать, что помимо прямой потери рабочих мест будут распространяться и различные формы неполной занятости.

Важно отметить, что реальная ситуация в экономике может оказаться еще сложнее, чем показывают прогнозные расчеты, поскольку применяемая стандартная базовая модель, основанная на ретроспективных данных, не может отразить всей уникальности текущей кризисной ситуации – в истории еще не было случаев сравнимого по масштабам замирания хозяйственной жизни.