"О текущем немонетарном характере инфляции в России"

О текущем немонетарном характере инфляции в России

Рост потребительских цен в последние месяцы связан прежде всего с влиянием немонетарных факторов (в особенности это касается продовольственных товаров). При этом рост потребительского спроса на отдельные категории товаров и услуг носит восстановительный характер, и в ближайшее время его влияние на инфляцию будет исчерпано. В этой ситуации попытки сдерживания инфляции с помощью повышения ставок являются малоэффективными и приведут только к дополнительному ограничению внутреннего спроса, который так необходим для выхода экономики на устойчивую траекторию роста после кризиса.

Инфляция в России традиционно имеет значительную немонетарную составляющую, которая находится за пределами контроля со стороны Банка России. К числу наиболее значимых немонетарных факторов относятся повышение регулируемых цен и тарифов, ситуация на сельскохозяйственных рынках (плохой урожай, ограничения на импорт либо другие причины, ведущие к снижению внутреннего предложения), а также повышение расходов на импортные товары, компоненты и материалы в связи со снижением курса рубля. По различным оценкам, вклад немонетарных компонентов в потребительскую инфляцию в отдельные годы достигал 50%.

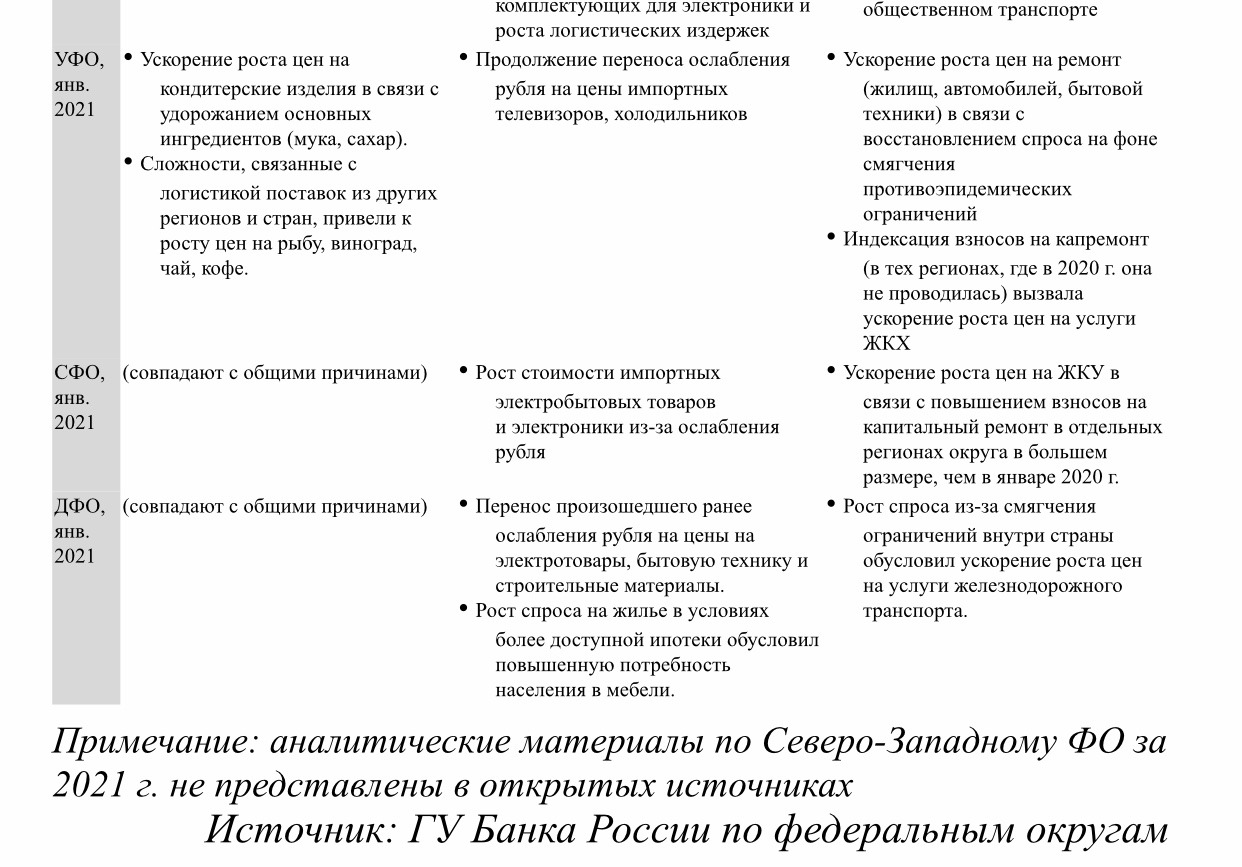

Немонетарный характер российской инфляции, с одной стороны, ограничивает возможности Банка России по достижению поставленных целей по инфляции, с другой стороны – приводит к тому, что ЦБ в рамках своего мандата ужесточает денежно-кредитную политику, стремясь избыточно ограничить внутренний спрос и «компенсировать» тем самым влияние на инфляцию немонетарных факторов, которые находятся за пределами его контроля. При этом, как следует из пресс-релиза и комментариев Банка России по итогам заседания, на котором было принято решение повысить ключевую ставку (впервые с 2018 года), ЦБ признает значительный вклад немонетарных факторов в текущий рост инфляции. Об этом же говорится и в материалах территориальных органов Банка России о динамике цен в своих регионах (см. приложение). В то же время Банк России считает, что наблюдаемое восстановление спроса имеет «проинфляционный характер» и должно быть ограничено путем повышения ключевой ставки, хотя устойчивость этого восстановления вызывает вопросы.

О причинах роста цен на продовольственные товары

Рост потребительских цен в стране сейчас в наибольшей степени связан с продовольственными товарами. По данным Росстата, в феврале 2021 г. цены на продовольственные товары оказались на 7,7% выше аналогичного периода прошлого года (при том, что темпы роста потребительских цен в целом составили 5,7% в годовом выражении). При этом целый ряд базовых продуктов питания демонстрирует значительно более высокие темпы роста цен (см. рис. 1). Так, рост цен на сахар достиг 64,0% в годовом выражении, на картофель – 47,9%, на гречневую крупу – 37,9%, на яйца – 28,2% и т.д. Рост цен на продовольствие в России происходит на фоне общемирового роста цен. По данным Всемирной продовольственной организации, индекс продовольственных цен в настоящее время находится на максимуме с июля 2014 г., а наблюдаемые темпы роста цен в годовом выражении являются максимальными с 2011 г.

Повышение цен на продовольствие в России связано не с избыточным спросом потребителей, а с существенными ограничениями предложения. Практически во всех случаях, когда цены на продукты питания выросли более чем на 20%, причиной стало либо снижение урожая, либо сокращение поголовья из-за вспышек заболеваний. Например, рекордный рост цен на сахар – результат сокращения посевов сахарной свеклы на 19% в 2020 г., и последовавшего за этим падения урожайности на 24,0%. Аналогичная ситуация сложилась с картофелем, валовые сборы которого в 2020 г. сократились на 11,3% по сравнению с уровнем 2019 г. Это способствовало в том числе и росту доли импортной продукции, что также сказалось на потребительских ценах. В птицеводстве в 2020 г. возникла сложная эпизоотическая ситуация из-за распространения гриппа птиц и соответствующего сокращения поголовья из-за вынужденного убоя. Согласно данным Росстата, поголовье птиц по состоянию на 1 февраля 2021 г. сократилось на 2,6% в годовом выражении – это 11,6 млн. голов.

Кроме того, серьезные ограничения на предложение сельскохозяйственной продукции накладывает и рост издержек производителей на закупку кормов, добавок, ветеринарных препаратов, а также на транспорт и логистику. Как правило, рост издержек связан с удорожанием импорта, либо с высокими мировыми ценами на продовольствие, что повышает привлекательность экспорта и приводит к ограничению поставок внутри страны. В частности, удорожание кормов, используемых в животноводстве, связано с сохранением высоких мировых цен на зерно. Ряд секторов сельского хозяйства уже столкнулся с одновременным повышением сразу многих видов издержек. В частности, в птицеводстве, в дополнение к подорожавшим кормам и витаминам, в последние месяцы выросли издержки на обогрев птичников из-за морозов. Более того, существенно возросли расходы на упаковку и транспортировку готовой продукции. По оценкам участников рынка, стоимость упаковки для разных видов материалов увеличилась на 35-50%, а расходы на логистику выросли на 12-15%.

О причинах роста цен на непродовольственные товары

Цены на непродовольственные товары в феврале 2021 г. показали рост на 5,7% в годовом выражении, что соответствует темпу роста потребительских цен в целом. Вместе с тем, для многих видов строительных материалов, автомобилей, бытовой техники и электроники, а также медицинских изделий и лекарств темпы роста потребительских цен были существенно выше (см. рис. 2). Очевидно, что для ряда товаров, таких как лекарственные препараты, средства для дезинфекции и др., основная причина роста цен – это увеличение спроса со стороны частных потребителей и организаций из-за введения санитарно-эпидемиологических требований. Кроме того, повышение спроса на ряд товаров для ремонта, бытовой техники и пр. было связано с оживлением ситуации на рынке жилья под действием программы льготной ипотеки и снижения ставок по ипотечным кредитам, которое наблюдалось до недавнего времени. Однако наряду с этим для многих непродовольственных товаров рост цен также связан и с немонетарными факторами – с ограничениями предложения.

Для тех категорий промышленных товаров, которые в значительной степени связаны с импортными поставками, повышение цен отражает «перенос» снижения курса рубля в 2020 г. на стоимость импорта, удорожание международной логистики, а в ряде случаев – перебои в работе международных производственных цепочек.

Снижение курса рубля к доллару, которое по итогам 2020 г. превысило 16%, постепенно «транслируется» в цены потребительских товаров с традиционно высокой долей импортных составляющих, таких как электроника, бытовая техника, автомобили. Важно отметить, что в этих же секторах в последнее время периодически возникают перебои в работе участников производственных цепочек, что также отражается на предложении готовых продуктов и ценах на них. Ярким примером этого является мировой дефицит полупроводников, используемых для производства электроники. Кроме того, в последнее время перебои возникают и в работе производственных цепочек в автомобильной промышленности, что связано с «карантинными» остановками отдельных производств в разных странах мира.

Существенное влияние на цены промышленных товаров продолжает оказывать транспорт и логистика, где восстановление объемов перевозок идет крайне неравномерно. За время карантинных ограничений 2020 г. многие международные логистические операторы сократили объемы перевозок, прежде всего морских, где было ограничено и количество рейсов, и вместимость судов. При этом уже во втором полугодии 2020 г., когда экспортная активность в Китае перешла к быстрому росту, возникли перебои с доставкой грузов из Китая в США. По оценкам, еще в сентябре 2020 г. средняя задержка судов во всем мире составляла почти 5 дней. Кроме того, поскольку грузопотоки из Китая восстанавливались быстрее, чем встречные грузопотоки из США и Европы, возник острый дефицит контейнеров. Это отражается и на стоимости поставок в Россию. По оценкам, если до пандемии морской фрахт 40-футового контейнера из Шанхая до портов Дальнего Востока стоил порядка 850 долл., то в январе 2021 г. – уже около 8000 долл. При этом транспортировка грузов по суше также осложнена в связи с санитарно-эпидемиологическими ограничениями при пересечении границ. Стоимость морской логистики и в настоящий момент остается существенно выше докризисного уровня. Например, по состоянию на 22 марта 2021 г. Baltic Dry Index оставался на 38% выше уровня февраля. Кроме того, данная ситуация может усугубиться в связи с возникшим затором судов в Суэцком канале.

Кроме того, для российских производителей еще одним фактором роста издержек производства в 2021 г. является повышение налоговой нагрузки на реализацию топлива. Прежде всего это связано с индексацией акцизов на топливо, проведенной в начале года. Так, в 2021 г. ставки акцизов на бензин и дизельное топливо выросли на 4,0%, что выше темпов индексации 2020 г. (тогда ставка акциза на дизельное топливо была повышена на 3,4%, а ставка акциза на бензин экологического класса 5 – на 3,6%). Кроме того, с 2021 г. были также проведены изменения в расчете налогов, связанных с добычей нефти (НДПИ и НДД), а также экспортной пошлины на нефть. В результате этих изменений был отменен ряд льгот и установлены новые правила, ведущие к увеличению отчислений в бюджет. Однако такие изменения затрагивают не только нефтедобывающий сектор и НПЗ, но и транслируются по всей цепочке производства продукции на основе нефтяного сырья, а также затрагивают издержки производства широкого круга товаров и услуг, связанные с приобретением топлива, транспортировкой и др. Кроме того, в последнее время возник риск дополнительного роста стоимости топлива в связи с тем, что действующий механизм «обратных акцизов» (демпфер) не позволяет производителям полностью компенсировать разницу в ценах между экспортными поставками и поставками на внутренний рынок. Это уже привело к повышению оптовых цен на бензин.

О восстановлении внутреннего спроса как фактора инфляции

О восстановлении внутреннего спроса как фактора инфляции

По мнению Банка России, опережающий рост спроса по сравнению с предложением (которое продолжает сталкиваться с последствиями карантинных ограничений и разрывов традиционных производственных и логистических цепочек) является важным проинфляционным фактором. Действительно, данные официальной статистики и имеющиеся оперативные данные показывают, что потребительские расходы населения к настоящем моменту приблизились к уровню начала прошлого года. Согласно данным Росстата, в феврале оборот розничной торговли в реальном выражении составлял 98,7% от уровня февраля прошлого года. Объем платных услуг населению достиг 94% от уровня аналогичного периода прошлого года по сравнению с 88,9% в декабре.

Однако устойчивость восстановления потребительского спроса вызывает серьезные сомнения. Результаты опроса населения, проведенного ФОМ по заказу Банка России, не показывают какого-либо существенного улучшения настроений потребителей в последние 2 месяца. Наоборот, индекс потребительских настроений в феврале снизился и продолжает оставаться существенно ниже уровня, отмеченного в начале прошлого года (см. рис. 3). Согласно результатам того же опроса, доля людей, которые не совершали никаких крупных расходов (от покупки мебели и техники до приобретения нового автомобиля или жилья), в феврале вернулась к максимальному уровню, который был зафиксирован весной и летом прошлого года (48%). Такие результаты на фоне восстановления показателей розничной торговли и сферы услуг свидетельствуют о том, что рост потребления носит неравномерный характер, и скорее всего в большей степени сконцентрирован в высокодоходных группах населения, имеющих достаточный уровень сбережений и большую уверенность в стабильности своих доходов. Результаты опроса ФОМ также показывают, что индекс потребительских настроений остается особенно низким среди наименее обеспеченной группы населения (с доходами ниже 7 тыс. руб. в месяц на человека), а наибольшее значение индекса наблюдается среди населения с доходами свыше 22,5 тыс. руб.

В таких условиях (низкая потребительская уверенность, исчерпание эффекта отложенного спроса, ужесточение условий кредитования) сложно ожидать, что темпы роста потребительского спроса сохранятся на уровне начала текущего года. В частности, уже наблюдается ухудшение динамики продаж на автомобильном рынке. Если в отдельные месяцы 2020 г. темпы роста были достаточно высокими (на уровне 5-7% по сравнению с предыдущим годом), то в феврале 2021 г. рост продаж легковых автомобилей составил лишь 0,8% по сравнению с аналогичным периодом 2020 г., а в целом за период с начала года продажи оказались хуже прошлогодних значений на 1,4%. Понятно, что на фоне эффекта низкой базы темпы роста продаж в ближайшие месяцы могут значительно вырасти, однако существенного роста по сравнению с докризисным уровнем ожидать не приходится. Даже если он и произойдет, необходимо помнить о том, что в целом по итогам 2020 г. продажи на автомобильном рынке просели на 9,1%, поэтому рост продаж в ближайшее время будет прежде всего связан с реализацией отложенного спроса.

Наконец, следуя логике Банка России, в соответствии с которой опережающий рост спроса по сравнению с предложением является важным проинфляционным фактором, можно было бы ожидать взаимосвязи между ростом потребления и инфляцией на региональном уровне. Однако сравнение данных по динамике оборота розничной торговли и инфляции в регионах в январе 2021 г. показывает, что такой взаимосвязи нет. В регионах, где динамика оборота розничной торговли выглядела лучше по сравнению с общероссийским показателем, темпы роста цен на товары (6,25%) статистически значимо не отличались от регионов с более низкими темпами роста торгового оборота (6,22%).

Повышение ставки: борьба со спросом вместо расширения предложения

Текущую ситуацию на российском потребительском рынке трудно назвать перегревом, который традиционно рассматривается в качестве одного из сигналов к повышению ставок центральными банками. На фоне выхода экономики из карантинных ограничений, во время которых потребительский спрос был снижен под влиянием не экономических, а эпидемиологических и регулятивных факторов, определенное ускорение роста потребительских расходов является вполне нормальным явлением. На это указывают в своих заявлениях и представители центральных банков США и еврозоны, отмечая временный проинфляционный характер текущего роста потребления. Такая осторожная позиция связана с тем, что никто не знает, насколько устойчивым окажется рост потребления в дальнейшем, когда центральные банки и правительства начнут сокращать масштабы поддержки экономики. Опережающий рост спроса на отдельные товары (компьютеры, бытовая техника) также может подойти к концу по мере насыщения. Кроме того, повышение цен само по себе будет способствовать замедлению роста потребления. Поэтому борьба с ростом цен путем повышения ключевой ставки может быть избыточной, и в будущем приведет только к еще большему сжатию спроса.

Повышение ключевой ставки Банка России негативно и с точки зрения расширения предложения. Удорожание кредитных ресурсов для производителей будет ограничивать инвестиции в увеличение выпуска. В то же время именно поддержка внутренних производителей товаров и услуг могла бы помочь снизить инфляционное давление за счет создания возможностей для более активного расширения предложения.

О текущем немонетарном характере инфляции в РоссииРост потребительских цен в последние месяцы связан прежде всего с влиянием немонетарных факторов (в особенности это касается продовольственных товаров). При этом рост потребительского спроса на отдельные категории товаров и услуг носит восстановительный характер, и в ближайшее время его влияние на инфляцию будет исчерпано. В этой ситуации попытки сдерживания инфляции с помощью повышения ставок являются малоэффективными и приведут только к дополнительному ограничению внутреннего спроса, который так необходим для выхода экономики на устойчивую траекторию роста после кризиса.Инфляция в России традиционно имеет значительную немонетарную составляющую, которая находится за пределами контроля со стороны Банка России. К числу наиболее значимых немонетарных факторов относятся повышение регулируемых цен и тарифов, ситуация на сельскохозяйственных рынках (плохой урожай, ограничения на импорт либо другие причины, ведущие к снижению внутреннего предложения), а также повышение расходов на импортные товары, компоненты и материалы в связи со снижением курса рубля. По различным оценкам, вклад немонетарных компонентов в потребительскую инфляцию в отдельные годы достигал 50%. Немонетарный характер российской инфляции, с одной стороны, ограничивает возможности Банка России по достижению поставленных целей по инфляции, с другой стороны – приводит к тому, что ЦБ в рамках своего мандата ужесточает денежно-кредитную политику, стремясь избыточно ограничить внутренний спрос и «компенсировать» тем самым влияние на инфляцию немонетарных факторов, которые находятся за пределами его контроля. При этом, как следует из пресс-релиза и комментариев Банка России по итогам заседания, на котором было принято решение повысить ключевую ставку (впервые с 2018 года), ЦБ признает значительный вклад немонетарных факторов в текущий рост инфляции. Об этом же говорится и в материалах территориальных органов Банка России о динамике цен в своих регионах (см. приложение). В то же время Банк России считает, что наблюдаемое восстановление спроса имеет «проинфляционный характер» и должно быть ограничено путем повышения ключевой ставки, хотя устойчивость этого восстановления вызывает вопросы. О причинах роста цен на продовольственные товары Рост потребительских цен в стране сейчас в наибольшей степени связан с продовольственными товарами. По данным Росстата, в феврале 2021 г. цены на продовольственные товары оказались на 7,7% выше аналогичного периода прошлого года (при том, что темпы роста потребительских цен в целом составили 5,7% в годовом выражении). При этом целый ряд базовых продуктов питания демонстрирует значительно более высокие темпы роста цен (см. рис. 1). Так, рост цен на сахар достиг 64,0% в годовом выражении, на картофель – 47,9%, на гречневую крупу – 37,9%, на яйца – 28,2% и т.д. Рост цен на продовольствие в России происходит на фоне общемирового роста цен. По данным Всемирной продовольственной организации, индекс продовольственных цен в настоящее время находится на максимуме с июля 2014 г., а наблюдаемые темпы роста цен в годовом выражении являются максимальными с 2011 г. Повышение цен на продовольствие в России связано не с избыточным спросом потребителей, а с существенными ограничениями предложения. Практически во всех случаях, когда цены на продукты питания выросли более чем на 20%, причиной стало либо снижение урожая, либо сокращение поголовья из-за вспышек заболеваний. Например, рекордный рост цен на сахар – результат сокращения посевов сахарной свеклы на 19% в 2020 г., и последовавшего за этим падения урожайности на 24,0%. Аналогичная ситуация сложилась с картофелем, валовые сборы которого в 2020 г. сократились на 11,3% по сравнению с уровнем 2019 г. Это способствовало в том числе и росту доли импортной продукции, что также сказалось на потребительских ценах. В птицеводстве в 2020 г. возникла сложная эпизоотическая ситуация из-за распространения гриппа птиц и соответствующего сокращения поголовья из-за вынужденного убоя. Согласно данным Росстата, поголовье птиц по состоянию на 1 февраля 2021 г. сократилось на 2,6% в годовом выражении – это 11,6 млн. голов. Рис. 1. Изменение потребительских цен на отдельные продовольственныетовары в феврале 2021 г., в % к февралю 2020 г. Источник: Росстат (ЕМИСС)

Кроме того, серьезные ограничения на предложение сельскохозяйственной продукции накладывает и рост издержек производителей на закупку кормов, добавок, ветеринарных препаратов, а также на транспорт и логистику. Как правило, рост издержек связан с удорожанием импорта, либо с высокими мировыми ценами на продовольствие, что повышает привлекательность экспорта и приводит к ограничению поставок внутри страны. В частности, удорожание кормов, используемых в животноводстве, связано с сохранением высоких мировых цен на зерно. Ряд секторов сельского хозяйства уже столкнулся с одновременным повышением сразу многих видов издержек. В частности, в птицеводстве, в дополнение к подорожавшим кормам и витаминам, в последние месяцы выросли издержки на обогрев птичников из-за морозов. Более того, существенно возросли расходы на упаковку и транспортировку готовой продукции. По оценкам участников рынка, стоимость упаковки для разных видов материалов увеличилась на 35-50%, а расходы на логистику выросли на 12-15%. О причинах роста цен на непродовольственные товарыЦены на непродовольственные товары в феврале 2021 г. показали рост на 5,7% в годовом выражении, что соответствует темпу роста потребительских цен в целом. Вместе с тем, для многих видов строительных материалов, автомобилей, бытовой техники и электроники, а также медицинских изделий и лекарств темпы роста потребительских цен были существенно выше (см. рис. 2). Очевидно, что для ряда товаров, таких как лекарственные препараты, средства для дезинфекции и др., основная причина роста цен – это увеличение спроса со стороны частных потребителей и организаций из-за введения санитарно-эпидемиологических требований. Кроме того, повышение спроса на ряд товаров для ремонта, бытовой техники и пр. было связано с оживлением ситуации на рынке жилья под действием программы льготной ипотеки и снижения ставок по ипотечным кредитам, которое наблюдалось до недавнего времени. Однако наряду с этим для многих непродовольственных товаров рост цен также связан и с немонетарными факторами – с ограничениями предложения. Для тех категорий промышленных товаров, которые в значительной степени связаны с импортными поставками, повышение цен отражает «перенос» снижения курса рубля в 2020 г. на стоимость импорта, удорожание международной логистики, а в ряде случаев – перебои в работе международных производственных цепочек. Снижение курса рубля к доллару, которое по итогам 2020 г. превысило 16%, постепенно «транслируется» в цены потребительских товаров с традиционно высокой долей импортных составляющих, таких как электроника, бытовая техника, автомобили. Важно отметить, что в этих же секторах в последнее время периодически возникают перебои в работе участников производственных цепочек, что также отражается на предложении готовых продуктов и ценах на них. Ярким примером этого является мировой дефицит полупроводников, используемых для производства электроники. Кроме того, в последнее время перебои возникают и в работе производственных цепочек в автомобильной промышленности, что связано с «карантинными» остановками отдельных производств в разных странах мира. Существенное влияние на цены промышленных товаров продолжает оказывать транспорт и логистика, где восстановление объемов перевозок идет крайне неравномерно. За время карантинных ограничений 2020 г. многие международные логистические операторы сократили объемы перевозок, прежде всего морских, где было ограничено и количество рейсов, и вместимость судов. При этом уже во втором полугодии 2020 г., когда экспортная активность в Китае перешла к быстрому росту, возникли перебои с доставкой грузов из Китая в США. По оценкам, еще в сентябре 2020 г. средняя задержка судов во всем мире составляла почти 5 дней. Кроме того, поскольку грузопотоки из Китая восстанавливались быстрее, чем встречные грузопотоки из США и Европы, возник острый дефицит контейнеров. Это отражается и на стоимости поставок в Россию. По оценкам, если до пандемии морской фрахт 40-футового контейнера из Шанхая до портов Дальнего Востока стоил порядка 850 долл., то в январе 2021 г. – уже около 8000 долл. При этом транспортировка грузов по суше также осложнена в связи с санитарно-эпидемиологическими ограничениями при пересечении границ. Стоимость морской логистики и в настоящий момент остается существенно выше докризисного уровня. Например, по состоянию на 22 марта 2021 г. Baltic Dry Index оставался на 38% выше уровня февраля. Кроме того, данная ситуация может усугубиться в связи с возникшим затором судов в Суэцком канале. Кроме того, для российских производителей еще одним фактором роста издержек производства в 2021 г. является повышение налоговой нагрузки на реализацию топлива. Прежде всего это связано с индексацией акцизов на топливо, проведенной в начале года. Так, в 2021 г. ставки акцизов на бензин и дизельное топливо выросли на 4,0%, что выше темпов индексации 2020 г. (тогда ставка акциза на дизельное топливо была повышена на 3,4%, а ставка акциза на бензин экологического класса 5 – на 3,6%). Кроме того, с 2021 г. были также проведены изменения в расчете налогов, связанных с добычей нефти (НДПИ и НДД), а также экспортной пошлины на нефть. В результате этих изменений был отменен ряд льгот и установлены новые правила, ведущие к увеличению отчислений в бюджет. Однако такие изменения затрагивают не только нефтедобывающий сектор и НПЗ, но и транслируются по всей цепочке производства продукции на основе нефтяного сырья, а также затрагивают издержки производства широкого круга товаров и услуг, связанные с приобретением топлива, транспортировкой и др. Кроме того, в последнее время возник риск дополнительного роста стоимости топлива в связи с тем, что действующий механизм «обратных акцизов» (демпфер) не позволяет производителям полностью компенсировать разницу в ценах между экспортными поставками и поставками на внутренний рынок. Это уже привело к повышению оптовых цен на бензин.Рис. 2. Изменение потребительских цен на отдельные непродовольственные товары в феврале 2021 г. (в % к февралю 2020 г.) Источник: Росстат (ЕМИСС)

О восстановлении внутреннего спроса как фактора инфляцииПо мнению Банка России, опережающий рост спроса по сравнению с предложением (которое продолжает сталкиваться с последствиями карантинных ограничений и разрывов традиционных производственных и логистических цепочек) является важным проинфляционным фактором. Действительно, данные официальной статистики и имеющиеся оперативные данные показывают, что потребительские расходы населения к настоящем моменту приблизились к уровню начала прошлого года. Согласно данным Росстата, в феврале оборот розничной торговли в реальном выражении составлял 98,7% от уровня февраля прошлого года. Объем платных услуг населению достиг 94% от уровня аналогичного периода прошлого года по сравнению с 88,9% в декабре.Однако устойчивость восстановления потребительского спроса вызывает серьезные сомнения. Результаты опроса населения, проведенного ФОМ по заказу Банка России, не показывают какого-либо существенного улучшения настроений потребителей в последние 2 месяца. Наоборот, индекс потребительских настроений в феврале снизился и продолжает оставаться существенно ниже уровня, отмеченного в начале прошлого года (см. рис. 3). Согласно результатам того же опроса, доля людей, которые не совершали никаких крупных расходов (от покупки мебели и техники до приобретения нового автомобиля или жилья), в феврале вернулась к максимальному уровню, который был зафиксирован весной и летом прошлого года (48%). Такие результаты на фоне восстановления показателей розничной торговли и сферы услуг свидетельствуют о том, что рост потребления носит неравномерный характер, и скорее всего в большей степени сконцентрирован в высокодоходных группах населения, имеющих достаточный уровень сбережений и большую уверенность в стабильности своих доходов. Результаты опроса ФОМ также показывают, что индекс потребительских настроений остается особенно низким среди наименее обеспеченной группы населения (с доходами ниже 7 тыс. руб. в месяц на человека), а наибольшее значение индекса наблюдается среди населения с доходами свыше 22,5 тыс. руб.Рис. 3. Динамика показателей потребительской активности населения Источник: Росстат, Банк России, АЕБ

В таких условиях (низкая потребительская уверенность, исчерпание эффекта отложенного спроса, ужесточение условий кредитования) сложно ожидать, что темпы роста потребительского спроса сохранятся на уровне начала текущего года. В частности, уже наблюдается ухудшение динамики продаж на автомобильном рынке. Если в отдельные месяцы 2020 г. темпы роста были достаточно высокими (на уровне 5-7% по сравнению с предыдущим годом), то в феврале 2021 г. рост продаж легковых автомобилей составил лишь 0,8% по сравнению с аналогичным периодом 2020 г., а в целом за период с начала года продажи оказались хуже прошлогодних значений на 1,4%. Понятно, что на фоне эффекта низкой базы темпы роста продаж в ближайшие месяцы могут значительно вырасти, однако существенного роста по сравнению с докризисным уровнем ожидать не приходится. Даже если он и произойдет, необходимо помнить о том, что в целом по итогам 2020 г. продажи на автомобильном рынке просели на 9,1%, поэтому рост продаж в ближайшее время будет прежде всего связан с реализацией отложенного спроса.Наконец, следуя логике Банка России, в соответствии с которой опережающий рост спроса по сравнению с предложением является важным проинфляционным фактором, можно было бы ожидать взаимосвязи между ростом потребления и инфляцией на региональном уровне. Однако сравнение данных по динамике оборота розничной торговли и инфляции в регионах в январе 2021 г. показывает, что такой взаимосвязи нет. В регионах, где динамика оборота розничной торговли выглядела лучше по сравнению с общероссийским показателем, темпы роста цен на товары (6,25%) статистически значимо не отличались от регионов с более низкими темпами роста торгового оборота (6,22%). Повышение ставки: борьба со спросом вместо расширения предложенияТекущую ситуацию на российском потребительском рынке трудно назвать перегревом, который традиционно рассматривается в качестве одного из сигналов к повышению ставок центральными банками. На фоне выхода экономики из карантинных ограничений, во время которых потребительский спрос был снижен под влиянием не экономических, а эпидемиологических и регулятивных факторов, определенное ускорение роста потребительских расходов является вполне нормальным явлением. На это указывают в своих заявлениях и представители центральных банков США и еврозоны, отмечая временный проинфляционный характер текущего роста потребления. Такая осторожная позиция связана с тем, что никто не знает, насколько устойчивым окажется рост потребления в дальнейшем, когда центральные банки и правительства начнут сокращать масштабы поддержки экономики. Опережающий рост спроса на отдельные товары (компьютеры, бытовая техника) также может подойти к концу по мере насыщения. Кроме того, повышение цен само по себе будет способствовать замедлению роста потребления. Поэтому борьба с ростом цен путем повышения ключевой ставки может быть избыточной, и в будущем приведет только к еще большему сжатию спроса.Повышение ключевой ставки Банка России негативно и с точки зрения расширения предложения. Удорожание кредитных ресурсов для производителей будет ограничивать инвестиции в увеличение выпуска. В то же время именно поддержка внутренних производителей товаров и услуг могла бы помочь снизить инфляционное давление за счет создания возможностей для более активного расширения предложения.