"О необходимости дальнейшего смягчения денежно-кредитной политики Банка России"

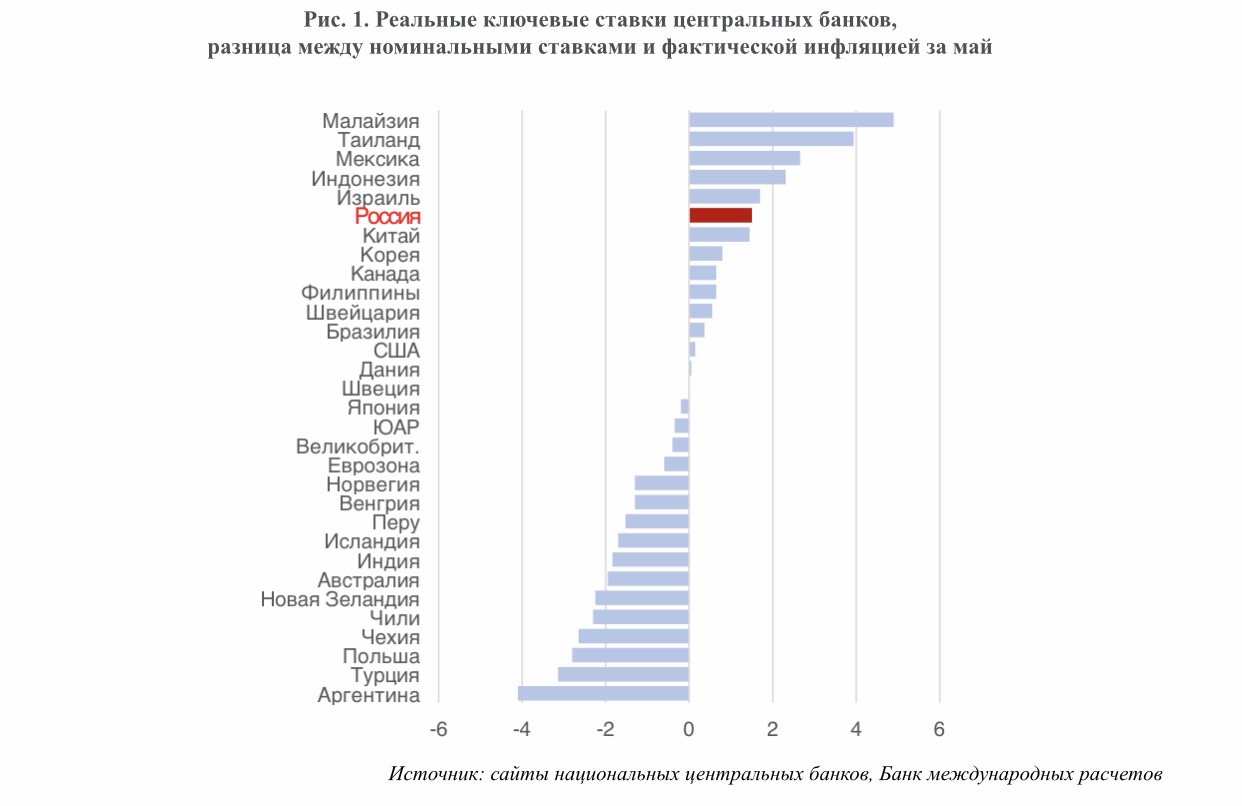

Несмотря на последние снижения ключевой ставки, Россия остается в числе стран с положительными реальными процентными ставками

Даже после снижения ключевой ставки до 4,5%, она остается на 1,5 п.п. выше уровня инфляции (составившего 3,0% по итогам мая). Для сравнения, медианное значение реальной ключевой ставки центральных банков в основных странах мировой экономики составляет -0,2 п.п. Для стран с сопоставимым уровнем инфляции (2-4%) средний размер реальной ключевой ставки ЦБ составляет в настоящее время -0,5 п.п. Для достижения такого уровня реальной ключевой ставки номинальная ставка Банка России должна составлять 2,5% (см. рис. 1).

Эффект от снижения ставок во многом нивелируется ужесточением условий банковского кредитования

Согласно опросам Банка России, в I квартале 2020 года неценовые условия кредитования существенно ужесточились. Индекс изменения условий кредитования был положительным, что означает ужесточение условий кредитования для заемщиков, и составил 13,8 пунктов – это максимальное значение показателя за последние 5 лет (с I квартала 2015 года). При этом участники финансового рынка ожидают, что ужесточение продолжится и во II и III кварталах. Кроме того, данные Банка России также говорят о том, что в условиях карантина ставки по кредитам для бизнеса увеличились. В апреле средний размер ставки по кредитам нефинансовым организациям на срок свыше 1 года вырос до 9% (по сравнению с 8,2% в апреле и 8% в марте), несмотря на снижение ключевой ставки Банком России в феврале и апреле. В результате разница между ставкой по кредитам предприятиям и ключевой ставкой ЦБ в апреле достигла 3,5 п.п., что является максимальным значением показателя с сентября 2015 года (см. рис. 2). Необходимо учитывать, что эффект от снижения ключевой ставки проявляется с некоторым временным лагом, поэтому его можно ожидать только во второй половине года.

Повышение процентных ставок и ужесточение условий банковского кредитования – это следствие роста рисков на фоне разворачивающегося кризиса. В результате, текущее снижение ключевой ставки лишь в определенной степени компенсирует увеличение премии за риск для конечных заемщиков. Соответственно, для того, чтобы ставки по кредитам действительно пошли вниз, Банк России должен снижать ключевую ставку более решительно.

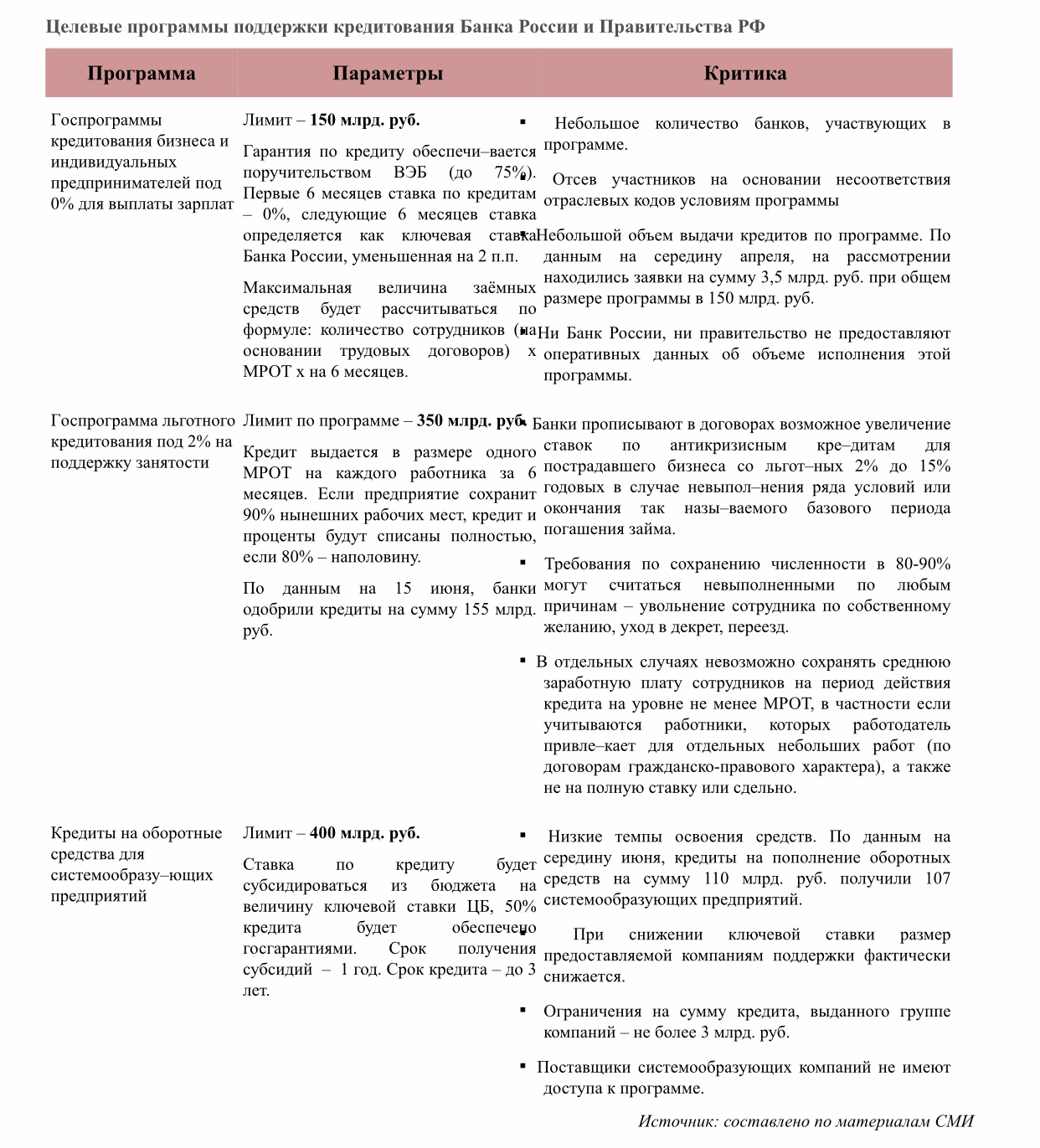

Россия отличается от других стран не только более медленными темпами снижения ключевой ставки, но и достаточно небольшим масштабом мер по поддержке кредитования

В целом на различные программы субсидирования и выдачи льготных кредитов было выделено не более 1 трлн. руб. – это лишь 3% от общего объема кредитной задолженности нефинансовых предприятий. Кроме того, имеющиеся данные относительно объемов выдачи кредитов по таким программам показывают, что банки не спешат с реализацией заявленных мер, а предприятия сталкиваются с существенными ограничениями при обращении за такими кредитами (см. таблицу).

Выход из текущего кризиса потребует дополнительного стимулирования потребительской активности (в том числе мерами денежно-кредитной политики)

Особенностью текущего кризиса является введение карантинных мер, которые оказали негативное влияние на экономику со стороны как предложения, так и спроса. Однако по мере постепенного снятия карантина сфера производства будет восстанавливаться опережающими темпами по сравнению с потребительским спросом. Например, в Китае, который раньше других столкнулся с последствиями эпидемии, в настоящее время промышленное производство превысило показатели прошлого года, в то время как показатель розничных продаж продолжает оставаться ниже прошлогодних значений. То же самое происходит в сфере услуг.

Поэтому можно сделать вывод о том, что потребительский спрос в российской и мировой экономике в целом будет оставаться под давлением даже после нормализации ситуации. Склонность к сбережениям у населения и бизнеса после снижения доходов и роста неопределенности в ближайшее время будет оставаться на повышенном уровне. Кроме того, нельзя исключать влияние психологических факторов – сокращения частоты посещений публичных мест, таких как кинотеатры или крупные торговые центры, туристических и прочих поездок, служебных командировок. В этих условиях слабого внутреннего спроса именно денежно-кредитная политика является тем инструментом, который может способствовать активизации потребления.