Мониторинг бивалютной политики Банка России

Плеханов Д.А. Институт комплексных стратегических исследований (ИКСИ)

Статья опубликована в журнале «Финансы и кредит», № 27(231), 2006

Основным событием в области валютной политики Банка России в 2005 г. стал переход денежных властей к регулированию курса рубля относительно корзины валют из доллара и евро. 4 февраля Банк России впервые объявил структуру бивалютной корзины: 0,1 евро и 0,9 доллара США. В течение года ЦБ постепенно увеличивал долю евро в составе корзины. 2 декабря 2005 г. было объявлено о внесении очередных изменений в механизм реализации курсовой политики: доля доллара сократилась до 0,6, а евро, соответственно, увеличилась до 0,4.

Таблица 1. Даты изменения структуры бивалютной корзины

| Доля доллара | Доля евро | |

| 4 февраля 2005 г. | 0,9 | 0,1 |

| 15 марта 2005 г. | 0,8 | 0,2 |

| 16 мая 2005 г. | 0,7 | 0,3 |

| 1 августа 2005 г. | 0,65 | 0,35 |

| 2 декабря 2005 г. | 0,6 | 0,4 |

Источник: сайт Банка России (www.cbr.ru)

В практике регулирования валютного курса денежными властями довольно часто складывается ситуация, когда объявленная политика центрального банка отличается от фактической. В этой связи Институт комплексных стратегических исследований (ИКСИ) провел мониторинг бивалютной политики Банка России с момента ее введения в феврале 2005 г. по май 2006 г. Мониторинг представлял собой попытку определить фактическую структуру бивалютной корзины исходя из динамики валютных курсов, которые складывались на рынке в том числе под влиянием новой политики Центрального банка.

Оценка фактической структуры бивалютной корзины

Формально бивалютный индекс ЦБ функционирует как операционный ориентир только в течение дня и не может быть использован для оценки курсовой политики, проводимой Банком России в течение более продолжительного периода времени, поскольку таргетируемое ЦБ значение индекса остается неизвестным для участников рынка и может пересматриваться денежными властями.

В то же самое время можно предположить, что внутридневное таргетирование курса доллара и евро, которое осуществляет ЦБ в рамках бивалютной политики, должно определенным образом отражаться и на более долгосрочном периоде. Это значит, что, анализируя фактическую динамику курса доллара и евро, мы можем на основе оценок определить фактическую структуру бивалютной корзины, и таким образом сделать предположение о том, насколько заявления ЦБ относительно структуры корзины соответствуют реальному положению дел на валютном рынке.

Стандартным подходом к определению весов валют в корзине, которую используют центральные банки или другие органы, ответственные за регулирование валютного курса, является оценка следующего уравнения регрессии на основе ежедневных данных о курсах валют:

∆RURt = Const + β1∆USDt + β 2∆EURt ,

где ∆RURt , ∆USDt , ∆EURt – темпы прироста за день t курса рубля (доллара и евро) по отношению к иностранной валюте, которая используется для сопоставления динамики валютных курсов. Обычно в качестве такой валюты фигурирует швейцарский франк, который является «свободно плавающей» валютой и таким образом представляет собой хороший эталон для сравнения.

В рамках данного уравнения оценивается гипотеза о том, что ЦБ осуществляет таргетирование курса рубля по отношению к корзине валют. При этом считается, что основными кандидатами на вхождение в состав корзины являются ведущие мировые валюты (доллар США и евро). Коэффициенты в правой части уравнения представляют собой оценки весов валют, используемых денежными властями для регулирования курса. В случае жесткой привязки курса национальной валюты к какой-либо одной валюте коэффициент при соответствующей переменной должен равняться единице, значения других коэффициентов, соответствен, должны равняться нулю. В случае же таргетирования курса по отношению к корзине валют один или оба коэффициентов должны быть статистически значимыми, и в сумме они должны приблизительно равняться единице.

Политика ЦБ до и после введения бивалютной корзины

Оценка фактической структуры бивалютной корзины позволяет проследить изменения в валютной политике Банка России за последние 5 лет. Первоначально в 2002-2004 гг. (до введения бивалютной корзины) политика Банка России была достаточно явно ориентирована на регулирование курса рубля относительно доллара США. Во всех трех периодах значение коэффициента для доллара США статистически значимо и несколько меньше единицы (Таблица 2). Вес евро в гипотетической корзине Банка России равнялся нулю. Таким образом, проводимая в период 2002-2004 гг. валютная политика могла быть обозначена как таргетирование курса рубля по отношению к доллару без установления жесткой привязки.

Таблица 2. Оценка коэффициентов USD и EUR (2002-2004 гг.)

| Сonst | USD | EUR | R2 | |

| RUR (2002) |

0,00* (2,96) |

0,99* (78,8) |

-0,03 (-0,62) | 0,97 |

| RUR (2003) |

0,00* (-2,78) |

0,96* (65,15) |

0,03 (0,68) | 0,95 |

| RUR (2004) |

0,00* (-2,21) |

0,93* (66,54) |

0,03 (0,67) | 0,95 |

Источник: расчеты ИКСИ на основе ежедневных данных ЦБ о курсах валют

Примечание: в скобках указаны значения t-статистики, * отмечает коэффициенты 1% уровня значимости

Для сравнения в Таблице 3 приведены результаты оценки за аналогичный период времени (2002-2004 гг.) для азиатских стран, которые известны своей активной политикой регулирования курса национальной валюты и накапливания золотовалютных резервов. Для этих стран при расчете также оценивалось потенциальное регулирование курса национальной валюты по отношению к валюте лидера азиатского региона – японской иене. Как показывают результаты расчетов, большинство рассмотренных стран осуществляли жесткую привязку курса национальной валюты к доллару США.

Таблица 3 . Оценки коэффициентов USD, EUR и JPY для стран Азии (2004 г.)

| Валюта | Сonst | USD | EUR | JPY | R2 |

| Китайский юань | -0,00 (-0,20) | 1,00* (1132,5) |

0,00 |

0,00 (1,40) |

1,00 |

| Гонконгский доллар | 0,00 (0,99) | 1,05* (52,06) | -0,05* (-2,74) | 0,01* (3,62) | 0,99 |

| Индийская рупия | -0,00 (-0,87) | 0,99* (5,30) |

-0,13 |

0,11* (3,72) | 0,86 |

| Корейская вона | -0,00 (-1,95) | 0,99* (4,11) |

-0,26 (-1,07) |

0,19* (5,07) | 0,77 |

| Тайваньский доллар | -0,00 (-1,16) | 0,87* (4,46) |

-0,02 (-0,09) | 0,11 (3,59) | 0,85 |

Источник: расчеты ИКСИ на основе ежедневных данных ФРС США о курсах валют в 2004 г.

Примечание: в скобках указаны значения t-статистики, * отмечает коэффициенты 1% уровня значимости 4 февраля 2005 г.

Банк России объявил о внесении изменений в механизм реализации курсовой политики: введении операционного ориентира в виде корзины валют, состоящей из 0,9 доллара и 0,1 евро. Интересно отметить, что о возможности перехода к такой корзине валют представители ЦБ заявляли еще в начале 2004 г. Информация о переходе Банка России к таргетированию корзины валют появилась даже в публикациях МВФ. Однако, как показали результаты проведенных расчетов, никаких реальных изменений в 2004 г. по сравнению с предыдущими годами не произошло.

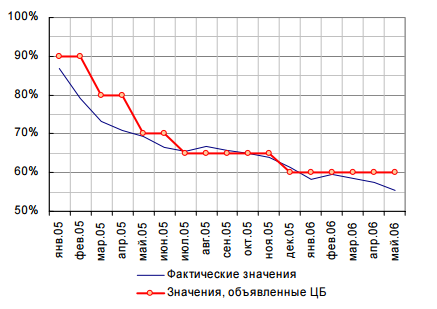

Мониторинг бивалютной политики Банка России в 2005-2006 гг. показал, что на начальной стадии функционирования бивалютной корзины фактические значения веса доллара были постоянно ниже заявленных значений ЦБ (Рисунок 1). При этом Банк России периодически вслед за снижением наблюдаемого значения доли доллара пересматривал соответствующим образом структуру корзины. Такая ситуация наблюдалась вплоть до июля 2005 г. Во второй половине 2005 г. наступила стабилизация, то есть заявленная ЦБ структура корзины перестала существенно отличаться от структуры, полученной на основе оценки фактической динамики валютного курса доллара и евро. Период стабилизации продолжался вплоть до апреля 2006 г.

Как показывают результаты расчетов, в мае 2006 г. впервые за последние 12 месяцев было отмечено существенное отклонение заявленной Банком России структуры бивалютной корзины от фактической. Последний раз объявление об изменении доли доллара (до 60%) было сделано Центральным банком в декабре 2005 г. В то же время, по оценкам фактической структуры бивалютной корзины, спустя полгода доля доллара составила около 55%. Наличие такого существенного отклонения позволяет предположить возможность дальнейшей корректировки структуры бивалютной корзины Банком России в 2006 г. в сторону очередного снижения доли доллара.

Какие последствия может иметь снижение доли доллара в корзине ЦБ для динамики курсов на внутреннем валютном рынке? Во-первых, непосредственным эффектом является увеличение волатильности курса рубля к доллару и снижение волатильности курса национальной валюты по отношению к евро. Во-вторых, в условиях снижения курса доллара на мировом рынке, повышение стабильности курса рубля относительно европейской валюты будет достигнуто за счет более масштабного повышения курса рубля по отношению к доллару США по итогам 2006 г.

Рисунок 1. Фактические и объявленные Банком России значения доли доллара в бивалютной корзине

Источник: расчеты ИКСИ

Критерии определения структуры бивалютной корзины Определение структуры бивалютной корзины связано с предпочтениями ЦБ относительно стабильности курса рубля к доллару США или евро. Чем выше доля иностранной валюты в корзине ЦБ, тем стабильнее курс рубля относительно данной валюты. Соответственно, при принятии решения о структуре бивалютной корзины необходимо анализировать те последствия, которые может иметь нестабильность американской и европейской валют для экономических агентов внутри страны. Одним из способов проведения такого рода оценки является анализ валютной структуры платежного баланса, а также валютной структуры финансовых активов и обязательств резидентов.

В самом простом случае если какая-либо иностранная валюта доминирует в активах и обязательствах резидентов, очевидно, что целью валютной политики должно являться стабилизаций курса национальной валюты относительно данной иностранной валюты. Однако данная ситуация на практике встречается крайне редко. Чаще всего, для развивающихся стран характерна ситуация так называемого «несоответствия валют» (currency mismatch), например, когда внешнеторговая выручка поступает в страну в одной иностранной валюте, а внешние обязательства ее резидентов по большей части номинированы в другой валюте.

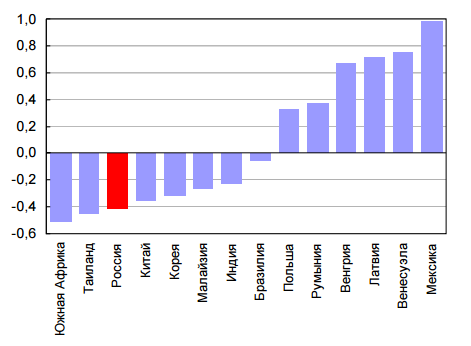

Количественно «несоответствие валют» может быть оценено при помощи коэффициента корреляции между валютной структурой внешней торговли и внешних обязательств резидентов. При этом существуют значительные проблемы со статистикой по валютной структуре долга, которые затрудняют проведение анализа. Среди проведенных ранее оценок можно выделить расчеты экспертов МВФ3 , которые оценили коэффициенты корреляции для большого количества развивающихся стран и установили значительное расхождение между структурой внешней торговли и внешнего долга. На Рисунке 2 представлены результаты аналогичного расчета, проведенного для России и некоторых развивающихся стран на основе данных Всемирного банка и Всемирной торговой организации.

Рисунок 2. Корреляция между структурой внешнего долга и внешней торговли

Источник: расчеты ИКСИ

Сравнение России с другими странами по рассчитанному коэффициенту корреляции показывает, что «несоответствие валют» является актуальной проблемой для российской экономики. Коэффициент корреляции отрицателен и достаточно высок по своему абсолютному значению по сравнению с другими развивающимися странами. На основе проведенных расчетов можно сделать вывод о том, что любое увеличение волатильности мирового валютного рынка будет оказывать негативное влияние на положение экономических агентов в России, поскольку невозможно одновременно обеспечить стабильность курса рубля к доллару и к евро.

В условиях «несоответствия валют» Центральному банку страны приходится делать выбор относительно того, какую валюту считать приоритетной с точки зрения регулирования обменного курса рубля. Для России оптимальным решением представляется сохранение структуры бивалютной корзины на существующем уровне, с небольшим перевесом доллара. Этот перевес связан с тем, что, во-первых, доллар играет значительную роль для финансовой системы страны (около 70% внешнего долга номинировано в долларах США, а уровень долларизации экономики по-прежнему сохраняется на достаточно высоком уровне). Во-вторых, доллар, несмотря на то, что фактическая доля американской валюты (а точнее США) в торговом балансе РФ незначительна, играет существенную роль при расчетах по внешнеторговым контрактам. В результате, доллар вносит более значительный вклад в валютную структуру экономики, чем евро, и его доля в бивалютной корзине должна быть выше, поскольку для резидентов более важным является стабильность курса рубля по отношению к доллару, чем к европейской валюте.

| Доля доллара | Доля евро | |

| 4 февраля 2005 г. | 0,9 | 0,1 |

| 15 марта 2005 г. | 0,8 | 0,2 |

| 16 мая 2005 г. | 0,7 | 0,3 |

| 1 августа 2005 г. | 0,65 | 0,35 |

| 2 декабря 2005 г. | 0,6 | 0,4 |