Изменение климата и «зеленое» финансирование: о подходах центральных банков

Учет климатических рисков и поддержка «зеленого» финансирования становится новым трендом в деятельности мировых центральных банков. Это может привести к существенной трансформации денежно-кредитной политики и регулирования финансовых организаций. Банк России также занимается изучением вопросов учета климатических рисков, но игнорирует создание инструментов поддержки «зеленого» финансирования.

Начало участия центральных банков в деятельности по борьбе с изменением климата иногда связывают с речью, произнесенной в 2015 г. на встрече страховщиков Lloyds тогдашним управляющим Банка Англии Марком Карни, которая была озаглавлена «Преодоление трагедии горизонта – изменение климата и финансовая стабильность»[1]. В этой речи глава Банка Англии отметил угрозы изменения климата для финансовой стабильности (риски физических потерь имущества, риски ликвидности, а также риски, связанные с процессом перехода к низкоуглеродной экономике и приводящие к существенной переоценке активов). Он также привел цифры, характеризующие влияние климатических изменений на ситуацию в страховой отрасли: с 1980-х годов количество зарегистрированных страховых случаев ущерба, связанного с погодными условиями, выросло в 3 раза, а страховые убытки от этих событий за последние 10 лет увеличились в постоянных ценах с примерно 10 до 50 млрд. долл. в год. Однако ключевой проблемой он назвал «трагедию горизонта»: катастрофические последствия от изменения климата (в том числе в финансовой сфере) наступят за пределами жизненного цикла нынешнего поколения, которое из-за этого не имеет должных стимулов для того, чтобы попытаться как-то исправить ситуацию. Таким образом, задача регуляторов заключается в том, чтобы начать действовать уже сейчас и создать такую систему, которая позволяла бы учитывать долгосрочные риски и стимулировать экономических агентов к движению в сторону низкоуглеродной экономики.

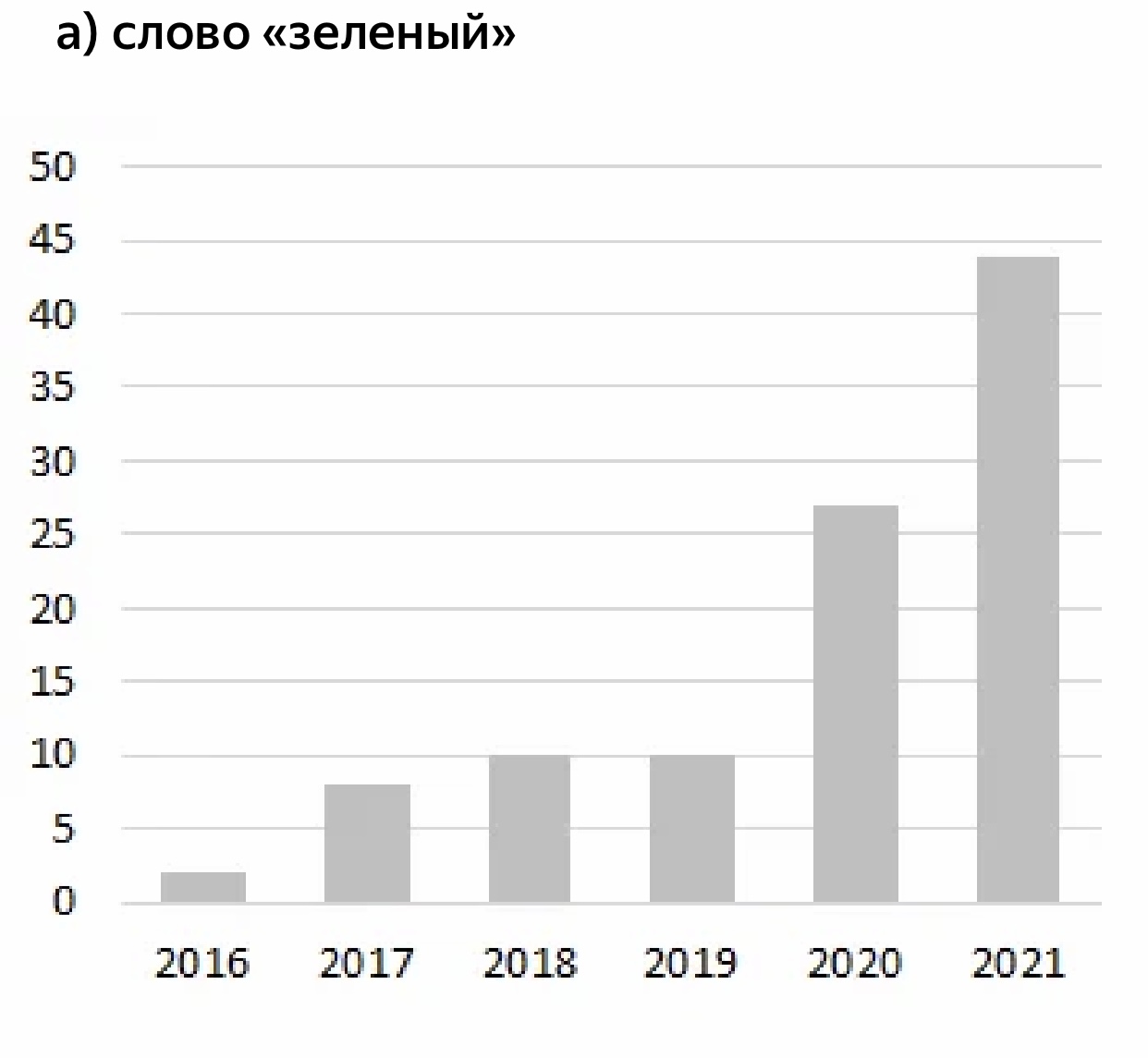

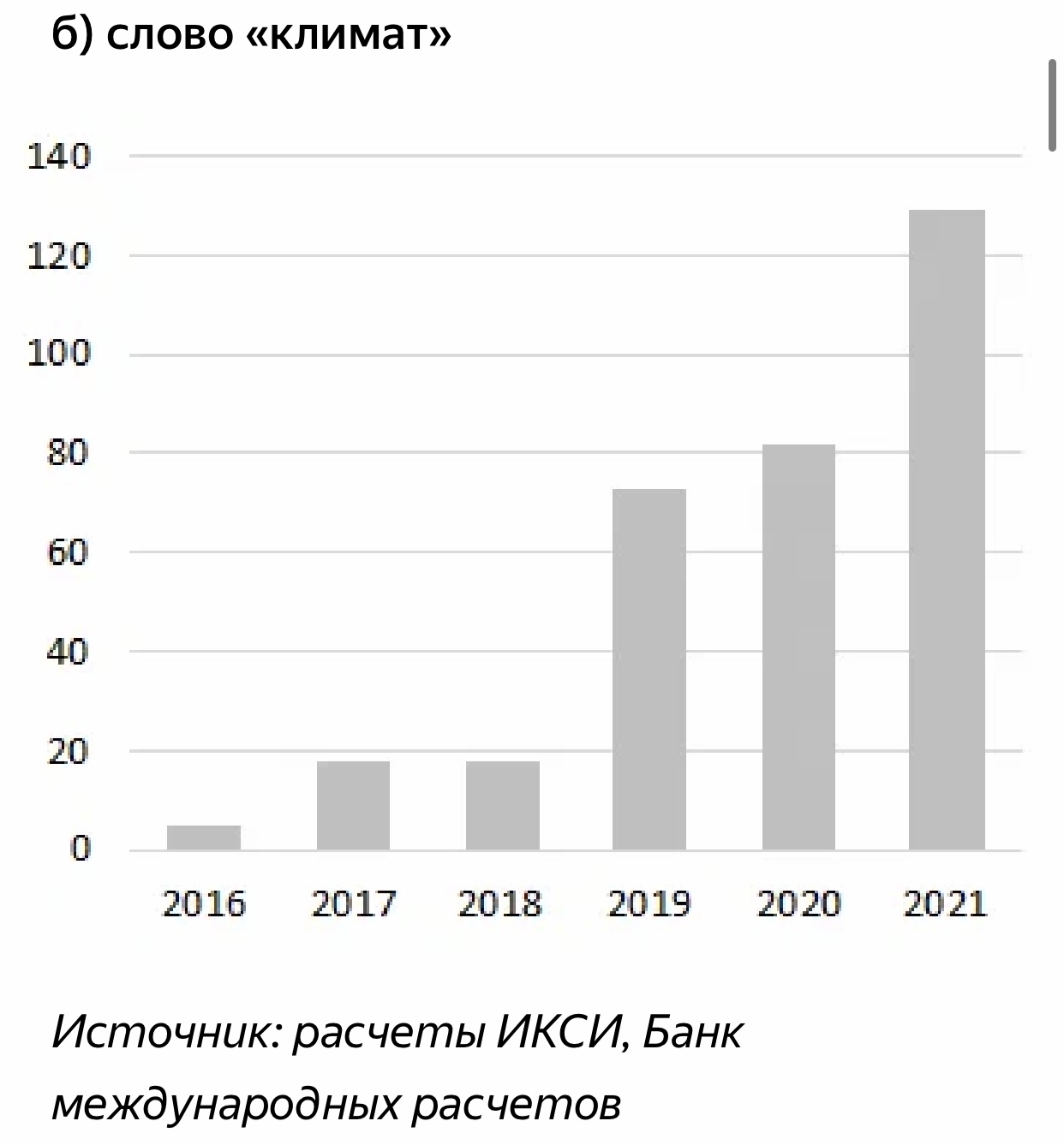

За последние 2-3 года популярность климатической повестки среди мировых центральных банков значительно выросла. Например, резко выросла частота использования слов «зеленый» и «климат» в сообщениях Банка международных расчетов – организации, которая является одной из основных площадок для обсуждения актуальных вопросов политики центральных банков разных стран (см. рисунок). Многие центральные банки присоединились к Сообществу центральных банков и надзорных органов по повышению экологичности финансовой системы (Network of Central Banks and Supervisors for Greening the Financial System, NGFS). Сейчас в это Сообщество входит 101 центральный банк (в том числе Банк России), и еще 16 находятся в статусе наблюдателей. Наибольшую активность в интеграции климатической повестки в свою деятельность проявляют в настоящее время европейские центральные банки, а также Народный банк КНР.

Рисунок. Количество сообщений с упоминанием слов «зеленый» и «климат» на сайте Банка международных расчетов

Ниже представлен обзор мер, принятых в последние время ведущими мировыми центральными банками в области интеграции климатической повестки в свою деятельность.

Интеграция климатической повестки в функции и задачи центрального банка

В январе 2021 г. Европейский центральный банк (ЕЦБ) создал единый центр по изменению климата, который будет формировать и направлять климатическую повестку ЕЦБ как внутри страны, так и за ее пределами. Его деятельность будет организована по рабочим направлениям, от денежно-кредитной политики до надзорных функций. В июле 2021 г. ЕЦБ объявил, что будет учитывать вопросы изменения климата при проведении своей политики (в том числе денежно-кредитной)[2]. В это же время была утверждена дорожная карта, в соответствии с которой планируется разработка макроэкономических моделей и проведение сценарного анализа для прогнозирования последствий изменения климата и применяемых мер госполититики, а также развитие системы статистики для анализа рисков изменения климата, разработка стандартов раскрытия информации, проведение климатических стресс-тестов и др.

В марте 2021 г. министр финансов Великобритации указал в своем ежегодном письме Банку Англии, что при проведении своей политики ЦБ должен учитывать стратегию правительства «по достижению сильного, устойчивого и сбалансированного роста, который также является экологически устойчивым и соответствует переходу к экономике c чистым нулевым уровнем выбросов»[3]. Таким образом, фактически мандат Банка Англии был расширен: помимо целей по обеспечению ценовой и финансовой стабильности, а также поддержке экономики, добавилась и цель по обеспечению устойчивого развития в сфере экологии.

Интеграция климатической повестки в инструментарий денежно-кредитной политики

Банк Японии в сентябре объявил детали программы кредитования, которая предусматривает нулевую ставку для финансовых организаций, которые осуществляют инвестиции или кредитуют «зеленые» проекты, а также проекты в области устойчивого развития. Участники будут обязаны раскрывать цели и фактические результаты по своим инвестициям и выданным кредитам. Заявки от финансовых организаций начали приниматься уже в сентябре, а первые кредиты будут выданы уже в декабре этого года[4].

Банк Англии в начале ноября подробно описал, каким образом будет происходить «экологизация» его программы покупки корпоративных облигаций (Corporate Bond Purchase Scheme, CBPS) – одного из инструментов денежно-кредитной политики, который был запущен в 2016 г. В частности, поставлена цель к 2025 г. снизить средневзвешенную углеродоемкость (weighted average carbon intensity, WACI) портфеля CBPS на 25%, а к 2050 г. – довести этот показатель до нуля. Компании-эмитенты теперь также должны будут соответствовать критериям экологичности для участия в программе выкупа. При этом приоритет при покупке долга будет отдаваться компаниям-лидерам в своих отраслях. ЕЦБ собирается скорректировать правила покупки активов с учетом климатических критериев к концу 2022 г., а в начале 2023 г. начать публиковать более подробные данные о структуре портфеля с точки зрения влияния на климат[5].

Народный банк Китая в начале ноября объявил о запуске нового инструмента рефинансирования для банков, кредитующих проекты с низкими углеродными выбросами. Китайские банки смогут рефинансировать в ЦБ до 60% от стоимости таких кредитов (на срок до одного года с возможностью пролонгации) по низкой ставке в размере 1,75%. Для получения рефинансирования от банков потребуется раскрытие информации об отраслевой принадлежности заемщиков, средневзвешенных процентных ставках по выданным кредитам, а также данных о сокращении выбросов.

Интеграция климатической повестки в регулирование финансового сектора

Характеристики финансовых активов с точки зрения их экологичности и влияния на показатели устойчивого развития и снижения углеродных выбросов становятся все более важным фактором в регулировании финансового сектора. Основной тенденцией во всех рассмотренных странах является создание системы учета климатических рисков и дифференцированных нормативов для различных категорий активов. Такая система позволит регуляторам в том числе осуществлять стимулирование финансовых организаций к кредитованию проектов, ориентированных на достижение целей устойчивого развития.

Европейские центральные банки приступили к проведению стресс-тестирования на предмет оценки подверженности финансовой системы и экономики рискам изменения климата. Первые результаты в 2021 г. опубликовал Банк Англии, который проводил оценку для банков и страховых компаний[6]. В апреле результаты пилотного проекта по стресс-тестированию банков и страховщиков опубликовал Банк Франции[7], а ЕЦБ в сентябре опубликовал результаты стресс-тестирования для экономики в целом[8]. Результаты проведенных стресс-тестов пока носят обобщенный характер. Центральные банки опубликовали только общие результаты, без оценок по отдельным участникам, но в будущем они станут основой для введения повышенных требований для финансовых компаний, активы которых несут более высокие климатические риски. Так, Банк Англии в лице своего подразделения по пруденциальному надзору (Prudential Regulation Authority, PRA) планирует приступить к внедрению такого подхода с 2022 года[9].

В Китае также происходит активная интеграция климатической повестки в систему регулирования финансового сектора. В июне 2021 г. глава Народного банка Китая И Ган сообщил, что центральный банк уже начал проведение пилотных «климатических» стресс-тестов широкого круга финансовых организаций, и что в будущем результаты этих тестов будут опубликованы. Важным этапом в развитии рынка «зеленого» финансирования в Китае стала публикация Народным банком КНР, Государственным комитетом по развитию и реформам и Комитетом по регулированию рынка ценных бумаг новой версии Каталога проектов для «зеленых» облигаций (Green Bond Endorsed Projects Catalogue)[10] в апреле 2021 г. Каталог впервые унифицировал критерии определения «зеленых» проектов для регулирующих органов в том числе с учетом международных стандартов в этой сфере. Это позволит упростить процедуру выпуска и обращения «зеленых» облигаций и повысить эффективность поддержки «зеленого» финансирования.

Позиция ФРС США по вопросам учета климатических рисков

ФРС США занимает более консервативную позицию по вопросу учета климатических рисков при проведении денежно-кредитной политики и финансового регулирования. В июне глава ФРС Джером Пауэлл заявил, что «изменение климата – это не то, что мы напрямую учитываем при проведении денежно-кредитной политики»[11]. В то же время он также отметил, что ФРС активно изучает последствия изменения климата для выполнения своих функций по надзору, регулированию и обеспечению финансовой стабильности. Одним из ведущих сторонников учета климатических рисков в ФРС считается Лаэль Брейнард, которая недавно была выдвинута на должность заместителя главы ФРС. В октябре она заявила о том, что ФРС занимается разработкой сценариев оценки финансовых рисков и устойчивости к этим рискам финансовых институтов и системы в целом[12].

В отличие от большинства ведущих центральных банков, Банк России не реализует активных мер, направленных на поддержку проектов «зеленого» финансирования

Россия, как и остальные ведущие страны мира, приняла на себя обязательства в рамках борьбы с изменением климата. 29 октября 2021 г. Правительством РФ была утверждена «Стратегия социально-экономического развития Российской Федерации с низким уровнем выбросов парниковых газов до 2050 г.», которая в рамках целевого сценария предполагает сокращение нетто-выбросов парниковых газов на 60% к 2050 г. по сравнению с уровнем 2019 г. К 2060 г. предполагается достижение углеродной нейтральности. И хотя эти цели, как указывают критики, являются недостаточно амбициозными, так как учитывают размер выбросов с учетом поглощающей способности экосистем (лесов, тундры, сельхозземель и т.д.), для их достижения все равно необходимы серьезные инвестиции. Согласно утвержденной Стратегии, реализация целевого сценария потребует инвестиций в снижение выбросов парниковых газов в объёме около 1% ВВП в 2022–2030 гг., и до 1,5–2% ВВП в 2031–2050 гг., то есть от 1 до 2 трлн. рублей в ценах 2020 г.

Банк России признает, что достижение поставленных целей потребует «активного финансирования со стороны российских банков и финансового сектора в целом», а также то, что энергопереход приведет к «снижению операционной прибыли, повышению объема совокупного долга и процентных расходов» российских компаний[13]. Однако при этом Банк России не считает нужным оказывать поддержку такому переходу при помощи собственных инструментов, в том числе в рамках денежно-кредитной политики (в отличие, например, от ЕЦБ или Народного банка КНР).

В настоящее время, по словам руководства ЦБ, Банк России изучает вопрос учета климатических рисков и стратегий компаний в регулировании. В сентябре глава ЦБ Эльвира Набиуллина объявила о планах опубликовать в конце года консультативный доклад об учете климатических рисков финансовыми организациями и подходах Банка России к их регулированию. В середине следующего года на их основе должны быть опубликованы рекомендации об учете климатических рисков финансовыми организациями. Кроме того, Банк России намерен проводить стресс-тесты в сфере ESG (Environmental, Social and Governance – экологическая, социальная и управленческая ответственность), которые будут призваны оценить не только последствия введения углеродного налога в ЕС, но и изменения структуры спроса на углероды и перестройку экономики.

Общая тональность высказываний представителей ЦБ указывает на то, что особых стимулирующих мер ожидать не стоит. По сообщениям СМИ, предложения некоторых крупных банков о послаблении регулирования для «зеленых» кредитов пока не нашли понимания. В Банке России по традиции обращают внимание в первую очередь на риски таких стимулов, указывая на вероятность формирования пузырей[14]. Как заявила Эльвира Набиуллина, ЦБ изучает не только возможности предоставления стимулов для «зеленого» финансирования, но и то, каким образом «не допустить недооценки рисков по «коричневым» компаниям, исключить риски greenwashing и избежать формирования «пузыря» на рынке «зеленого» финансирования». С 2022 г. компании, возможно, смогут рассчитывать на государственные субсидии на купонные выплаты и на уплату процентов по «зеленым» кредитам[15]. Однако без отсутствия поддержки со стороны Банка России привлекательность «зеленого» финансирования может оказаться недостаточно высокой.

В настоящее время центральные банки с мягкой денежно-кредитной политикой, такие как Банк Англии и Банк Японии, запускают новые инструменты «зеленого рефинансирования», а в России на фоне повышения ставок речи о каких-либо дополнительных инструментах даже не идет. Среди причин таких разных подходов – более сильное давление на центральные банки за рубежом, в том числе со стороны законодательной власти и общественных организаций, выступающих за активный учет экологических рисков в работе финансовой системы, а также более амбициозные цели по снижению выбросов, принятые на национальном уровне.

Для России климатическая повестка является не менее актуальной, особенно учитывая статус страны-экспортера сырьевых ресурсов и возможные негативные последствия для экономики от ужесточения зарубежных требований к проектам и продуктам с высоким углеродным следом. В этой связи государственная поддержка проектов, направленных на модернизацию производства и повышение экологичности продукции, должна носить комплексный характер с использованием инструментов как бюджетной, так и денежно-кредитной политики, направленной на повышение доступности финансовых ресурсов и развитие «зеленого» финансирования. Но с учетом жесткости проводимой денежно-кредитной политики внедрение специальных условий финансирования «зеленых» проектов со стороны Банка России имеет особое значение.