О бюджетном дефиците и госдолге субъектов РФ

Дефициты региональных бюджетов: катастрофа или нет?

Общий информационный фон, который сложился в масс-медиа вокруг дефицитов региональных бюджетов, создает впечатление, что во многих регионах ситуация с бюджетными доходами и расходами крайне сложная. И действительно, суммарный результат бюджетов субъектов РФ сейчас резко отличается от того, что было годом ранее. По данным Федерального казначейства, сальдированный результат консолидированных бюджетов субъектов РФ (общая сумма всех дефицитов и профицитов в регионах) на 1 октября 2020 г. сократился до -295,7 млрд. руб. (это последние доступные данные). Для сравнения, аналогичный показатель на 1 октября 2019 г. составлял +742,5 млрд. руб.

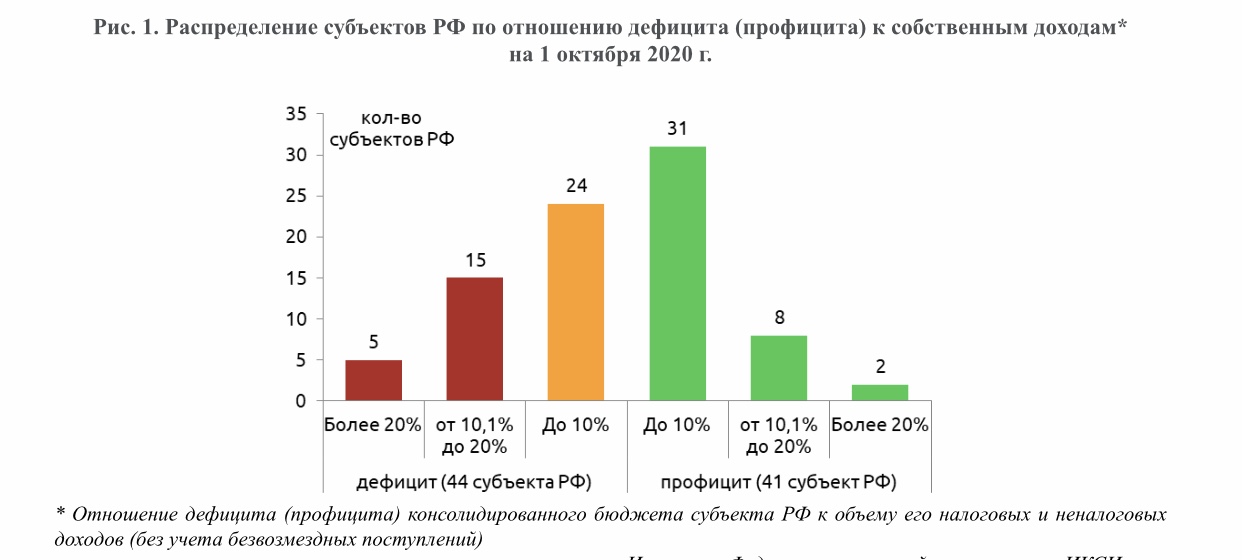

Однако общие цифры скрывают значительные различия между регионами, которые существовали и в прошлом, и в текущем году. Так, сейчас дефицит существует далеко не во всех регионах. По итогам I-III кварталов 2020 г. дефицитными стали бюджеты только в 44 субъектах РФ из 85. Суммарный объем этого дефицита составляет 442,5 млрд. руб., причем почти 42% этого объема приходится на бюджет города Москвы. В противоположность этому, в 41 субъекте РФ сохранился профицит бюджета, и его суммарный объем составляет 146,8 млрд. руб. Среди субъектов РФ с наибольшими профицитами – Красноярский край (профицит 19,3 млрд. руб.), Сахалинская область (19,1 млрд. руб.), ХМАО-Югра (17,0 млрд. руб.). Интересен и тот факт, что в 20 субъектах РФ по состоянию на 1 октября 2020 г. сальдо бюджета оказалось выше уровня, наблюдавшегося годом ранее. В трех из них дефицит бюджета оказался ниже уровня прошлого года, в шести бюджет из дефицитного стал профицитным, а в остальных 11 субъектах РФ профицит бюджета просто увеличился.

Конечно, такая ситуация – это результат «подстройки» бюджетной политики в регионах под новые реалии, а также следствие расширения федеральных трансфертов регионам. И по итогам года ситуация в региональных бюджетах может существенно измениться – хотя бы потому, что на IV квартал традиционно приходится значительный объем расходов бюджета. Но по итогам I-III кварталов о действительно сложной ситуации с дефицитом можно говорить лишь в отношении 20 субъектов РФ – тех, у кого дефицит бюджета превышает 10% собственных доходов (см. рис. 1). Из них наиболее проблемными являются бюджеты 5 субъектов РФ (республики Ингушетия и Калмыкия, Удмуртская Республика, Кемеровская и Архангельская области), где дефициты составляют 20-25% собственных доходов. В остальных же регионах размеры дефицитов пока что не являются критическими. Более того, наличие дефицита бюджета как раз-таки желательно в ситуации, когда региональной экономике необходима поддержка. И в этой связи больше вопросов должно возникать не к тем регионам, где возник дефицит, а скорее к тем, где сохраняется профицит – ведь его наличие говорит о том, что объем изъятий из региональной экономики оказался выше, чем объем вложенных в нее средств. А таких регионов пока что остается немало. В 31 субъекте РФ профициты составляют до 10% собственных доходов бюджета, а еще в 10 – превышают эту отметку. Особенно выделяются в этом отношении Республика Дагестан и Чукотский АО, где профициты оказались даже выше 20% собственных доходов.

Источник: Федеральное казначейство, расчеты ИКСИ

Нужно учитывать еще и то, что существующие объемы дефицита (или профицита) – это не только следствие состояния экономики, попавшей под санитарно-эпидемиологические ограничения, а затем резко погрузившейся в экономический спад, но и результат целенаправленных действий региональ¬ных властей в отношении доходов и расходов бюджета. В текущем году целый ряд субъектов РФ пересматривал свои расходы, ограничивая или откладывая все то, что не относится к защищенным статьям (чаще всего под такие ограничения подпадают капитальные вложения бюджетов, а также расходы по разделу «национальная экономика»). В значительной части регионов появление бюджетного профицита – это во многом результат именно такой работы. При этом вряд ли стоит ожидать, что накопленные профициты будут полностью израсходованы в конце года, поскольку пессимистичные ожидания в отношении развития экономики способствуют стремлению региональных властей «накопить запасы». Парадоксально, но именно такие подходы к бюджетной политике и осложняют обстановку в стране: чем больше регионов будет отказываться от стимулирования восстановления экономики, тем более глубоким станет ее падение, и тем дольше придется ждать возобновления роста деловой активности.

Что происходит с госдолгом субъектов РФ

С точки зрения восстановления экономики наращивание государственного долга – это более выгодный способ управления бюджетным дефицитом, чем ограничение расходов. Конечно, в этом случае региональный бюджет получает повышенную долговую нагрузку. Но в то же время заимствования в условиях кризиса позволяют сохранить объем расходов – в том числе и тех, которые способствуют восстановлению экономики – и в этом смысле региональный бюджет обеспечивает основу для восстановления налоговой базы, а значит, и для обслуживания этого долга.

За истекший период 2020 г. государственный долг субъектов РФ в целом увеличился. По данным Минфина, на 1 ноября 2020 г. он превысил 2,2 трлн. руб., что на 5,2% выше уровня начала года. Однако при этом в 16 субъектах РФ объем госдолга не изменился, а в 32 – даже сократился. Например, в Брянской, Тверской, Воронежской областях и Чувашии на 1 ноября 2020 г. региональный долг оказался меньше уровня начала года на 30-40%. Таким образом, наблюдаемое наращивание долга, по сути, обеспечено только 37 субъектами РФ. Причем во многих из них происходили изменения структуры госдолга, когда регион получал дополнительные бюджетные кредиты и одновременно погашал задолженность по кредитам банков или ценным бумагам (т.е. осуществлял их рефинансирование). С точки зрения текущих расходов на обслуживание кредитов такая деятельность, безусловно, оправдана. Однако в результате этого региональные заимствования все больше отходят от взаимодействия с финансовым рынком и превращаются во внутрибюджетные операции.

В течение 2020 г. эти операции существенно изменили структуру регионального госдолга. По состоянию на 1 ноября на бюджетные кредиты стало приходиться уже 48,5% суммарного госдолга регионов (по сравнению с 41,9% в начале года), а на кредиты кредитных организаций – только 18,2% (хотя в начале года было 27,2%). Наряду с этим, увеличился и объем заимствований регионов в виде размещения ценных бумаг, в результате чего доля регионального госдолга, приходящаяся на ценные бумаги, выросла с 27,9% в начале года до 30,8% на 1 ноября (см. рис. 2).

Для абсолютного большинства регионов предпочтительной формой заимствований сейчас являются бюджетные кредиты, а не заимствования на фондовом рынке. В 53 субъектах РФ на бюджетные кредиты сейчас приходится более половины суммарного госдолга. Причем в 14 из них бюджетные кредиты являются единственной формой привлечения заемных средств (т.е. на них приходится 100% регионального госдолга). В свою очередь, только в 6 субъектах РФ (Республика Калмыкия, Хабаровский край, Архангельская, Курганская, Пензенская, Псковская области) более 50% госдолга приходится на кредиты кредитных организаций, которые остаются достаточно дорогими.

Нет широкого распространения и у заимствований в виде ценных бумаг. Есть лишь 16 регионов, где ценные бумаги составляют значительную часть регионального долга: в 3 субъектах (Москва, Санкт-Петербург и ХМАО-Югра) на них приходится весь его объем, и еще в 13 – более половины. В меньшинстве также находятся и те регионы, которые сочетают различные формы заимствований (насчитывается всего 10 субъектов РФ, где объем долга примерно поровну распределен между 2 3 видами заемного финансирования) (см. рис. 3).

Рис. 3. Распределение субъектов РФ по видам заимствований в счет госдолга (на 01.11.2020)

Источник: budget.gov.ru, расчеты ИКСИ

Может ли региональный госдолг стать инструментом развития?

Переход на бюджетные кредиты как доминирующую форму заимствований говорит о том, что привлечение заемных средств для региональных бюджетов превращается в вынужденную, экстренную меру, необходимую для выполнения взятых на себя регионом важнейших обязательств. Согласно действующим правилам предоставления бюджетных кредитов субъектам РФ из федерального бюджета (утверждены Постановлением Правительства РФ №1482 от 26.12.2016 г.), бюджетные кредиты предоставляются только на цели частичного покрытия дефицита бюджета субъекта РФ, покрытие временного кассового разрыва и осуществление мероприятий, связанных с ликвидацией последствий чрезвычайных ситуаций. При этом получение бюджетного кредита означает и установление ограничений на бюджетное планирование в субъекте РФ – в виде сокращения дефицита бюджета, поэтапного уменьшения госдолга, проведения ежегодной оценки эффективности налоговых льгот и др. Иными словами, механизм бюджетных кредитов – это инструмент для «выживания» региона в сложной ситуации, но не инструмент развития его экономики.

Однако сейчас для восстановления экономики (и прежде всего – инвестиционной активности) требуются именно инструменты развития. Препятствиями для реализации многих частных инвестиционных проектов сейчас является не только текущая неопределенность экономической ситуации, но и застарелая проблема – отсутствие доступа к инфраструктуре (транспортной, энергетической, инженерной и др.). Поэтому для регионов стимулирование инвестиционной активности остается крайне затратным делом – ведь необходимо не только установление специальных регулятивных режимов для инвесторов, но и инфраструктурное строительство. И то, и другое, если делать это не формально, а действительно пытаясь переломить сложившуюся ситуацию, требует немалых расходов, и здесь без привлечения дополнительного финансирования (как на капитальные вложения, так и на покрытие выпадающих доходов региональных бюджетов) вряд ли можно обойтись.

При этом ряд возможностей для финансирования проектов развития на уровне многих субъектов РФ сохраняется и сейчас. Одно из возможных направлений – это привлечение долгосрочных заемных средств на реализацию проектов инфраструктурного характера, которые, в свою очередь, создадут основу для частных инвестиций. Часто звучащие рассуждения о том, что госдолг регионов сейчас и без того слишком велик, на самом деле относятся лишь к достаточно узкому кругу субъектов РФ, действительно оказавшихся в сложной ситуации с долговой нагрузкой. По оценке Минфина, сейчас в 32 субъектах РФ объем регионального госдолга составляет более 50% налоговых и неналоговых доходов соответствующих бюджетов. В остальных же субъектах долг не достигает этой отметки, которая и сама по себе является достаточно условной. Сравнение долговой нагрузки с годовыми доходами «должника» имеет смысл скорее для краткосрочной задолженности, погашение которой должно осуществляться в течение года, но не для задолженности, погашение которой распределено на годы вперед. Стоит отметить, что на общегосударственном уровне для оценки долговой нагрузки часто используют сравнение не с доходами бюджетной системы, а с ВВП. И если такой же подход применить к задолженности субъектов РФ (с определенной долей условности, учитывая отсутствие оперативных данных по валовому региональному продукту), то получится, что в целом по стране отношение регионального госдолга к суммарному ВРП регионов составляет порядка 2,6%, а для субъектов РФ, задолженность которых оценивается сейчас Минфином как высокая, оно составит порядка 5-10% ВРП, и будет выше лишь для отдельных субъектов РФ (для Чукотского АО текущий региональный госдолг составляет порядка 13% ВРП, для Республики Мордовия – около 22% ВРП). При этом и такие уровни государственного долга по международным меркам относят к «безопасной» долговой нагрузке.

Сложившееся же восприятие госдолга как вынужденной меры, на которую нужно идти лишь в крайних случаях, приводит к тому, что целый ряд субъектов РФ не использует имеющиеся у них возможности для развития экономики, ограничивая тем самым и возможности ускорения развития региона, и свои будущие бюджетные доходы. Некоторые субъекты РФ вообще не задействуют госдолг как инструмент развития. Например, сейчас в 5 субъектах РФ отношение регионального долга к доходам бюджета находится вблизи нулевой отметки (это Самарская и Сахалинская области, Пермский край, Севастополь и Москва, которая активно выйдет на рынок заимствований только с 2021 г.). Такая бюджетная стабильность по сути может означать, что эти регионы упускают возможности по ускорению своего развития и созданию более привлекательной деловой и социальной среды.

Новый механизм списания долгов регионам за стимулирование инвестиций

Совсем недавно Правительством была предложена новая идея по обеспечению стимулирования инвестиций на региональном уровне. Ее принципиальная особенность (Постановления Правительства РФ №1704 и №1705 от 19.10.2020 г.) состоит в том, что для субъектов РФ, обеспечивших запуск новых бизнесов в определенных отраслях, будет частично списана задолженность по бюджетным кредитам – при условии, что «высвободившиеся» таким образом бюджетные средства региона будут направлены на инфраструктурные инвестиции.

Учитывая, что бюджетные кредиты сейчас занимают все более существенную часть регионального долга, перспектива уменьшения этой нагрузки (и, соответственно, расширение перспектив иных заимствований на цели развития экономики) может оказаться привлекательной для многих субъектов РФ. Важно и то, что данный механизм обеспечивает в том числе и осуществление инфраструктурных инвестиций, что немаловажно в условиях, когда многие частные инвестпроекты тормозятся именно из-за отсутствия доступа к инфраструктуре. Однако утвержденные правила в то же время накладывают ряд существенных ограничений на возможные объемы таких списаний.

Объем возможных списаний регионального долга сейчас определен крайне узко. Для При его расчете будут учитываться налоги, которые были уплачены только новыми компаниями (созданными с 2021 г.) в определенных отраслях (перечень которых хотя и широк, но не является исчерпывающим). Однако платежи новых компаний, бизнес которых находится на стадии запуска, вряд ли окажутся крупными. Данные ФНС показывают, что даже в рамках тех механизмов стимулирования частных инвестиций, которые реализуются уже в течение нескольких лет (например, территории опережающего развития, особые зоны, региональные инвестпроекты и др.), и где многим участникам предоставляются льготные условия по налогообложению и доступу к инфраструктуре, суммарная прибыль компаний-участниц остается небольшой. Например, в 2019 г. суммарная прибыль организаций, включенных в реестр РИП, составила только 54,5 млрд. руб., резидентов ТОР – 19,7 млрд. руб., участников СПИК – 11,2 млрд. руб. При этом инвестиции, осуществляемые ранее созданными компаниями в развитие своих производств – а такие инвестиции тоже могут вести к расширению налоговой базы – в данной системе не учитываются.

Кроме того, для расчета объема списываемого долга предлагается учитывать далеко не все налоговые или аналогичные им поступления в бюджетную систему, возникшие в результате появления этих новых бизнесов. Согласно правилам, в расчете списаний участвуют лишь поступления от них в федеральный бюджет: часть налога на прибыль, НДС, НДПИ и роялти по ряду природных ресурсов, водный налог, госпошлина и др. Такой подход не просто еще более ограничивает возможные суммы списания долга, но и в определенном смысле искажает стимулы для субъектов РФ к поощрению инвестиций. При такой системе получается, что реализация сырьевых проектов региону куда более выгодна, чем проектов в сфере перерабатывающей промышленности или в сфере услуг. Нет и никакой связи с рабочими местами, создаваемыми в результате этих инвестиций. Кроме того, регионы, развивающие инвестиционную активность малого бизнеса, вообще не могут претендовать на списание долга (поскольку налоги, уплачиваемые малым бизнесом, не входят в систему расчета).

Важно и то, что списание долга по бюджетным кредитам будет осуществляться лишь при условии направления «освободившихся» средств в бюджете субъекта РФ на инфраструктурные инвестиции. Однако учитывая, что для многих субъектов РФ объемы списания долга окажутся весьма небольшими, потенциал этой меры с точки зрения развития инфраструктуры также остается довольно ограниченным. Кроме того, для регионов, находящихся в более сложной бюджетной ситуации, направление дополнительных средств на инвестиции может оказаться проблематичным, что и вовсе сведет на нет возможный эффект от списания долга.

Необходимые действия

В текущей ситуации необходимо принять меры по предотвращению перехода субъектов РФ к ограничительной бюджетной политике, направленной на минимизацию дефицита бюджета и регионального госдолга в ущерб реализации программ поддержки экономики. Увеличение дефицита бюджета и регионального долга не должно восприниматься ни регионом, ни федеральным Минфином как основание для отказа от политики поддержки экономики в условиях кризиса.

Более того, именно сейчас, в условиях инвестиционного спада, особенно важно задействовать все возможности для активизации инвестиций, в том числе и на региональном уровне. Центральное место в этом должно занимать расширение долгосрочных заимствований, направленных на снятие инфраструктурных ограничений – как со стороны федерального правительства, так и со стороны субъектов РФ и инфраструктурных компаний. В существующей обстановке необходимым условием для этого является смягчение требований к включению ценных бумаг в Ломбардный список Банка России, а также введение налоговых стимулов для инвесторов (юридических и физических лиц), приобретающих «инфраструктурные» ценные бумаги. Для активизации региональных заимствований на цели развития инфраструктуры необходимо, чтобы на федеральном уровне такая деятельность получала поддержку – как минимум в виде признания ее способствующей реализации национальных целей развития.

Необходима также проработка ряда мер, способствующих введению регионами стимулов для частных инвестиций. Требуется расширение поддержки, оказываемой бюджетам субъектов РФ, вводящим налоговые и иные стимулы инвестиционной деятельности. Первой задачей в этом направлении является «донастройка» недавно утвержденного механизма по списанию части долга инвестиционно-активных субъектов РФ (Постановления Правительства РФ №1704 и №1705 от 19.10.2020 г.). Данная инициатива потенциально способна повлиять на инфраструктурные и иные инвестиции, осуществляемые в регионах. Однако для достижения ощутимых результатов – в масштабах как регионов, так и страны – необходимо смягчить условия ее применения. Прежде всего необходимо расширение перечня налоговых поступлений, участвующих в расчете объема списываемого долга. Необходимо включить в этот перечень поступления не только в федеральный бюджет, но и в бюджетную систему в целом (включая как региональные и местные бюджеты, так и внебюджетные социальные фонды). Кроме того, целесообразно установить, что требование по направлению средств, эквивалентных списываемой части долга, может быть выполнено субъектом РФ как за счет собственных, так и за счет привлеченных средств (на условиях долгосрочных заимствований, в том числе выпуска инфраструктурных облигаций). Наряду с этим, необходимо проработать вопрос о списании (покрытии) части задолженности субъектов РФ не только по бюджетным кредитам, но и по иным формам заимствований (например, ранее привлеченным субъектами РФ кредитов банков). В этом случае система списания части долга субъектов РФ станет еще более привлекательной для тех регионов, где актуальна проблема растущей задолженности.