"НДС как инструмент поддержки населения и бизнеса"

НДС сейчас исключен из списка налоговых послаблений

Действующий комплекс антикризисных мер в России содержит упоминания об НДС лишь в виде оговорки о том, что отсрочки или освобождения от налогов к этому налогу не относятся. Так, в конце марта Президент объявил отсрочку для малого и среднего бизнеса из наиболее пострадавших отраслей «по всем налогам, кроме НДС». В мае для этих же компаний было объявлено списание всех налогов и страховых взносов за II квартал – но опять же кроме НДС. При этом плательщиками НДС являются далеко не все малые и средние предприятия (многие из них пользуются специальными режимами, освобождающими от данного налога, и не ведут операций, обязывающих выступать в качестве налоговых агентов). Однако в законодательстве все равно предпочли сделать оговорку, что нагрузка по НДС сохранится. По сути, единственным послаблением в отношении НДС стало продление сроков сдачи декларации по этому налогу за I квартал с 25 апреля до 15 мая. Однако такая мера является скорее технической в связи с объявленными «нерабочими днями», чем реальной мерой поддержки.

Официально такое демонстративное исключение НДС из мер поддержки не обсуждается, однако можно предположить, что причина очень проста – это высокая собираемость и бόльшая стабильность бюджетных поступлений по этому налогу, чем по налогам, связанным с доходами. Такие «преимущества» НДС для бюджета обеспечивают два фактора: достаточно устойчивая налоговая база (расходы потребителей) и жесткое налоговое администрирование, предусматривающее «цифровой контроль» над операциями. В I квартале 2020 г. на НДС приходилось 36,6% доходов федерального бюджета, а в текущих условиях падения нефтегазовых доходов и налога на прибыль эта доля существенно возрастет.

Снижение нагрузки по НДС становится мировым трендом

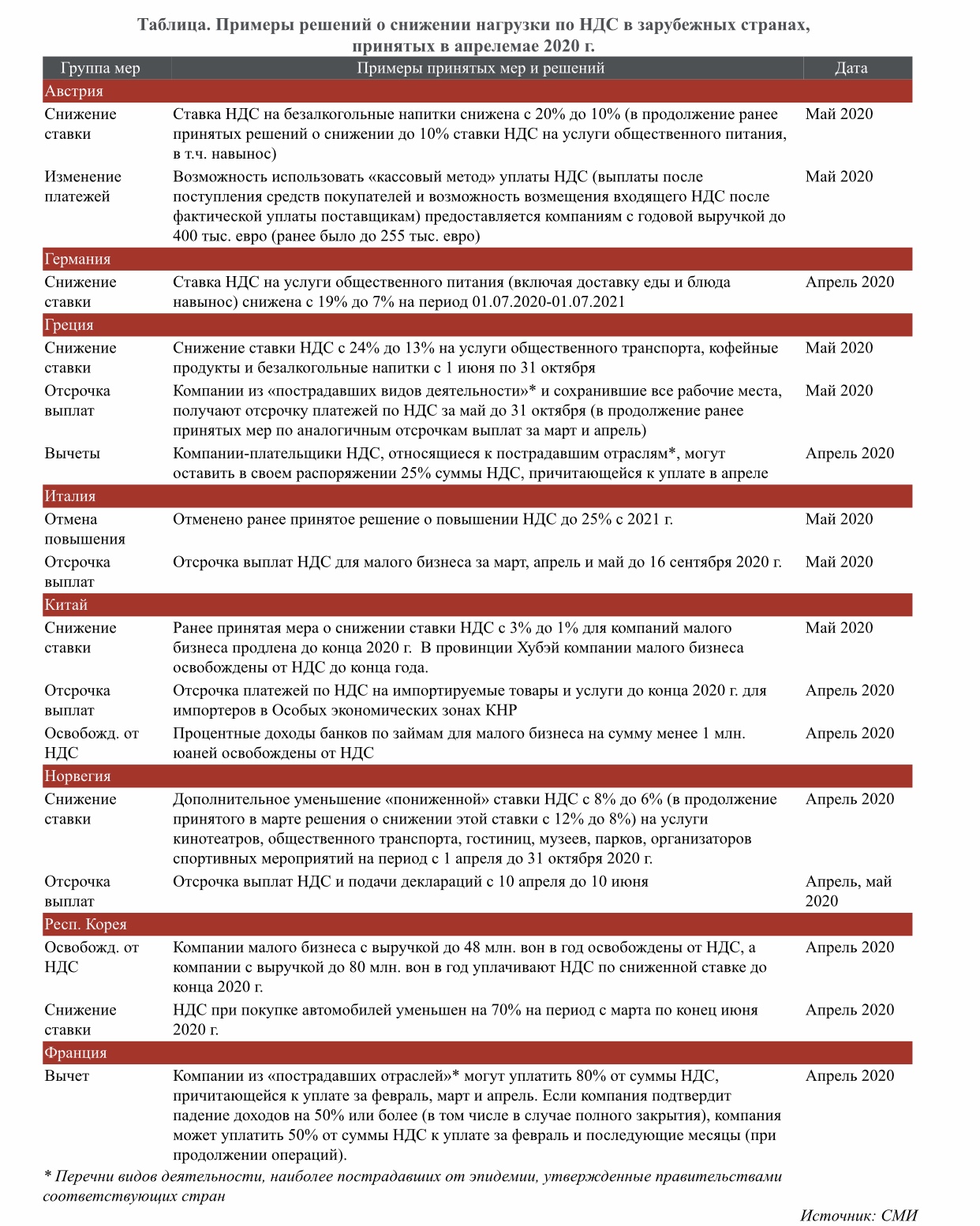

В последние месяцы все больше стран расширяет поддержку бизнеса и населения в условиях пандемии, и послабления по НДС являются достаточно распространенной мерой «пакетов помощи». Если в феврале-марте большинство мер, касающихся НДС, относилось к отсрочкам подачи деклараций, то в апреле и мае многие страны стали снижать ставки НДС на определенные виды товаров и услуг, сдвигать сроки уплаты налога для отдельных категорий налогоплательщиков, устанавливать вычеты по налогу и т.д. (см. таблицу). На данный момент число таких стран исчисляется уже десятками, что позволяет говорить о мировом тренде по снижению нагрузки по НДС.

Аргументы в пользу таких решений достаточно очевидны. НДС оказывает прямое влияние на цены товаров и услуг, и его снижение позволит бизнесу предложить покупателям те же товары и услуги дешевле, но без потери рентабельности. Тем самым снижение НДС позволяет поддержать и потребителей, и производителей. Кроме того, снижение налога на приобретаемую компаниями продукцию, перевод на кассовый метод начисления НДС и предоставление вычетов по данному налогу дают возможность бизнесу отвлекать меньше оборотных средств на его уплату (как в виде выплат в бюджет, так и в виде выплат поставщикам при приобретении облагаемой НДС продукции).

Достаточно популярной за рубежом мерой является снижение ставки НДС на товары и услуги отраслей, наиболее пострадавших от пандемии. В странах с развитым туристическим сектором это, как правило, услуги общественного транспорта, гостиниц и иных средств размещения, общественного питания, услуг в индустрии развлечений. Есть примеры целенаправленного снижения НДС для отдельных секторов экономики (например на автомобили в Южной Корее или для малого бизнеса в Китае). Некоторые страны за последние 2 месяца успели расширить ранее принятые решения о снижении ставок (среди них – Австрия, Норвегия, Китай). Вместе с тем, есть и отдельные страны, где ранее было принято решение о повышении основной ставки НДС, но теперь оно отменено (Италия). В большинстве случаев снижение ставки НДС носит временный характер (как правило, от полугода до года), однако это позволит поддержать потребителей и бизнес в наиболее сложный период.

В ряде стран вместо снижения ставок НДС установлены вычеты НДС для определенных категорий бизнеса. Это означает, что покупатель будет все так же уплачивать НДС, однако компания сможет оставить в своем распоряжении часть суммы НДС, уплаченной покупателем, и тем самым получит поддержку. Такие решения уже приняты в Греции и во Франции (для предприятий, виды деятельности которых относятся к наиболее пострадавшим от коронавируса). В Греции условием предоставления вычета в размере 25% суммы НДС к уплате является сохранение занятости в компании; во Франции критерием, определяющим размер вычета, является объем потери доходов по сравнению с прошлыми периодами. Эти вычеты также носят временный характер, и решение об их продлении принимается на ежемесячной основе.

Кроме того, достаточно распространенной мерой становится облегчение условий выплаты НДС. Чаще всего – это отсрочка платежей. Например, в Италии отсрочку выплат НДС дают компаниям малого бизнеса, в Китае – компаниям-резидентам особых экономических зон при ввозе продукции, в Норвегии – широкому кругу компаний. В ряде стран изменяются и условия начисления НДС. Например, в Австрии расширен круг компаний, которые могут пользоваться т.н. «кассовым методом» (т.е. начислять налог к уплате не по факту отгрузки, а по факту поступления денежных средств). В ряде стран расширяют круг компаний, освобождающихся от НДС (как правило, это относится к малому бизнесу).

Что может быть применено в России

Зарубежный опыт показывает, что снижение нагрузки по НДС может и должно использоваться как одна из мер поддержки бизнеса в сложившейся кризисной ситуации.

Учитывая серьезность ситуации с сокращением доходов населения, целесообразно снижение НДС на продукты питания и иные товары первой необходимости. Многие из таких товаров облагаются сейчас по ставке 10%, которая может быть снижена вплоть до 0% на определенный период времени (например до конца 2020 года).

Компаниям из отраслей, наиболее пострадавших от эпидемии (как малых и средних, так и крупных), необходимо предоставить отсрочку уплаты НДС за I квартал 2020 г. до конца года, с последующим полным или частичным погашением в течение 1-2 лет, в зависимости от выполнения условий – сохранение определенного уровня занятости либо определенного уровня выпуска (в зависимости от вида деятельности). В случае, если компании выполнят поставленные задачи по сохранению занятости и/или выпуска, данная задолженность будет списана. Такая мера позволит компаниям сейчас сохранить средства, которые были получены в период до самоизоляции. Аналогичные решения могут быть приняты и по итогам следующих кварталов, в зависимости от сложившихся тенденций в темпах экономического спада.

Целесообразно также снизить основную ставку НДС для компаний в регионах с наиболее сложной санитарно-эпидемиологической и экономической обстановкой. Временное снижение основной ставки НДС в отдельных субъектах РФ выступит не только как мера поддержки населения и регионального бизнеса, находящегося в тяжелейшей ситуации, но и как стимул для восстановления деятельности именно в этих регионах.

Требуется также обеспечить снижение НДС до уровня 10% на производимую в России продукцию машиностроения, имеющую инвестиционное назначение, включая промышленные установки, оборудование, транспортные средства, что поддержит компании, осуществляющие инвестиционные программы. Снижение ставки может быть установлено на срок 2-3 года, начиная с II квартала 2020 года.

При этом применяемые ФНС цифровые средства контроля над оборотом НДС смогут обеспечить необходимый контроль над корректным применением таких стимулов, сводя к минимуму случаи возможных злоупотреблений.