«Корпоративная Америка: тенденции в занятости и устойчивость пула крупнейших»

Анализ материалов рейтинга Fortune 500 USA за последние десять лет позволяет отследить тенденции в занятости и производительности по отраслям, а также выяснить закономерности ротации членов клуба крупнейших компаний

Интерес к ренкингам крупного бизнеса в России не угасает. В 2015 году старейший продукт этого семейства, рейтинг крупнейших компаний России «Эксперт-400», дополнили еще два продукта — «РБК 500» и «RAEX-600». Публикуются также ренкинги крупнейших компаний в отдельных секторах экономики и в отдельных регионах страны.

Российские ренкинги крупнейших компаний можно считать еще молодыми по сравнению с аналогичными зарубежными продуктами. Даже у старейшего в России ренкинга «Эксперт-400» в этом году только 23-й выпуск. Для сравнения: Fortune 500 USA (500 крупнейших компаний США по выручке) публикуется уже 63 года.

Зарубежный опыт показывает, что чем длиннее история ренкинга, тем большую ценность он может создать как для компаний-участников, так и для наблюдателей — представителей аналитического сообщества, ученых и регуляторов.

Мы решили проанализировать, как и почему имеет смысл усовершенствовать российские ренкинги крупного бизнеса, используя опыт Fortune. На наш взгляд, прежде всего это два важных дополнения: включение в ренкинги данных о числе занятых в компаниях-участницах и составление истории пребывания компаний в ренкинге, показывающей, как менялось местоположение компании в списке крупнейших и какие существенные события происходили с компанией. Отрадно, что АЦ «Эксперт» уже занялся этой работой и сегодня представил первые результаты. Это позволит нам сделать первые предварительные сравнительные оценки производительности российского и американского крупного бизнеса.

Занятость и производительность труда

Данные по занятости Fortune собирает на основе материалов годовых отчетов компаний. Представленный показатель отражает фактическое количество занятых в компании на конец года. При этом ряд компаний в отчетности разделяет сотрудников на тех, кто занят полный (full- time) и неполный (part-time) рабочий день. В таком случае каждый работник, занятый неполный рабочий день, учитывается как 0,5 работника, занятого на полный рабочий день. При этом следует учесть, что данные по занятости, как и по выручке, предоставлены по каждой компании с учетом всех ее подразделений по всему миру, а не только по США. Поэтому, используя данные Fortune USA 500, мы можем говорить о величине компаний, зарегистрированных в США, но при этом нужно учитывать, что значительная часть бизнеса многих компаний ведется за пределами страны.

Проведение сопоставлений с учетом данных по занятости целесообразно вести на относительно длинном временном горизонте, так как в этом случае исключаются изменения, вызванные краткосрочными колебаниями в структуре занятости по секторам. Сопоставление данных по динамике выручки и по динамике числа занятых дает хорошую возможность провести анализ производительности для крупнейших компаний, представленных в ренкинге Fortune 500, о чем речь пойдет ниже. При анализе структуры занятости и производительности мы сопоставляли данные ренкингов 2017 и 2008 годов.

Число занятых. Общее число занятых в компаниях, представленных в американском ренкинге Fortune 500 в 2017 году, составило 28,1 млн человек, что на 8,0% больше, чем в компаниях, представленных в ренкинге 2008 года (26,1 млн человек). Суммарная выручка компаний ренкинга за тот же период выросла сильнее — на 13,7%, с 10,6 трлн долларов в ренкинге 2008 года до 12,1 трлн долларов в 2017 году.

Среди компаний, входящих в Fortune 500, наибольшее число рабочих мест сосредоточено в компаниях из сферы оптовой и розничной торговли. На них пришлось 29,2% всех занятых в компаниях, представленных в Fortune 500 за 2017 год (см. график 1). Кроме них значительное число рабочих мест в крупном бизнесе США относится к финансовому сектору и машинострое- нию. Это неудивительно, поскольку на эти три сектора в сумме приходится и более половины компаний по количеству, и более 60% общей выручки всех компаний, попавших в ренкинг.

За последние десять лет число занятых увеличилось в пяти из 12 рассматриваемых нами секторов экономики США. При этом наибольший прирост занятости имел место в секторе «ИТ, интернет и софт», где количество занятых в представленных компаниях увеличилось за десять лет на 82,4%, до 1,8 млн человек. В результате среднее число занятых в 19 компаниях этого сектора составляет 93,8 тыс. человек — максимальная среднеотраслевая занятость среди представленных в ренкинге секторов. В ренкинге 2008 года сектор был только на третьем месте по этому показателю.

Несколько уступают ИТ-компаниям по средней занятости торговые компании (91,2 тыс. занятых на компанию) и другие фирмы в сфере услуг. В свою очередь наименее крупными работодателями среди крупного бизнеса США являются компании топливно-энергетического сектора (14,2 тыс. человек на компанию).

Наибольшее снижение числа занятых было зафиксировано в компаниях сектора металлургии (на 46,2%, с 26,2 тыс. до 17,6 тыс. человек). В значительной степени это связано с ситуацией в компании Alcoa, которая в 2016 году разделилась на Alcoa Corporation и Arconic. Если по итогам 2007 года в Alcoa было занято 107 тыс. человек, то по итогам 2016-го — всего 14 тыс. человек. При этом отделившаяся компания Arconic (45 тыс. занятых) сменила и сектор — с металлургии на машиностроение.

Данные о средней занятости по компаниям Fortune 500 в разных секторах (соотношение суммарного числа занятых в компаниях сектора к числу этих компаний) демонстрируют, что крупнейшие работодатели США, как правило, сосредоточены в различных секторах сферы услуг, а для крупных промышленных компаний характерно менее масштабное использование труда (см. график 2).

Среди первых 25 компаний по числу занятых из представленных в ренкинге машиностроение представляют лишь две — General Electric (13-е место по занятости и 295 тыс. занятых) и General Motors (25-е место и 225 тыс. занятых), еще одна компания — PepsiCo — представляет агропромышленный сектор (17-е место и 264 тыс. занятых).

Вместе с тем среди первых 25 компаний восемь представляют торговлю, еще по четыре — это компании, работающие в финансовом секторе, и другие компании в сфере услуг (в сектор «другие услуги» включены все услуги, кроме финансовых, инфраструктурных и торговли). Первые две компании по числу занятых среди всех компаний ренкинга 2017 года представляют именно торговлю — Walmart (2,3 млн человек) и Kroger (443 тыс. человек).

Производительность труда. Данные Fortune 500 дают хорошую возможность проанализировать показатели производительности в крупнейших компаниях. В качестве простейшего показателя производительности мы используем объем выручки на одного занятого.

Несмотря на то что повышение производительности труда — одна из наиболее обсуждаемых в бизнесе тем, которая в последние годы привлекла особое внимание в связи с роботизацией и автоматизацией, фактически объем выручки на одного занятого для крупнейших компаний США, представленных в Fortune 500, растет довольно медленно. Для компаний из ренкинга 2017 года объем выручки в расчете на одного занятого вырос по сравнению с компаниями из ренкинга 2008 года всего на 21 тыс. долларов (с 407 до 428 тыс. долларов на 1 занятого), или на 5,3% в целом за период.

При этом объем выручки оценивается в номинальном выражении, то есть без учета инфляции. Если учесть долларовую инфляцию за 2007–2016 годы (период, соответствующий ренкингам Fortune за 2008–2017 годы), составившую 14,8%, то можно зафиксировать снижение выручки на одного занятого в реальном выражении на 8,3%.

Картина предсказуемо сильно различается по отраслям. Есть секторы, в которых прирост реальной производительности был довольно существенным, прежде всего это агропромышленный сектор (рост выручки на одного занятого на 36,4%), а также торговля и металлургия. Есть секторы, где реальная производительность выросла незначительно (инфраструктурные услуги, химия и нефтехимия, сектор ИТ, интернета и софта). А есть отрасли, за последние десять лет показавшие сокращение реальной производительности крупнейших компаний. Наиболее значительно она сократилась в топливно-энергетическом секторе (падение выручки на одного занятого на 27,7%), во многом из-за падения цен на основные виды энергетического сырья.

Однако глубокий анализ изменений реальной производительности по секторам требует изучения дополнительных данных по более широкому кругу компаний. В случае крупнейших компаний необходимо смотреть на каждую из них индивидуально, поскольку в значительной степени на производительности сказываются такие процессы, как слияния и поглощения, в том числе на зарубежных рынках, разделение компаний, а также другие стратегические действия отдельных компаний.

Сектор «топливо, энергия и энергоносители» традиционно является наиболее производительным для компаний, представленных в Fortune 500. По данным ренкинга 2017 года, выручка на одного занятого в этом секторе составила 1,5 млн долларов, это более чем вдвое выше значений для других секторов экономики США. На втором месте по производительности труда традиционно находится финансовый сектор, где удельная выручка составила 0,7 млн долларов (см. график 3).

Наименьшая производительность наблюдается в секторе «другие услуги» — 0,1 млн долларов на одного занятого. Однако, что интересно, к другим низкопроизводительным секторам можно отнести и такие, как торговля и инфраструктурные услуги (по 0,4 млн долларов), и, что самое неожиданное, «ИТ, интернет и софт» с более чем скромной средней удельной выручкой в размере 0,3 млн долларов на одного работника в год.

Каким образом отрасль, находящаяся на гребне нынешней технологической волны, умудряется быть среди аутсайдеров по показателю производительности труда, демонстрируя к тому же очень скромный, всего 4% за последние десять лет, рост производительности в реальном выражении?

Как представляется, это связано с тем, что рост выручки айтишных компаний не поспевает за ростом количества занятых вследствие расширения их деятельности. Быстрое развитие ИТ-компаний требует привлечения новых кадров на проекты, находящиеся пока в начальной стадии и не приносящие существенных доходов. Фактически, эти проекты представляют собой «задел на будущее».

Наибольший рост производительности (в номинальном выражении) в 2008–2017 годах показали компании АПК (+36,4%), торговые (+28,4%), металлургические (+24,5%), а также химические и нефтехимические компании (+21,3%). Нефтегазовые и строительные компании продемонстрировали сокращение средней производительности.

Производительность по компаниям. Мы не ограничились среднеотраслевыми оценками и решили посмотреть, каков разброс производительности внутри отраслей. При этом, чтобы избежать неоправданных сравнений, на этом этапе из рассмотрения были исключены секторы «другие отрасли промышленности» и «другие услуги», поскольку компании из этих секторов часто слишком разнородны. Кроме того, из анализа были исключены отдельные компании, резко отличающиеся по показателям производительности от остальных компаний своего сектора в силу специфики бизнеса (например, в финансовом секторе это были Fannie Mae и Freddie Mac). Средние значения производительности по компаниям, минимальные, максимальные и медианные значения представлены в таблице 1.

Используя оценки на уровне компаний, для каждого сектора по данным Fortune 500 за 2017 год мы сопоставили показатели производительности для трех крупнейших компаний по объему выручки, а также для трех компаний с наименьшим объемом выручки (см. таблицу 2).

Сравнение показало, что в большинстве случаев показатели производительности трех крупнейших компаний сектора выше, чем в среднем в соответствующем секторе и чем в последних трех компаниях сектора по объему выручки. В отдельных случаях производительность трех ведущих компаний оказывалась значительно выше показателей сектора в целом — прежде всего это касается топливно-энергетического сектора, машиностроения, торговли.

Особенно характерно это проявляется в секторе машиностроения — крупнейшая компания сектора, Apple, показывает и наиболее высокую производительность, причем с существенным отрывом от остальных компаний. Так, для Apple, по данным ренкинга 2017 года, выручка на одного занятого составила 1,8 млн долларов, в то время как для второй по производительности компании сектора, Harley-Davidson, всего 1,0 млн долларов.

Однако в отдельных секторах наблюдается обратная картина: наименее крупные компании (по размеру выручки) существенно опережают по производительности как сектор в целом, так и первые три компании по объему выручки. Такое соотношение было зафиксировано в металлургии и финансовом секторе, где специфика деятельности отдельных компаний может подразумевать различную потребность в постоянном персонале.

Однако если взять для каждого сектора по три первые и последние компании не по размеру выручки, а по количеству занятых, то ситуация будет выглядеть более интересной. Во всех без исключения рассмотренных секторах компании — крупнейшие работодатели из числа попавших в ренкинг имеют худшие показатели по производительности, чем компании с наименьшим числом сотрудников. Причем часто эти отличия очень велики. Так, в агропромышленном комплексе производительность трех наименьших по числу занятых компаний в среднем оказалась в шесть с лишним раз выше, чем у первых трех; в строительстве, финансовом секторе и торговле — в десять с лишним раз. Например, в торговле средняя производительность трех компаний с наименьшим числом занятых — 2,6 млн долларов на одного занятого по сравнению с 0,24 млн для первых трех компаний сектора по количеству занятых.

Столь существенная разница во многом может объясняться спецификой бизнеса этих компаний — в данном случае приходится сравнивать показатели производительности крупнейших розничных сетей (Walmart, Kroger и Home Depot) с показателями интернет-компаний (таких как Netflix) и оптовых нефтяных трейдеров (Global Partners). Схожая ситуация и в финансовом секторе, где лидируют по количеству занятых крупнейшие банки и страховые компании (более 200 тыс. человек), а меньше всего их, полторы-две тысячи человек, в узкоспециализированных организациях.

Эти отличия демонстрируют, что обратная зависимость между числом занятых и производительностью труда имеет разные масштабы для разных секторов экономики. Одним из ключевых факторов здесь является возможность для компаний из одного сектора присутствовать на совершенно разных рынках. Более крупные по размеру выручки компании часто тяготеют к розничному рынку и имеют множество подразделений как в США, так и во многих других странах, что требует от них наличия большого количества сотрудников для обслуживания розничных клиентов.

Однако в рамках того же сектора могут существовать и компании, работающие исключительно в секторе b2b либо же занимающиеся крупными торговыми сделками. В этом случае компании испытывают потребность не столько в количестве сотрудников, сколько в их профессиональных компетенциях.

В то же время в таких секторах, как металлургия или машиностроение, различия в рынках, на которых присутствуют компании, не столь велики, и бизнес-модели компаний в этом смысле схожие. Поэтому и различия в производительности между первыми и последними компаниями по количеству занятых не так велики. Вместе с тем, разумеется, речь во всех случаях идет о лидерах того или иного сектора — только о компаниях, попавших в Fortune US 500.

История компаний в ренкинге

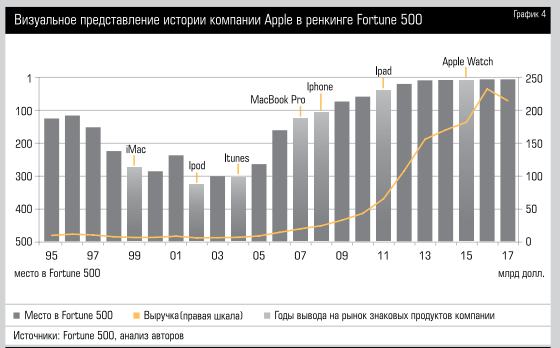

Fortune предоставляет сведения о компаниях — участницах ренкинга в виде базы данных, где можно проследить историю пребывания в ренкинге каждой компании. Версия этой базы данных находится в открытом доступе и позволяет получить эту информацию для большинства компаний с 1995 года. Для большей части компаний такая «история» (rank history) имеет визуальное представление (см. график 4), сопровождающееся кратким профилем компании (название, руководящее лицо, основная отраслевая принадлежность, сколько лет компания была в ренкинге 500 крупнейших компаний, выручка, прибыль, число занятых и т. д.), а также ссылками на новостные источники, сообщающие о существенных изменениях в компании (слияние или поглощение, выделение независимых подразделений и проч.).

Представление данных о компаниях в таком виде — это не только удобный инструмент для тех, кто занимается составлением ренкингов, позволяющий «не потерять» информацию о тех или иных бизнесах. «Истории» 500 компаний на горизонте десяти лет и более дают возможность проследить целый ряд тенденций, характерных для крупного бизнеса. Как представляется, наиболее важные из них — масштабы «ротации» компаний в ренкинге, траектории их перемещения по списку, а также особенности этих процессов для компаний разного размера и разной отраслевой принадлежности.

В качестве иллюстрации выводов, которые могут быть сделаны по таким «историям», мы взяли данные Fortune 500 за последние десять лет, то есть ренкинги за 2008–2017 годы. Таким образом, в наши расчеты попали сведения, относящиеся к деятельности компаний с 2007 по 2016 год. Для США этот временной интервал захватывает экономический спад 2008–2009 годов, а также период роста 2010–2016 годов, когда ежегодные темпы роста реального ВВП находились в диапазоне 1,5–2,5%.

Для крупного бизнеса США этот период был не из простых: например, суммарная выручка компаний, входивших в Fortune 500 в 2008 году, составила 10,6 трлн долларов, а в 2010-м — 9,8 трлн долларов (снижение на 8,7% в номинальном выражении). Другой пример снижения суммарной выручки крупнейшего американского бизнеса наблюдался совсем недавно: суммарная выручка компаний Fortune 500 2016 года оказалась на 4,1% ниже уровня 2015-го. Стоит отметить, что и в 2017 году суммарная выручка компаний, вошедших в Fortune 500, не достигла уровня 2015 года.

Интенсивность ротации. Ежегодно часть позиций обновляется: одни компании покидают ренкинг (по разным причинам — снижение выручки, разделение компании на части, слияние с другой компанией и др.), а другие, напротив, появляются в нем.

На ежегодной основе такой процесс, казалось бы, не является масштабным: в 2008–2017 годах такая ротация каждый год происходила в среднем с 30 компаниями (то есть ежегодно менялось 6% компаний). Однако если посмотреть на этот процесс на горизонте десяти лет, то заметно, что ротация компаний нарастает. Например, число компаний, входивших в Fortune 500 в 2008–2017 годах хотя бы однократно, составляет 720 (эта оценка не включает компании, которые были переименованы, а также учитывает, что при слиянии двух компаний или более одна из них является «ведущей» и «история» этой компании относится в дальнейшем к объединенной компании). В России, как показывают свежие расчеты АЦ «Эксперт» по рейтингу 400 крупнейших компаний, интенсивность обновления списка существенно выше (в 2017 году она составила 13,5%, хотя за последние десять лет значительно снизилась — почти вдвое (см. «Опись первого эшелона», стр. 72).

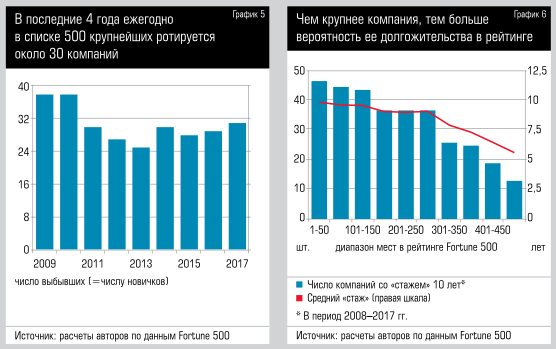

Безусловно, процесс ротации компаний связан с состоянием экономики страны. Например, по итогам кризисных 2008 и 2009 годов Fortune 500 покинули по 38 компаний, или 7,6% всего списка (с учетом того, что ренкинги составляются по данным предшествующего года, это проявилось в ренкингах 2009 и 2010 годов). К 2013 году число ежегодно замещаемых компаний сократилось до 25 (до 5% состава ренкинга), а затем снова поднялось до 30. В Fortune 500 за 2017 год ротации подверглась 31 компания, то есть обновление затронуло 6,2% компаний ренкинга (см. график 5).

«Стаж» компаний в ренкинге. Ротация компаний приводит к тому, что крупнейшие американские компании имеют разный «стаж» пребывания в ренкинге Fortune 500. Наши расчеты показывают, что из 720 компаний, присутствовавших в Fortune 500 в 2008– 2017 годах, 330 (45,8%) находились в этом ренкинге в течение всего периода без перерывов. У остальных 390 компаний «стаж» в ренкинге был меньше. Например, 78 компаний числились в нем лишь в течение одного года, 177 компаний — от двух до пяти лет, а еще 135 компаний — от шести до девяти лет. Важно отметить, что на компании с десятилетним «стажем» в Fortune 500 в 2017 году приходилось 85% суммарной выручки компаний ренкинга.

Данные Fortune 500 за последние десять лет позволяют подтвердить еще одну тенденцию, связанную с ротацией компаний: чаще всего входят в ренкинг и выходят из него компании, которые занимают более низкие позиции в списке. Мы разделили 500 компаний в ренкинге за 2017 год на децильные группы и оценили, какой «стаж» имеют компании разных групп (см. график 6).

В группе компаний с самыми высокими позициями в ренкинге (места 1–50) «замены» компаний достаточно редки, и средний «стаж» компании, находящейся на таких позициях в Fortune 500, составляет 9,8 года из 10 рассмотренных. Среди компаний, занимающих 1–50-е места в Fortune за 2017 год, 47 числились в ренкинге в течение всего рассмотренного десятилетнего периода. Исключений было только три: это Phillips 66, впервые включенная в ренкинг в 2013 году после ее выделения (spin-off) из CoconoPhillips, Dell, отсутствовавшая в Fortune 500 в 2014–2016 годах в связи с сокращением бизнеса (в 2017 году, после слияния с EMC, Dell вернулась в Fortune 500 на 41-е место), и торговая компания Albertsons Cos., отсутствовавшая в ренкинге 2016 года (в 2017-м, после слияния с Safeway, компания оказалась в Fortune 500 на 49-м месте).

Соответственно, среди тех компаний, которые десять лет назад занимали первые 50 мест в Fortune 500, часть уже покинула ренкинг. Так, по итогам 2008 года «освободились» позиции обанкротившегося Lehman Brothers и Wachovia, поглощенной Wells Fargo (выбывшие компании занимали 37-е и 38-е места соответственно в Fortune 500 2008 года), в 2009-м к ним добавилась Merrill Lynch (занимала 30-е место в Fortune 500 2008 года), приобретенная Bank of America. Еще одна компания, которая входила в число 50 крупнейших в 2008 году, выбыла из ренкинга Fortune 500 2017 года — это нефтегазовая компания Marathon Oil, чьи позиции в Fortune постепенно снижались. В 2008 году она занимала 36-е место среди крупнейших компаний США, в 2012-м уже 173-е место, в 2016-м — 438-е, а в 2017 году не вошла в ренкинг.

Для сравнения: в группе компаний, занимающих в Fortune 2017 года места с 451-го по 500-е, только 13 компаний постоянно присутствовали в ренкинге за последние десять лет (это компании из разных отраслей — промышленные, энергетические, финансовые и т. д.), а средний «стаж» компаний данной группы в Fortune составляет 5,5 года из 10 рассматриваемых. Из компаний, которые занимали 451–500-е места в Fortune 2008 года, в ренкинге 2017-го присутствовало только 25 компаний. При этом только 12 из них были представлены в Fortune в течение всего этого периода.

Ротация компаний по секторам экономики. Ротация компаний в Fortune 500 также имеет разные масштабы в зависимости от их отраслевой принадлежности. Например, за последние десять лет наиболее длительный «стаж» нахождения в ренкинге Fortune 500 имели металлургические компании (9,6 года), а также компании топливно-энергетического сектора (девять лет). Для сравнения: наименьший «стаж» пребывания в ренкинге за последние 10 лет наблюдается для строительных компаний (6,6 года) и компаний в ИТ- секторе (6,9 года).

Наиболее активная ротация компаний наблюдалась в ренкингах 2009 и 2010 годов, что отражало изменения в положении компаний США в условиях финансового кризиса. Первыми на эти изменения отреагировали финансовые компании (банки, страховые компании): в 2009 году Fortune 500 покинуло 13 компаний финансового сектора (при этом в него вошли девять «новых» финансовых компаний). В 2010 году по сравнению с 2009-м выбыли семь компаний из сектора машиностроения, пять топливно-энергетических, по четыре компании из сектора торговли, металлургии, строительства, химической промышленности. В то же время в ренкинг были включены девять новых компаний финансового сектора, восемь торговых, шесть компаний из сферы услуг и т. д. В дальнейшем масштабы ротации крупнейших компаний США стали снижаться. Например, в 2017 году, когда в Fortune 500 обновилась 31 позиция, наибольшие изменения затронули сектор машиностроения (выбыло семь компаний, вошло пять новых), финансовый сектор (выбыло три, вошло шесть). Кроме того, из ренкинга 2017 года выбыло пять компаний энергетического сектора, а в ИТ-секторе добавилось пять новых компаний.

Вера Кононова, заместитель начальника отдела аналитических исследований Института комплексных стратегических исследований (ИКСИ), доцент кафедры экономики Высшей школы бизнеса МГУ им. М. В. Ломоносова, к. э. н.,

Сергей Заверский, начальник отдела аналитических исследований ИКСИ, доцент кафедры экономики Высшей школы бизнеса МГУ им. М.В. Ломоносова, к.э.н.,

Михаил Савлов, специалист отдела аналитических исследований ИКСИ