Корпоративные облигации в 2003 г.

Сергей Заверский

Резюме

- В 2004 г. наиболее вероятно снижение темпов роста рынка рублевых корпоративных облигаций. Во многом это связано с продолжением ухода ряда наиболее надежных заемщиков на рынок еврооблигаций.

- Уход крупнейших, наиболее надежных и известных заемщиков на рынок еврооблигаций привел к расширению отраслевой структуры эмитентов. Значительно снизилась доля топливной промышленности (в два раза – с 28% до 14%) и выросла доля компаний связи (с 6,5% до 15,7%) и пищевой промышленности (с 3% до 11%).

- Расширение присутствия компаний «второго и третьего эшелонов» на рынке облигаций подтверждается тем, что наибольший рост количества выпусков был зафиксирован в тех отраслях, где объем эмиссии является ниже среднерыночного (химическая промышленность, пищевая промышленность, машиностроение и металлообработка, деревообрабатывающая и целлюлозно-бумажная промышленность, банки и финансовые компании).

- Доступность привлечения средств с рынка облигаций сдерживается сложностью адекватной оценки рисков со стороны инвесторов, приводящей к росту процентной ставки, и требованиями рынка по минимальному объему займа, что затрудняет выход на рынок для большинства небольших компаний.

- Вступление в силу новой редакции закона «О валютном регулировании и валютном контроле» во второй половине 2004 г. является единственным неинерционным фактором, который может стимулировать увеличение спроса на рублевые корпоративные облигации. Дефолт по какому-либо займу может прояснить механизм взыскания средств с эмитента и приведет к переоценке рисков вложений.

- Конкуренция в сфере услуг по организации размещений облигационных выпусков и андеррайтингу сможет привести к дальнейшему снижению издержек по привлечению займов, если на основе саморегулирования будут определены более четкие правила работы на этом рынке.

- Для развития рынка будут наиболее востребованы меры, направленные на снижение инвестиционных рисков (создание системы «кредитных бюро») и меры по повышению ликвидности рынка (расширение перечня активов, принимаемых в залог Банков России при рефинансировании коммерческих банков).

Введение.

Трудности привлечения кредитных ресурсов

Совокупные объемы банковского кредитования и размер рынка облигаций по отношению к ВВП в России (19,1% ВВП в 2003 г.) очень малы – в несколько раз меньше показателей не только развитых стран, но и стран Восточной Европы (например, для Чехии этот показатель составляет 50%). В подавляющем объеме заемные средства предоставляются на короткий срок, и поэтому неудивительно, что структура источников вложений в основной капитал отмечается значительным перекосом в сторону собственных средств предприятий. Их доля составляет почти половину источников финансирования инвестиций, доля банковских кредитов едва превышает 5%, а привлечение средств за счет выпуска акций и облигаций составляет всего по 0,2% в каждом случае.

Сегодня наибольшие проблемы в получении внешних ресурсов возникают для средних и мелких предприятий, хотя именно с ними связано решение задач модернизации российской экономики, преодоления зависимости от сырьевого экспорта и развития бизнеса в регионах. Крупным заемщикам привлекать заемные средства значительно проще – они хорошо известны банкам, а экспортеры могут кредитоваться или размещать облигации за рубежом. Что касается средних и мелких компаний, то для них процентная ставка по сравнению с крупными заемщиками может быть выше на 5-10 процентных пунктов. На практике это делает заимствования, например, для Микояновского мясокомбината, более чем в полтора раза дороже, чем для Газпрома, и это без учета более высоких по отношению к объему займа дополнительных расходов, которые несет такая компания при получении и обслуживании кредита или выпуска облигаций.

Зарождение и развитие рынка корпоративных облигаций

В 2003 г. практически завершилось становление рынка корпоративных облигаций в России. Первые выпуски корпоративных облигаций, нацеленные на привлечение капитала в производственные проекты или пополнение оборотных средств, появились после 1999 г. И если с 1998 по 2001 гг. количество зарегистрированных выпусков облигаций составило всего 59, то и в 2002 г., и в 2003 г. число только новых "рыночных" выпусков ежегодно превышало эту цифру. В 1998-2001 гг. создавались условия для устойчивой работы рынка облигаций – разрабатывалась законодательная база, эмитенты впервые для себя рассматривали выгоды и издержки от выхода на рынок, инвестиционные банки и компании осваивали процедуру выпуска и размещения облигаций, а потенциальные инвесторы оценивали возможности вложения в рынок.

Корпоративные облигации являются одним из наиболее динамично развивающихся секторов рынка ценных бумаг (хотя размер российского рынка корпоративных облигаций пока едва превышает 1% ВВП). Благодаря способности диверсифицировать круг кредиторов, эмитент получает возможность привлечь заимствования за меньшую плату, чем в банке. В этом смысле облигации являются альтернативой банковскому кредиту, хотя роль банков в выпуске и в инвестировании на рынке облигаций остается доминирующей – банки выполняют роль организаторов выпуска, андеррайтеров, они также являются основными инвесторами на рынке. Отсутствие требования по залогу также дает преимущества выпуску корпоративных облигаций по сравнению с банковским кредитом.

Кроме того, компания, выходящая на рынок, заинтересована в повышении своей репутации – необходимость публичного раскрытия информации при размещении выпуска и при его обращении и необходимость прохождения процедуры листинга на фондовых биржах способствуют формированию имиджа компании.

Фирмы используют рынок облигаций не только как инструмент для привлечения заемных средств, но и как этап в становлении действительно публичной компании. Целый ряд эмитентов осваивает схему "банковские кредиты – рублевые облигации – еврооблигации – публичное размещение акций". Кроме того, согласно зарубежным исследованиям, компании, успешно разместившие ценные бумаги на фондовом рынке, получают большую свободу при переговорах с банками по поводу стоимости будущих кредитов. Таким образом, выходя на рынок облигаций, компании стремятся достичь сразу две цели – снижение платности заимствований и создание имиджа публичной компании.

Повестка дня

В настоящий момент рынок подошел к новому этапу своего развития. Выпуск корпоративных облигаций должен стать реальным инструментом привлечения заемных ресурсов, прежде всего для обрабатывающего сектора промышленности. Пока же он доступен в основном для крупных эмитентов. Для того, чтобы изменить эту ситуацию, необходимо:

- обеспечить возможности доступа на рынок корпоративных облигаций для широкого круга эмитентов;

- повысить привлекательность рынка для инвесторов;

- улучшить инфраструктуру рынка, призванную обеспечивать его эффективную работу и развитие.

1. Ситуация на рынке в 2003 г.

1.1. Состояние первичного рынка

Рост объема корпоративных заимствований в 2003 г. стал рекордным за всю историю рынка. Объем в обращении по номиналу вырос на 47% (почти на 50 млрд. рублей) и на конец 2003 г. составил 160 млрд. рублей. За этот период на рынок вышло более 60 эмитентов, причем их количество могло быть еще большим. Однако вследствие высокой неопределенности относительно параметров размещения в отдельные периоды, часть планируемых эмиссий была отложена, но эти эмитенты могут выйти на рынок в 2004 году.

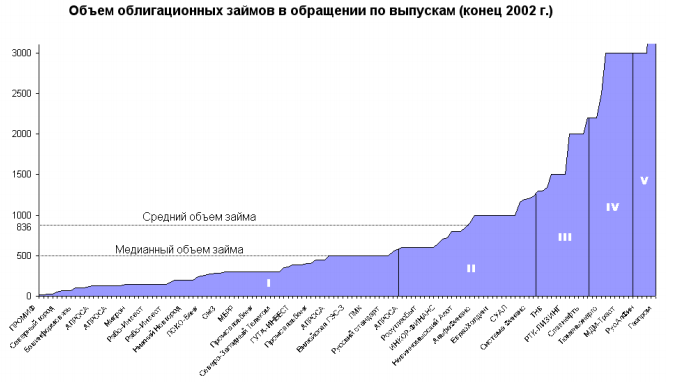

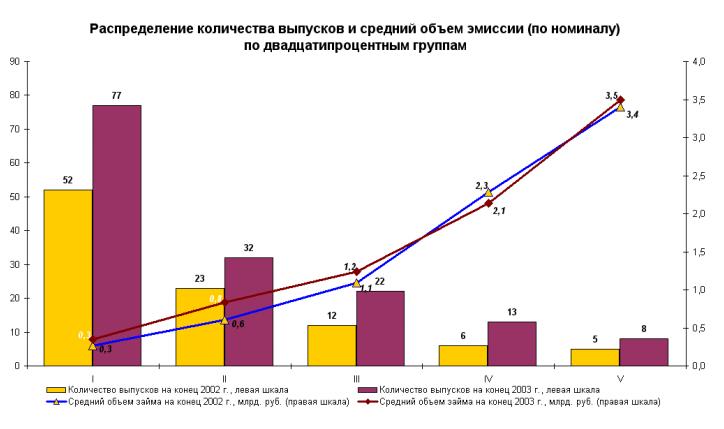

На конец 2003 года в обращении находились 152 «рыночных» выпуска облигаций. Средний объем займа за год вырос на 23% и составил 897 млн. рублей, медианный объем вырос на 20%, до 600 млн. рублей. Это является сигналом того, что рынок становится в большей степени рынком крупных займов, а размещение небольших выпусков – ниже 100 млн. рублей – постепенно уходит в прошлое. Учитывая порог ликвидности, который по оценкам участников рынка составляет 500 млн. рублей, можно сделать вывод, что доля потенциально ликвидных займов повысилась. По другим показателям крупные эмитенты также продолжают занимать преимущественные позиции на рынке облигаций. На конец 2003 г. 80% общего объема размещенных «рыночных» выпусков облигаций приходилось на 49% эмиссий (на конец 2002 г. – 47%), причем половина общего объема «рыночных» заимствований пришлась всего лишь на 29 облигационных выпусков, или на 19% от общей выборки (на конец 2002 г. – 15 выпусков, или 15%) (см. Приложение 1).

Динамика доходностиВ 2003 г. доходность рынка корпоративных облигаций снизилась в среднем на 555 базисных пунктов, до 11,8% годовых (по данным банка "Зенит"). Для эмитента доходность выступает в виде платности заимствований, которая определяет для него доступность привлечения средств на рынке облигаций. При ее анализе эмитентом рассматривается состав ожидаемой доходности, которая определяется следующими параметрами:

- доходность по безрисковому активу (государственным бумагам);

- премия за риск;

- вероятность дефолта по платежам;

- ожидаемая восстановительная стоимость по облигации в случае дефолта;

- издержки инвестора при совершении операций с облигацией;

- премия за ликвидность, которая определяется указанными выше характеристиками и объемом займа.

Кроме того, эмитенту приходится учитывать налоговые и неналоговые издержки по организации эмиссии, которые могут давать существенную надбавку к доходности.

Еще одним важным параметром является готовность компании стать открытой для потенциальных кредиторов, раскрыть структуру своего бизнеса, сделать прозрачной финансовую отчетность, предоставлять информацию о своей деятельности на регулярной основе.

Рассмотрим изменение доходности рынка корпоративных облигаций в 2003 г. в рамках ряда указанных выше параметров.

Доходность по безрисковому активуСредневзвешенная доходность по долгосрочным государственным бумагам (со сроком погашения более года) за 2003 г. снизилась на 5,73 процентных пункта (с 13,61% до 7,88%). Столь значительное снижение доходности было обусловлено следующими основными факторами:

- снижение инфляции до 12% в 2003 г. по сравнению с 15,1% в 2002 г.;

- благоприятная конъюнктура на рынках основных российских экспортных товаров и приток капитала, приведшие к рекордно высоким уровням ликвидности российской банковской системы и укреплению рубля по отношению к доллару США. Укрепление рубля в номинальном выражении составило 7,3%, что сделало рублевые инструменты гораздо более привлекательными по сравнению с долларовыми;

- рост котировок облигаций развивающихся рынков, в том числе и российских еврооблигаций, связанный с перетоком средств с развитых рынков вследствие поиска международными инвесторами более доходных инструментов.

Стоит отметить, что в 2004 г., даже при сохранении благоприятного воздействия внешних факторов, столь существенное снижение доходности вряд ли возможно. Это связано, прежде всего, со значительным увеличением объема государственных заимствований – в 2004 г. планируется размещение внутренних государственных облигаций на сумму до 259 млрд. рублей, что почти в два раза выше, чем в 2003 г. (132 млрд. руб.). При необходимости обеспечения достаточного объема спроса на внутренние гособлигации, возможности Минфина по снижению ставок будут серьезно ограничены.

Премия за рискНа российском рынке сложилась ситуация, когда доходность по сопоставимым по кредитному качеству заемщикам может существенно различаться. Это связано с тем, что, во-первых, недостаток кредитной истории не позволяет адекватно оценить премию за риск и вероятность дефолта. Во-вторых, отсутствует развитая система рейтингов. Существующие рейтинги, составляемые специализированными агентствами, пока не набрали достаточного количества эмитентов. Множественность рейтингов, в том числе присуждаемых коммерческими банками, не вызывает доверия у участников рынка. В-третьих, отсутствие дефолтов привело к тому, что опыта взыскания средств попросту ни у кого нет, что не позволяет оценить восстановительную стоимость облигации в случае дефолта. Все эти факторы приводят к тому, что риски оцениваются неадекватно и для ряда эмитентов существенно повышается платность заимствований. В итоге "бум" рынка облигаций, сопровождавшийся резким снижением доходности в первой половине 2003 г., сменился стагнацией, отразившей ненормальное состояние дел с оценкой кредитного риска заемщиков и выразившейся в существенном объеме отложенных эмиссий. Но у этого процесса были и положительные стороны – инвесторы стали более внимательно относиться к кредитному качеству заемщиков. Кроме того, во второй половине 2003 г. значительную поддержку рынку оказало повышение кредитного рейтинга России до инвестиционного агентством Moody's и рост кредитных рейтингов российских компаний. Сложно оценить приток средств нерезидентов на рынок облигаций в этот период, однако эти позитивные сигналы были восприняты и российскими инвесторами.

Налог на эмиссию ценных бумаг

Несмотря на то, что поступления по данному налогу являлись незначимым источником доходов бюджета (0,075% налоговых доходов), его отмена или снижение являлись предметом долгих споров и решение по этому вопросу было принято лишь в декабре 2003 г. Налог был снижен с 0,8% до 0,2% от объема эмиссии и не должен превышать 100 тыс. руб. Данная мера является безусловно положительной, так как реальная ставка налога, например, для медианного объема эмиссии снизилась почти в пять раз (с 480 тыс. руб. до 100 тыс. руб.), а для крупных эмитентов его сумма стала практически незначительной (для объема эмиссии в 5 млрд. руб. его реальная ставка снизилась в 40 раз).

Неналоговые издержки выпуска и обращения займаЭти издержки состоят в расходах на оплату услуг сторон, участвующих в организации займа (услуги финансового консультанта, юридического консультанта, организатора, платежного агента, андеррайтера, маркет-мейкера), инфраструктурных затрат (услуги биржи, депозитария, расчетного центра, при выпуске именных ценных бумаг – регистратора) и прочих затрат (реклама, публикации и другие расходы). С одной стороны, по мере роста конкуренции на специализированном рынке услуг по организации облигационных займов и инфраструктурных услуг цены на эти услуги должны снижаться. Так отчасти и происходит, однако в настоящее время обращение компании-эмитента к тому или иному банку больше связано с историей личных взаимоотношений между этой компанией и банком, нежели с прямой конкуренцией за предоставление услуг. Если на рынке муниципальных займов и на рынке еврооблигаций часто проходит конкурс на выбор организатора займа, то на рынке рублевых корпоративных облигаций открытый конкурс – явление редкое. Кроме того, объем неналоговых издержек слабо эластичен по объему эмиссии, что затрудняет выход на рынок небольших заемщиков, а введение института финансовых консультантов в 2003 г. только повысило общий объем затрат. При этом нужно учитывать, что первоначально было введено требование обязательной подписи финансовых консультантов, а уже потом формировался сам рынок услуг, так как лишь небольшое число компаний сумели оперативно получить необходимую лицензию. Все это делало рынок практически неконкурентным, приводя к повышению издержек эмитентов.

1.2. Ликвидность вторичного рынка

Увеличение ликвидности привело к расширению спектра активно торгуемых бумаг и сужению спредов между ценами покупки и продажи. Основными позитивными изменениями в уровне ликвидности в 2003 г. стали следующие:

- Среднемесячный объем торгов в 2003 году на биржевом рынке в среднем превысил 21 млрд. руб. в месяц (рост в 3,4 раза по сравнению с 2002 г.), а на внебиржевом – достиг 18 млрд. руб. (рост в 2,2 раза). Таким образом, общий среднемесячный объем торгов превысил 38 млрд. руб. (рост в 2,7 раза).

- Ликвидность по рынку в целом (отношение общего объема торгов, биржевых и внебиржевых, к объему в обращении) выросла почти в два раза (отношение достигло уровня в 30%), при этом наибольший рост был зафиксирован по биржевому рынку.

- Выросла ликвидность «рыночных» займов (до 38%), хотя рост за год здесь оказался не таким высоким (на 7 процентных пунктов). Это стало следствием того, что, во первых, повысился интерес к обеспечению ликвидности собственных займов со стороны компаний-эмитентов (в 2003 г. резко выросла доля «рыночных» займов – на 20 процентных пунктов (с 65% до 85% от общего количества размещенных выпусков), а во-вторых, ростом интереса к рынку со стороны инвесторов, что выразилось в заметном росте объемов торгов.

- Повысилась доля биржевых торгов в общем объеме торгов корпоративными облигациями. Если в 2002 г. доля биржевых торгов составляла менее 50% от общего оборота рынка, то, начиная с февраля 2003 г. она стабильно находится выше этой отметки (за единственным незначительным исключением – 49% в худшем для инвесторов месяце – июле), и в среднем за 2003 г. составила 53%. Причины этого могут быть в повышении доли «рыночных» выпусков в общем 8 количестве выпусков; сужении спредов на организованном рынке, вызванном ростом активности инвесторов; увеличении количества участников рынка за счет «мелких» инвесторов.

- Вырос средний объем сделки как на биржевом (на 8,5%), так и на внебиржевом рынке (на 30%). На внебиржевом рынке работают только крупные игроки, и средний объем сделки на нем был примерно в 10 раз выше, чем на биржевом (он составил за 2003 г. в среднем 27 млн. руб.), и прослеживается тенденция к увеличению этого соотношения. Однако рост среднего объема сделки на биржевом рынке может носить противоречивый характер. С одной стороны, это говорит повышении интереса к рыночным торгам со стороны крупных игроков – банков и финансовых компаний, а с другой – о том, что число мелких инвесторов на рынке растет весьма слабыми темпами. По оценкам банка «Зенит», около 65% оборота рынка составляют банки, еще 30% рынка занимают инвестиционные компании, пенсионные фонды и страховые компании, и лишь 5% оборота рынка создают частные инвесторы.

- Объем торгов, приходящийся на одну облигацию в обращении, вырос на 45%, а количество сделок, приходящееся на одну облигацию в обращении, выросло почти на 62%.

2. Эмитенты и инвесторы

2.1. Отраслевая структура эмитентов

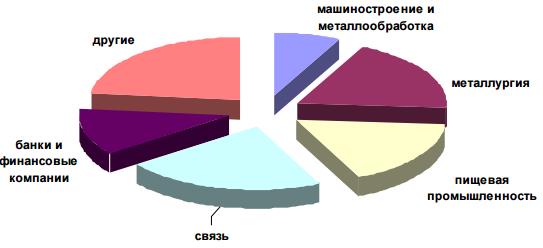

В структуре эмитентов на рынке облигаций на конец 2003 г. были представлены все крупнейшие отрасли промышленности, транспорт, связь, торговля, наука, а также банки и финансовые компании. При этом эмиссии компаний, представляющих металлургию, топливную промышленность, пищевой промышленности, связь и банки, занимали почти 68 % от общего объема размещенных выпусков. Для сравнения, по итогам 2002 г. такую же долю рынка занимали компании только трех отраслей (топливной промышленности, металлургии и банков), что говорит о повышении интереса к рынку со стороны все большего спектра эмитентов (см. Приложение 2).

Важной тенденцией 2003 г. стал уход крупных заемщиков на западные рынки капитала. Среди них либо компании с экспортно-ориентированным характером деятельности, либо компании, выручка которых привязана к валютному курсу (например, крупнейшие сотовые операторы). Объем рынка российских корпоративных еврооблигаций в 2003 г. увеличился на 208%, с 4 млрд. долл. до 12,3 млрд. долл. Однако еще в конце 2003 г. российские компании и банки озвучили планы по выходу на рынок еврооблигаций в объеме, превышающем текущий объем рынка – компании собираются разместить в 2004 г. еврооблигационные займы более чем на 13 млрд. долл. США. В связи с этим в структуре эмитентов рублевых облигаций доля, например, топливной промышленности, лидировавшей в 2002 г., упала в два раза – с 28 % до 14 %. Уход этой группы эмитентов связан с группой факторов:

- заимствование в иностранной валюте способствует снижению рисков экспортно- ориентированных компаний;

- возможность получить сравнительно недорогое и, главное, долгосрочное финансирование в крупных размерах;

- укрепление рубля повысило реальную стоимость рублевых заимствований для экспортно-ориентированных компаний.

Первый фактор представляет собой одну из особенностей функционирования экспортно-ориентированной компании. Экспортно-ориентированной компании для сбалансирования рисков не только выгодно, но и необходимо, чтобы валюта, в которой выражена большая часть долговых обязательств компании и основная валюта выручки совпадали.

Второй фактор связан с относительной слабостью российского рынка корпоративных облигаций. На российском рынке практически невозможно разместить крупные долгосрочные займы – свыше 100 млн. долл. (и подобных прецедентов не было). Это связано с тем, что иностранные инвесторы пока предпочитают работать с российскими компаниями через западные рынки капитала, что связано со следующими причинами. Во-первых, российское валютное законодательство ограничивает свободное движение капитала. Во-вторых, иностранные инвесторы предпочитают «играть» по своим правилам, установленным на развитых рынках капитала. В-третьих, значительную роль играет нежелание иностранных инвесторов брать на себя дополнительные валютные риски, связанные с колебаниями курса российской валюты.

Третий фактор связан с текущей конъюнктурой валютного рынка – укреплением рубля по отношению к доллару США за 2003 г. на 7,3% в номинальном выражении. Укрепление рубля приводит к снижению альтернативной стоимости долларового кредита – при наблюдавшихся в 2003 г. темпах укрепления рубля, стоимость долларового займа для крупной российской экспортно-ориентированной компании становится примерно в два раза ниже при выпуске еврооблигаций, чем при выпуске рублевых облигаций, и последующей конвертации полученных средств в доллары. Снижение процентных ставок на российском рынке не может покрыть эту разницу.

При неизменных ставках по заимствованиям, лишь при нулевых темпах укрепления рубля стоимость финансирования в рублях и в долларах будет равна. Конечно, как сказано выше, на принятие эмитентом решения о валюте выпуска облигаций влияет не только динамика курса рубля, но и другие факторы, однако в случае разворота движения курса вполне вероятно уменьшение планов по выпуску еврооблигаций российскими компаниями.

Наряду с компаниями-экспортерами свою активность на рынке рублевых облигаций снизили финансовые компании и банки. Их уход на западные рынки, скорее всего, обусловлен потребностью в валютных ресурсах для кредитования своих основных клиентов (как правило, это банки, входящие в состав крупных финансово-промышленных групп).

Помимо ухода части компаний на рынок еврооблигаций, в структуре эмитентов в 2003 г. произошли следующие изменения:

- На лидирующие позиции в структуре отраслей вышли предприятия пищевой промышленности и связи. На них пришлось почти 40% общего объема размещений в 2003 г. Доля предприятий пищевой промышленности в общем объеме обращающихся выпусков увеличилась с 3% до 11%, а доля предприятий связи выросла с 6,5% до 15,7%.

- Наиболее активными в 2003 г. были предприятия связи, пищевой промышленности, а также банки и финансовые компании, однако абсолютное количество эмиссий в обращении для банков и финансовых компаний практически не изменилось, в то время как число компаний пищевой промышленности выросло с 4 до 22 (см. Приложение 2).

- Среди отраслей, занимающих более 1% рынка по объему в обращении, появился новый сегмент – предприятия деревообрабатывающей и целлюлозно-бумажной промышленности. В 2003 г. было размещено 4 выпуска, и их доля в общем объеме выпусков составила на конец года почти 2%.

Наибольший рост количества выпусков, как правило, был зафиксирован в тех отраслях, средний объем эмиссии по которым составляет ниже среднего по рынку. Кроме пищевой промышленности, деревообрабатывающей и целлюлозно-бумажной промышленности, банков и финансовых компаний, это химическая промышленность, машиностроение и металлообработка (см. Приложение 2). Данная тенденция позволяет говорить о растущем интересе к рынку со стороны средних и небольших по размеру компаний (так называемых компаний «второго и третьего эшелонов»). Следует подчеркнуть, что развитие этого сегмента крайне важно для повышения доступности кредитования в целом и роста инвестиций – через расширение источников финансирования для предприятий.

2.2. Основные типы инвесторов

Банки и инвестиционные компанииБанки и инвестиционные компании являются основными инвесторами на рынке корпоративных облигаций. Банки и инвестиционные компании покупают и продают облигации, выступая в нескольких качествах:

- как андеррайтер, обязуясь выкупить на себя определенный объем эмиссии;

- как маркет-мейкер, обязуясь поддерживать двухсторонние котировки на торгах с определенной разницей между ценами покупки и продажи;

- как инвестор, используя для вложений в корпоративные облигации часть свободных средств.

Банки также выполняют и ряд других функций на рынке облигаций, которые не связаны с инвестированием – например, функции платежного агента.

В 2003 г. объем вложений коммерческих банков увеличился с 33 млрд. руб. на начало года до 59 млрд. руб. на конец года (на 79%). Важно отметить, что вложения в облигации субъектов Российской Федерации и нерезидентов увеличивались еще более быстрыми темпами, что говорит о наличии факторов, сдерживающих вложения в корпоративные облигации. Прежде всего, это неразвитая система оценки рисков заемщиков и отсутствие системы кредитования коммерческих банков Банком России под залог долговых обязательств нефинансовых предприятий. И если первую проблему быстро решить невозможно, то решение второй вполне можно ускорить. Кроме того, увеличению объема свободных средств банков могло бы способствовать снижение норматива отчислений в фонд обязательных резервов.

Паевые инвестиционные фондыСтоимость чистых активов фондов облигаций на конец 2003 г. составила 2,5 млрд. руб., а потенциальный объем инвестирования (общая стоимость чистых активов фондов облигаций и смешанных фондов) составил 8,6 млрд. руб. Паевые фонды смешанных инвестиций используют корпоративные облигации скорее как "подушку" для инвестирования остальной части активов в более рискованные инструменты, да и сами инвесторы предпочитают вложения в ПИФы с более рискованной структурой вложений (фонды акций).

Управляющие компании по инвестированию накопительной части пенсий вряд ли смогут в 2004 г. стать значимым игроком на рынке. В 2004 г., согласно постановлению Правительства, максимальная доля средств, направленных в облигации российских хозяйствующих обществ, должна составлять не более 50% инвестиционного портфеля. Несмотря на то, что это и так не столь значительная сумма (0,8 млрд. руб.), к корпоративным облигациям предъявлен ряд жестких требований – как в отношении эмитента, так и в отношении ликвидности самой бумаги. Учитывая, что всем требованиям соответствует лишь несколько выпусков корпоративных облигаций, можно предположить, что объем средств частных управляющих компаний, направленных в корпоративные облигации, в 2004 г. не превысит и половины от этой суммы (0,4 млрд. руб.).

Объемы вложений в корпоративные облигации остальных российских участников рынка - негосударственных пенсионных фондов, страховых компаний, физических лиц оценить довольно сложно. Объем их вложений отчасти регулируется законодательством (как, например, вложения страховых компаний), но данных по структуре активов не публикуется.

НерезидентыПриход иностранных портфельных инвесторов обусловлен не только законодательными ограничениями, но и привлекательностью рынка по таким параметрам как международный кредитный рейтинг и ситуация на развитых рынках капитала. Однако для иностранных инвесторов российский рынок облигаций (рублевый) даже при повышении кредитного рейтинга до инвестиционного остается малопривлекательным. Причины этого кроются в следующих факторах:

- отсутствие развитой системы рейтингов, что усложняет оценку рисков;

- отсутствие прецедентов дефолта, что не позволяет оценить уровень развития юридической системы;

- сравнительно низкая ликвидность и малый объем выпусков (по международным меркам).

Существует лишь ряд заемщиков «первого эшелона», которые могут рассчитывать на иностранные вложения. В остальном, иностранные инвесторы используют для покупки займов российских компаний рынок еврооблигаций. Однако доступ на этот рынок также ограничен небольшим кругом крупнейших компаний.

Вместе с тем, стоит ожидать расширения спроса на российские облигации со стороны иностранных инвесторов. В настоящее время, согласно закону «О валютном регулировании и валютном контроле» нерезидент, приобретающий облигации на внутреннем российском рынке, при выводе основной суммы вынужден на 1 год замораживать ее на счете типа «Н». Такая система практически закрывала доступ на внутренний рынок иностранных инвесторов. Новая редакция закона «О валютном регулировании и валютном контроле», которая должна вступить в силу в середине 2004г., предусматривает существенное изменение правил. Согласно новому закону, Банк России, по согласованию с Правительством РФ, может устанавливать требование о резервировании суммы, не превышающей в эквиваленте 20% суммы осуществляемой валютной операции, на срок не более года или до 100% суммы на срок не более двух месяцев, а также разрешить проведение сделки только через специальный счет в уполномоченном банке. Несмотря на то, что есть вероятность, что Банк России все же воспользуется свои правом и ряд ограничений будет существовать в целях лимитирования притока спекулятивно настроенных инвесторов, для средне- и долгосрочных инвесторов данная мера является безусловно положительной.

3. Участники размещения облигационного выпуска

3.1. Организаторы размещений

Организатор – это юридическое лицо, которое оказывает эмитенту услуги, связанные с размещением и обращением ценных бумаг на бирже. В качестве организаторов выступают профессиональные участники рынка ценных бумаг – банки и инвестиционные компании. Функции организатора заключаются, прежде всего, в следующем:

- разработка модели облигационного займа – определение потребностей эмитента, разработка финансового обоснования, согласование параметров займа, выбор торговой площадки и т.п.;

- подготовка документов на государственную регистрацию выпуска и размещение ценных бумаг;

- содействие при необходимости в заключении договоров с регистратором, депозитарием, платежным агентом, финансовым консультантом;

- проведение работы с биржей по допуску выпуска облигаций к размещению и вторичному обращению (заключение договоров);

- маркетинговое обеспечение выпуска.

Для рынка организаторов займов характерна тенденция к постепенному снижению концентрации. Это проявляется в следующем.

- В 2003 г. выросло общее число участников данного рынка. В 2002 г. 34 банка оказывали услуги по организации займов, а по итогам 2003 г. их число достигло 42. При этом рост их числа лишь на половину произошел за счет организаторов, участвовавших в организации только одного размещения (их количество выросло с 17 банков и компаний в 2002 г. до 21 в 2003 г.).

- Незначительно сократилась доля первых 10 банков, более существенно сократилась доля первых четырех – по итогам 2003 г. она составила 37% по сравнению с 41% годом ранее. Несмотря на снижение, довольно высокий уровень концентрации объясняется тем, что новые эмитенты, особенно крупные, при выходе на рынок, обращаются в первую очередь к организаторам, имеющим значительный опыт работы на рынке.

Однако в рамках международных сопоставлений по развивающимся рынкам, концентрация банков-организаторов в России не выглядит чрезмерной. Например, в Бразилии первым 4 банкам принадлежит 100% рынка, и во многих других развивающихся странах концентрация также значительно выше.

Таблица 2. Организаторы на рынке корпоративных облигаций

|

|

2002 |

2003 |

||

|

Объем размещенных выпусков |

Млрд руб. |

Доля от общего объема |

Млрд руб. |

Доля от общего объема |

|

Всего |

53,5 |

100% |

82,7 |

100% |

|

В том числе: |

||||

|

Первые 10 банков |

37,5 |

70,1% |

56,5 |

68,3% |

|

Первые 4 банка |

21,7 |

40,6% |

30,8 |

37,2% |

|

Последние 10 банков |

1,5 |

2,8% |

1,7 |

2,1% |

|

Иностранные банки |

6,7 |

12,5% |

8,4 |

10,2% |

Источник: анализ ИКСИ по данным ИА «Cbonds»

3.2. Андеррайтеры

Андеррайтер – это профессиональный участник рынка ценных бумаг, член фондовой секции биржи, осуществляющий по договору с предприятием размещение выпуска ценных бумаг от своего имени, по поручению и за счет предприятия. Андеррайтер участвует в размещении выпуска облигаций в качестве продавца. Кроме того, на нем лежит ряд дополнительных функций – организация синдиката андеррайтеров и проведение презентаций (road-show) облигационного выпуска.

Проблема в деятельности андеррайтеров заключается в недостаточно регламентированном характере их деятельности. Вследствие этого нередко возникают конфликты инвесторов с андеррайтерами, заинтересованными в том, чтобы на любых условиях распродать ценные бумаги своих клиентов. Острая конкуренция на рынке андеррайтеров привела к неадекватной оценке рисков заемщиков, что наиболее заметно проявилось во второй половине 2003 г. Эмитенты продолжали настаивать на низких ставках, ориентируясь на предыдущие размещения, а андеррайтеры вынуждены были соглашаться, чтобы не потерять клиентов. Однако в результате это вылилось в значительное количество переносов сроков размещений, изменений в последний момент ориентиров по доходности и т.д. Необходимость в определенных стандартах деятельности андеррайтеров обусловливается также и вероятностью дальнейшего обострения конкуренции на рынке, особенно вследствие увеличения присутствия на российском рынке услуг по андеррайтингу иностранных банков.

Стандарты деятельности андеррайтеров в настоящий момент разрабатываются Национальной фондовой ассоциацией и предусматривают форматы их взаимоотношений с инвесторами, в том числе обязательства по предоставлению той или иной информации об эмитентах. Отношения андеррайтеров с эмитентами в проекте Стандартов не затрагиваются, что обусловлено, как правило, личным характером их взаимоотношений в настоящий период. Однако значительным шагом вперед в развитии рынка будет появление даже такого варианта стандартов.

Что касается концентрации рынка данного вида услуг, то по итогам 2003 г. число андеррайтеров выросло и достигло 72 (по итогам 2002 г. их было 57) при одновременном снижении как доли первых 10 банков, так и первых 4 банков. В то же время, доля андеррайтеров, участвовавших в размещении только одного выпуска, существенно снизилась – с 51% от общего количества банков и компаний в 2002 г. – до 39% в 2003 г., что может свидетельствовать о том, что банки стали рассматривать рынок первичного размещения не как разовый способ получения прибыли (прежде всего, участвуя в размещении облигаций своих клиентов), но как отдельную сферу банковского бизнеса, служащую более или менее постоянным источником дохода. Это также подтверждается значительным ростом количества банков, обслуживавших 10 и более эмиссий (с 5 до 11).

Таблица 3.Андеррайтеры на рынке корпоративных облигаций

|

|

2002 |

2003 |

||

|

Объем размещенных выпусков |

Млрд руб. |

Доля от общего объема |

Млрд руб. |

Доля от общего объема |

|

Всего |

53,5 |

100% |

82,7 |

100% |

|

В том числе: |

||||

|

Первые 10 банков |

33,9 |

61,3% |

46,6 |

56,3% |

|

Первые 4 банка |

20,3 |

36,7% |

25,0 |

30,2% |

|

Последние 10 банков |

0,3 |

0,5% |

0,3 |

0,4% |

|

Иностранные банки |

7,7 |

13,9% |

8,7 |

10,5% |

Источник: анализ ИКСИ по данным ИА «Cbonds»

Вопреки существующему мнению об усилении и без того чрезмерной концентрации рынка в руках небольшой группы андеррайтеров, можно отметить, что, несмотря на то, что размер концентрации довольно высок, в то же время в настоящее время он снижается. Причинами снижения концентрации могут быть:

- Возникновение конфликтов андеррайтеров с инвесторами и эмитентами. Так как андеррайтер занимает промежуточное положение между эмитентом и инвесторами, он вынужден учитывать интересы обеих сторон. Однако в определенные моменты, например, когда рынок находился на стадии "перегрева" (к началу лета 2003 г.), запросы эмитентов и инвесторов могли расходиться наиболее существенно. Будучи вынужденным идти на поводу одной из сторон, крупный андеррайтер не раз оказывался в центре конфликта. Это привело к тому, что эмитенты чаще стали организовывать синдикаты андеррайтеров, для того, чтобы ни один из них не занимал доминирующего положения.

- Размещения крупных выпусков сами по себе требуют формирования синдиката андеррайтеров, так как один банк, в большинстве случаев, не может позволить себе взять обязательство по выкупу значительной доли эмиссии в размере 2-5 млрд. рублей, что связано с рядом ограничений в отношении рисков.

- Нежелание банков брать на себя чрезмерные риски, связанные с размещением бумаг. В период постоянного роста спроса практически по всему спектру бумаг это могло быть оправдано тем, что на вторичном рынке облигации всегда можно было продать с премией к первичному рынку, когда же запросы инвесторов стали более избирательными, банкам пришлось в большей степени учитывать рыночную конъюнктуру и качественные характеристики эмитентов.

В период снижения доходности по рынку в целом банки за значительные комиссионные брали на себя обязательства по полному размещению выпуска, и когда рыночный спрос оказывался ниже предложения, банк выкупал на себя значительную долю эмиссии. Когда же реальные процентные ставки при размещении для ряда эмитентов становились отрицательными, банки сразу же «сбрасывали» приобретенные бумаги с помощью срочных контрактов по цене ниже цены размещения, что в конечном счете только усиливало негативные настроения на рынке. Таким образом, банки- андеррайтеры сначала активно «подогревали» цены на рынке, размещая эмиссии в соответствии с пожеланиями эмитентов, а затем способствовали резкому падению цен, когда спровоцировали массовую продажу бумаг из своих чрезмерно раздутых портфелей.

В числе организаторов и андеррайтеров определенную роль играют иностранные банки. Однако рассматривая присутствие иностранных банков на российском долговом рынке, следует отметить, что их доля не превышает 11%, что не является высоким уровнем в рамках международных сопоставлений. Несмотря на заявления ведущих иностранных инвестиционных банков о повышении их интереса к российскому рынку, можно сделать предположение, что их доля вряд ли будет сильно увеличиваться, что связано прежде всего с различием в стратегиях иностранных банков и местных российских. Иностранные банки прежде всего нацелены на работу с крупными и надежными заемщиками, так как, во-первых, они предъявляют высокие требования к качеству эмитента, а во-вторых, требуют более значительных затрат по организации эмиссии.

В России заемщики, удовлетворяющие этим требованиям, являются скорее потенциальными эмитентами еврооблигаций, и, в конечном счете, многие ими и становятся. Поэтому деятельность иностранных банков с российскими заемщиками прежде всего отражается в работе на рынке еврооблигаций, хотя ряд крупнейших банков, еще не открывших свои отделения в России, проявляет заинтересованность в работе на российском рынке. В то же время, российские банки готовы работать на более «мягких» условиях, проводя более гибкую политику в отношениях с клиентами и при принятии решений об участии в эмиссии.

3.3. Финансовые консультанты

Появление финансовых консультантов в течение всего 2003 г. являлось одним из основных объектов критики со стороны участников рынка (разумеется, кроме самих финансовых консультантов). Недовольство вызывало не само наличие консультантов, а необходимость обязательного подписания финансовым консультантом проспекта эмиссии ценных бумаг в случае, если эмиссия предполагает публичное размещение ценных бумаг и/или их публичное обращение. Данное требование приводило к существенному росту и без того высоких издержек на организацию выпуска облигаций, особенно для небольших по размеру компаний.

В то же время требования к самому финансовому консультанту приводили к тому, что сразу же после введения данного института с начала 2003 г. на рынке стали доминировать лишь несколько компаний, которым удалось получить лицензию, что также требовало определенных затрат. Во-вторых, проблемой было урегулирование вопросов взаимоотношения финансового консультанта и эмитента, что сразу привело к тому, что, учитывая специфику российского рынка, многие банки, успешно действовавшие в качестве организаторов и андеррайтеров, оказались неспособны оказывать услуги в качестве финансового консультанта. Это прежде всего касается следующих требований:

- финансовый консультант и его аффилированные лица не должны иметь обязательств, не связанных с оказанием услуг финансового консультанта, перед эмитентом и его аффилированными лицами;

- эмитент и его аффилированные лица не должны иметь обязательств, не связанных с оказанием услуг финансового консультанта, перед финансовым консультантом и его аффилированными лицами.

В соответствии с этими требованиями банки не могут выступать в качестве финансового консультанта со своими клиентами, причем не только с теми, которые планируют также привлечь данный банк в качестве организатора выпуска ценных бумаг, но и просто с клиентами банка, состоящими на обслуживании в данном банке.

Другой вопрос связан с размером ответственности финансового консультанта. За ущерб, причиненный владельцу ценных бумаг вследствие содержащейся в проспекте эмиссии недостоверной, неполной и/или вводящей в заблуждение инвестора информации, финансовый консультант несет солидарную ответственность с другими лицами, подписавшими проспект ценных бумаг (аудитор, поручитель), и субсидиарную ответственность вместе с эмитентом. При этом ответственность наступает в случае наличия вины финансового консультанта в форме умысла или грубой неосторожности. Однако, во-первых, наличие вины финансового консультанта в таком случае будет довольно сложно доказать вследствие того, что консультант всегда может сослаться на то, что эмитент не предоставил полную и достоверную информацию. Во-вторых, даже если вина консультанта будет доказана, сомнение вызывает его способность полностью выполнить свои обязательства. Несмотря на то, что размер ответственности ограничен размером причиненного ущерба, он может быть таковым, что собственных средств финансового консультанта будет недостаточно для покрытия ущерба, так как размер собственных средств работающих на российском рынке финансовых консультантов невелик.

Учитывая, что ни одного случая дефолта эмитента на российском рынке корпоративных облигаций пока не было, эффективность внедрения тех или иных институтов, призванных ограничить риски инвесторов, проверить было невозможно. Но при их внедрении важно учитывать не идеальные условия работы на рынке. Если на данный момент финансовые консультанты не могут дать гарантию полного покрытия возможного ущерба, существование данного института можно считать лишь видимостью заботы об инвесторах, а на самом деле существование требования обязательной подписи консультанта на проспекте эмиссии лишь препятствует развитию рынка, поднимая уровень издержек для эмитента и осложняя процедуру выхода на рынок. Поэтому существование данного института и обращение к услугам консультанта должно быть добровольным. В конечном счете, если часть эмитентов будет прибегать к их услугам, а часть нет, то рынок сам рассудит, кто из эмитентов имеет больше гарантий возврата средств – имеющий подпись консультанта или нет. Если подпись финансового консультанта действительно будет означать меньший риск, то, желая разместить эмиссию своих бумаг с наименьшей доходностью, эмитент будет вынужден прибегнуть к его услугам. А если рынок не будет проводить никаких различий между эмитентами, имеющими подпись финансового консультанта и не имеющими таковой, то само существование данного института будет не вполне целесообразно.

4. Необходимые меры по развитию рынка корпоративных облигаций

Банковская система и рынок ценных бумаг в России в настоящий момент играют весьма скромную роль в инвестиционном процессе. В 2003 г. рост инвестиций в основной капитал составил 12%, годом ранее – всего 2,6%. При этом, большая часть прироста инвестиций была получена за счет естественных монополий и нефтяных компаний, на долю которых пришлось более трети всех инвестиций (вместе с тем, им удалось лишь компенсировать инвестиционный провал 2002 г.). Доля средств, полученных на финансовом рынке, в структуре источников финансирования инвестиций в основной капитал крайне низка. Доля банковских кредитов едва превышает 5%, а доля выпуска акций и облигаций в структуре источников финансирования инвестиций в основной капитал составляет всего по 0,2% в каждом случае. В то же время, почти половину источников составляют собственные средства предприятий. Такая структура источников финансирования инвестиций свидетельствует о низком качестве инвестиционного процесса.

В настоящее время действия Правительства РФ в этой сфере отличаются непоследовательностью и "сверхдлинным" периодом подготовки. Так, например, менее чем через год после введения института финансовых консультантов назрела необходимость его пересмотра, а снижение налога на эмиссию ценных бумаг обсуждалось до окончательного принятия в конце 2003 г. в течение нескольких лет. Предпринимаемые Правительством РФ меры должны быть своевременными и направлены на снижение барьеров доступа эмитентов и инвесторов на рынок, повышению гибкости заимствований и ликвидности рынка облигаций и снятие ограничений для институциональных инвесторов. Некоторые меры могут быть реализованы как обособленное действие (например, снижение или отмена налога на эмиссию ценных бумаг), другие меры эффективны, если принимаются в виде пакета (например, смягчение требований к структуре портфеля институциональных инвесторов и создание системы "кредитных бюро"). Эти меры могут относиться как ко всему рынку ценных бумаг в целом, так и отдельно к сегменту корпоративных облигаций.

Среди направлений действий Правительства РФ, которые будут способствовать развитию рынка ценных бумаг в целом, основными являются следующие:

- замена системы "рамочных" законов и подзаконных нормативных актов законами прямого действия;

- повышение роли саморегулируемых организаций;

- продолжение реформы налогообложения – после снижения налога на эмиссию в конце 2003 г. необходимо перейти к устранению многократного налогообложения текущего дохода по финансовым инструментам и отмене НДС при операциях с финансовыми инструментами;

- расширение набора и повышение гибкости применения финансовых инструментов.

Среди мер, направленных на повышение привлекательности рынка корпоративных облигаций, можно назвать следующие:

- создание системы "кредитных бюро" с целью обязательного централизованного раскрытия информации о кредитной истории заемщиков для снижения рисков через раскрытие информации;

- расширение перечня активов, принимаемых в залог Банком России при рефинансировании коммерческих банков, проведение Банком России операций “репо” с корпоративными облигациями, кредитные линии крупным банкам-андеррайтерам и дилерам, что может привести к значительному повышению ликвидности рынка;

- смягчение требований по структуре портфеля негосударственных пенсионных фондов, страховых компаний и коммерческих банков;

- снятие ограничения объема эмитированных облигаций величиной уставного капитала и установление ограничения объема эмитированных облигаций величиной чистых активов, что позволит существенно снизить барьеры для входа на рынок;

- введение в оборот нового инструмента заимствований – краткосрочных облигаций, а также гибридных и производных финансовых инструментов (конвертируемые облигации, стрипы и другие).

5. Заключение

Несмотря на возможное сокращение темпов роста, в 2004 г. можно ожидать продолжения развития рынка корпоративных облигаций как в плане роста количественных показателей (объема и ликвидности), так и в плане развития инфраструктуры рынка. Основными факторами, способными оказать влияние на развитие рынка в 2004 г., можно назвать следующие.

- Денежно-кредитная политика государства. Курс на понижение инфляции и укрепление рубля будут способствовать дальнейшему снижению процентных ставок. В то же время дальнейшее укрепление рубля будет вынуждать компании, выручка которых зависит от валютного курса, выходить на внешний рынок и размещать еврооблигационные займы.

- Меры по регулированию рынка ценных бумаг. Вступление в силу новой редакции закона «О валютном регулировании и валютном контроле» будет способствовать приходу на рынок иностранных инвесторов. Снятие ряда ограничений по регулированию рынка, введение новых инструментов (на очереди стоят производные финансовые инструменты, а также подготовка базы для других инструментов) и создание системы «кредитных бюро» будут способствовать повышению ликвидности рынка и приходу на него новых участников.

- Внешнеэкономическая конъюнктура на рынках основных для России экспортных товаров и ситуация на международных финансовых рынках, а также другие внешние факторы (например, изменение кредитных рейтингов международными рейтинговыми агентствами). В случае их позитивного изменения вероятен приток новых денег в экономику страны, что создает возможности как для размещения большого количества новых выпусков корпоративных облигаций, так и для роста ликвидности рынка.

- Внутренние факторы рынка корпоративных облигаций. К таким относится прежде всего возможность первого в истории рынка дефолта. С увеличением количества эмитентов и обращающихся на рынке выпусков корпоративных эмитентов возрастает вероятность наступления дефолта по одному или нескольким займам. Отсутствие корпоративных дефолтов имеет не только положительные, но и отрицательные стороны. С одной стороны, бурный рост рынка без провалов привлекает на него все большее число участников, а отсутствие серьезного кредитного анализа позволяет многим совершенно несопоставимым эмитентам размещаться по схожей процентной ставке. С другой стороны, отсутствие прецедента дефолта серьезно повышает неопределенность и риск, связанный с вложением в ценные бумаги. Совершенно непонятно, как в случае дефолта будет происходить процедура востребования средств с эмитента бумаг, как будут устроены взаимоотношения участников этого процесса, включая не только эмитента и инвесторов, но и финансового консультанта. Поэтому отсутствие дефолтов могло оказывать позитивное воздействие на рынок лишь на начальных этапах его развития. Неопределенность процедуры взимания долгов вместе с отсутствием развитой системы рейтингов сдерживает приход на рынок наиболее стабильной и крупной группы инвесторов, придерживающейся консервативной стратегии. В их числе прежде всего иностранные и российские институциональные инвесторы.

Кроме того, в 2004 г. вероятно все большее разделение рынка – на рынок облигаций крупнейших эмитентов и на рынок облигаций небольших эмитентов «второго» и «третьего» эшелонов. Наибольшую ликвидность будет обеспечивать рынок крупнейших эмитентов, но важно подчеркнуть необходимость развития рынка средних и небольших по объему эмиссий. Этот рынок имеет важнейшее значение для развития экономики страны. Во-первых, большое количество компаний из различных отраслей получают доступ к дополнительному источнику финансирования. Во-вторых, рынок облигаций небольших по размеру эмитентов позволяет участвовать в биржевых торгах большому количеству мелких инвесторов, которые рассматривают его в качестве привлекательного инструмента вложения средств вследствие относительно высокой доходности (по сравнению с банковскими депозитами и облигациями крупнейших эмитентов) и невысокого риска (по сравнению с рынком акций).

Использованная литература

- О мерах по развитию финансовых рынков в Российской Федерации // Материалы Минэкономразвития России, представленные к заседанию Правительства РФ 11 ноября 2003 г.

- Развитие рынка ценных бумаг в Российской Федерации (материалы к дискуссии). М:ФКЦБ, 2002.

- Августова О. Правовые вопросы, возникающие при оказании услуг финансового консультанта // Материалы конференции «Перспективы развития рынка облигаций в 2004 году», Санкт-Петербург, 11 декабря 2003 г.

- Амосов С. Будущее российских инвестиционных банков: сможем ли противостоять мировым «китам»? // Материалы конференции «Перспективы развития рынка облигаций в 2004 году», Санкт-Петербург, 11 декабря 2003 г.

- Лялин С. Обзор состояния российского рынка облигаций и прогнозы динамики // Материалы конференции «Перспективы развития рынка облигаций в 2004 году», Санкт-Петербург, 11 декабря 2003 г.

- Малиновский В. «Перспективы развития сектора облигаций второго эшелона в 2004 году» // Материалы конференции «Перспективы развития рынка облигаций в 2004 году», Санкт-Петербург, 11 декабря 2003 г.

- Погребняк Е. Рынок корпоративных облигаций: ожидания эмитентов и меры по совершенствованию регулирования. Институт комплексных стратегических исследований, 2003.

- Шеметило Д. Российские Облигации глазами иностранного инвестора // Материалы конференции «Перспективы развития рынка облигаций в 2004 году», Санкт-Петербург, 11 декабря 2003 г.

- 2004 год – год Обезьяны и рублевых облигаций. Ренессанс Капитал, 2003.

- Долговой рынок: Торговая стратегия на 2004 год. Банк «Зенит»,2004.

- Прогноз динамики процентных ставок на рынке рублевых облигаций в 2004 году. Гута-Банк, 2004.

- Программа облигационных займов на СПВБ. Санкт-Петербургская Валютная биржа, 2001.

- Экономические итоги 2003 года. ЦМАКП, 2004.

- SpreadMonitor Russia. Standard & Poor's, 2003.

- Russia: 2004 investment outlook. Commerzbank Securities, 2003.

Приложения

Приложение 1. Характеристики распределения обращающихся выпусков корпоративных облигаций по объему эмиссии на конец 2003 г.

Источник: анализ ИКСИ по данным ИА «Cbonds»

Источник: анализ ИКСИ по данным ИА «Cbonds»

Римскими цифрами обозначены пять групп эмитентов, каждая из которых составляет 20% общего объема заимствований на рынке облигаций (по номиналу).

Источник: анализ ИКСИ по данным ИА «Cbonds»

I – группа наименьших эмитентов, составляющая нижние 20% рынка

V – группа крупнейших эмитентов, составляющая верхние 20% рынка

Источник: анализ ИКСИ по данным ИА «Cbonds»

Приложение 2. Характеристики отраслевой структуры выпусков корпоративных облигаций Отраслевая структура рынка по объему в обращении (на конец 2002 и 2003 гг.)

Источник: анализ ИКСИ по данным ИА «Cbonds»

Отраслевая структура выпусков корпоративных облигаций в 2003 г. (по номиналу)

Источник: анализ ИКСИ по данным ИА «Cbonds»

Распределение среднего объема выпуска и количества выпусков облигаций в 2003 г. по отраслям

Источник: анализ ИКСИ по данным ИА «Cbonds»