Последствия повышения НДС до 22% для бизнеса

Новые данные ФНС и Росстата позволяют уточнить, что повышение НДС до 22% вызовет значительный рост расходов компаний и бюджетных организаций на уплату НДС своим поставщикам

На этой неделе возобновилась дискуссия о «налоговом маневре 22/22», предполагающем снижение страховых взносов до 22% фонда оплаты труда в обмен на повышение ставки НДС до 22%. Судя по сообщениям СМИ, руководство Минфина представило новые данные о результатах налогового маневра, согласно которым большинство отраслей экономики получит «небольшое снижение налоговой нагрузки» в результате уменьшения страховых взносов. В качестве секторов экономики, получающих наибольшие выгоды от «маневра 22/22», названы сельское хозяйство, образование, здравоохранение, а также госуправление и обеспечение безопасности, а в качестве секторов с наибольшими потерями – строительство и ЖКХ. При этом, как и ранее, вклад повышения НДС до 22% в нагрузку компаний существенно недооценивается. В то же время уточненные данные ФНС и новые данные Росстата о межотраслевом балансе РФ позволяют дать оценку расходов организаций различных отраслей экономики на уплату НДС.

Расходы компаний на уплату «вычитаемого» НДС поставщикам

Для большинства организаций механизм НДС предусматривает временное отвлечение оборотных средств, направляемых на уплату НДС поставщикам (поскольку между уплатой НДС при покупке продукции поставщиков и получением оплаты готовой продукции от покупателей проходит определенное время). В этой ситуации повышение ставки НДС увеличит нагрузку на компании не только из-за роста самих выплат, но и в связи с тем, что для ряда налогоплательщиков с длительным производственным циклом (а также с длительными сроками реализации продукции) эти суммы будут отвлечены на продолжительные периоды времени.

Данные ФНС позволяют оценить, что при увеличении ставки НДС до 22% из оборота были бы дополнительно выведены значительные объемы средств компаний. Так, по уточненным данным ФНС, суммарные объемы «вычитаемого» НДС, уплаченного поставщикам по разным ставкам, сейчас составляют 24,5 трлн. руб. по продукции российских производителей и еще 1,8 трлн. руб. – по закупкам импортной продукции (ФНС учитывает данные за IV квартал 2015 г. и I-III кварталы 2016 г.). Если бы в текущих условиях базовая ставка НДС была увеличена до 22%, а применение ставок 0% и 10% сохранилось бы в прежнем объеме, то суммарный объем «вычитаемого» НДС увеличился бы на 19,6%, или на 5,1 трлн. руб.

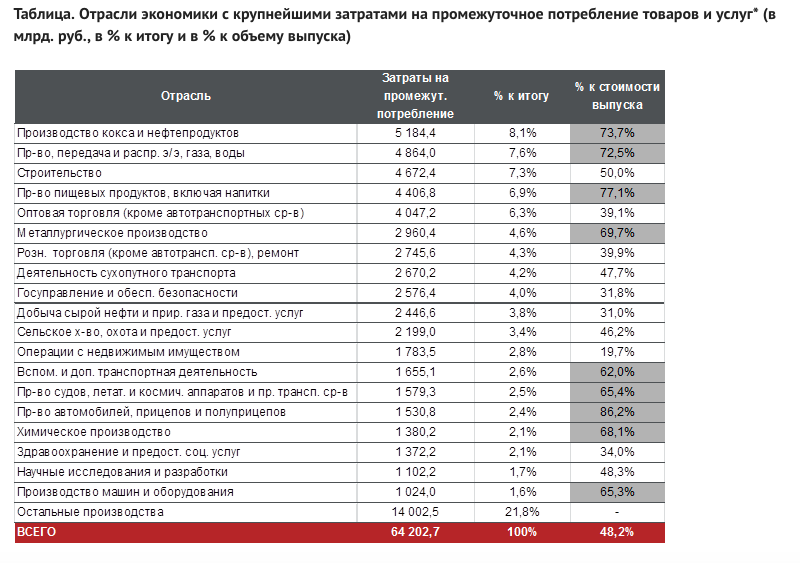

При этом с наиболее значительным изъятием оборотных средств столкнулись бы компании, несущие высокие затраты на приобретение продукции поставщиков. По данным Росстата о межотраслевом балансе РФ (последние имеющиеся данные относятся к 2014 г.), почти 80% совокупных затрат на промежуточное потребление приходятся на 19 секторов экономики (в каждом из которых затраты на промежуточное потребление превышают 1 трлн. руб.) (см. таблицу). Следует ожидать, что на компании именно этих отраслей будет возложена наибольшая нагрузка в связи с отвлечением более крупных сумм на уплату НДС поставщикам. Следует также учитывать, что для ряда таких производств затраты на промежуточное потребление составляют значительную часть стоимости выпуска. Например, для производства автомобилей, прицепов и полуприцепов стоимость промежуточного потребления эквивалентна 86,2% выпуска, производства пищевых продуктов – 77,1%, металлургического производства – 69,7% (при среднем уровне по экономике 48,2%).

Еще сильнее вырастет нагрузка для компаний с длительным производственным циклом, для которых сроки отвлечения оборотных средств на уплату НДС поставщикам составляют от нескольких месяцев до нескольких лет. Например, перечень товаров, работ и услуг с длительностью производственного цикла более 6 месяцев (утвержден постановлением Правительства РФ № 468 от 28.07.2006), включает 88 групп промышленных товаров (продукция металлургии и машиностроения, в особенности станкостроения, производства транспортных средств и электронного оборудования) и 22 категории работ и услуг (строительство, монтаж и техническое обслуживание судов, различных видов оборудования, переработка отходов и др.).

Расходы компаний на уплату «невычитаемого» НДС

В случае повышения НДС до 22% с непосредственным ростом налоговой нагрузки столкнутся те участники экономики, которые не могут вычесть НДС, уплаченный при покупке товаров и услуг. Прежде всего это относится к конечным потребителям – населению и компаниям, приобретающим продукты для конечного потребления. Однако в такой же ситуации окажутся и организации, которые согласно законодательству не являются плательщиками НДС и будут вынуждены компенсировать повышение расходов на закупки либо за счет повышения цен на свою продукцию, либо за счет собственной прибыли. Среди таких организаций – практически все компании, относящиеся к малому бизнесу, а также организации из секторов экономики, значительная часть операций которых не облагается НДС (здравоохранение, образование, госуправление и обеспечение безопасности).

Данные межотраслевого баланса РФ показывают, что в условиях 2014 г. сумма чистых налогов на продукты (в эту сумму включаются «невычитаемые» НДС и акцизы, уплачиваемые компаниями, за вычетом полученных субсидий на производство) составляла 871,4 млрд. руб. Учитывая, что акцизы и субсидии относятся лишь к отдельным видам товаров, можно предположить, что основная часть данной суммы относится к «невычитаемому» НДС, которая в случае повышения базовой ставки с 18% до 22% автоматически возрастет на 22,2%.

Почти половина суммы чистых налогов на продукты, уплаченных организациями, относится к трем секторам экономики: госуправление и обеспечение военной безопасности (организации этого сектора уплачивают 223,2 млрд. руб. чистых налогов на продукты, или 25,6% их суммы по стране), здравоохранение и предоставление социальных услуг (126,7 млрд. руб., или 14,5%) и строительство (83,7 млрд. руб., или 9,6%). Учитывая, что значительная часть продуктов, приобретаемых организациями этих отраслей, облагается НДС по базовой ставке (например, для сектора госуправления более трети чистых налогов на продукты связано с проведением строительных работ, приобретением транспортных услуг и нефтепродуктов, для сектора здравоохранения – с приобретением химических веществ, для строительства – с приобретением строительных материалов, продуктов из древесины и нефтепродуктов), эти затраты при повышении НДС до 22% существенно увеличатся. Для организаций в сфере госуправления и обеспечения безопасности, а также здравоохранения и предоставления социальных услуг, большинство которых относится к бюджетному сектору, такое повышение затрат выразится в необходимости увеличения бюджетного финансирования на обеспечение их деятельности.

Материал опубликован на портале Banki.ru