Политика повышения налоговой нагрузки на бизнес с 2011 г.

В числе таких мер – повышение взносов работодателей на обязательное социальное страхование с 26% до 34%, ускоренный рост акцизов на бензин и автомобильную технику, расширение возможностей регионов по увеличению ставок транспортного налога и др. (см. Приложение). Последние заявления руководства Минфина демонстрируют намерение ведомства продолжить такую политику в ближайшем будущем. Так, в конце декабря 2010 г. замглавы Минфина С. Шаталов заявил о возможных направлениях поиска дополнительных доходов бюджета, в том числе за счет повышения НДС, а также отмены значительной части налоговых вычетов. Обсуждение таких мер происходит в закрытом режиме, без учета мнения бизнес-сообщества и экспертов.

При этом для оценки результатов предлагаемых мер чаще всего используются показатели доходов бюджета. Например, по оценке Экономической экспертной группы, повышение НДС на 1 п.п. увеличит поступления в федеральный бюджет на 0,4% ВВП. Однако при этом совершенно не учитывается, что повышение налоговой и «социальной» нагрузки оказывает сдерживающее влияние на деловую активность, в особенности – на инвестиционную и инновационную деятельность компа- ний. Возрастают также и риски роста «теневых» операций. В конечном счете, это приведет к замедлению экономического роста, а также к снижению налоговых поступлений.

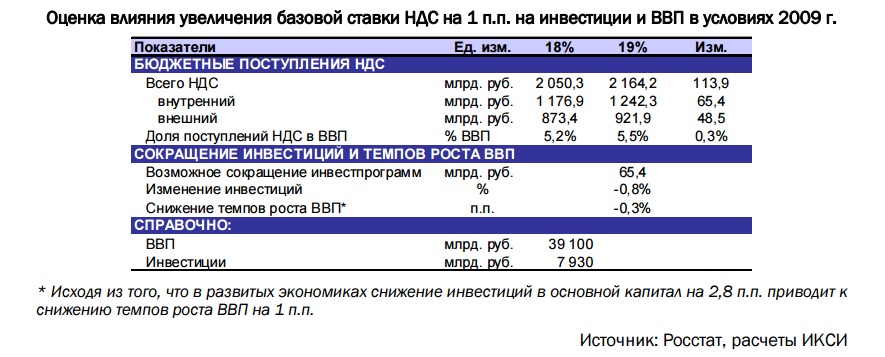

В связи с этим существует высокий риск того, что приводимые оптимистичные оценки результатов налоговых мер, повышающих нагрузку на бизнес, не оправдаются. В особенности это касается повышения НДС. По оценке ИКСИ на основе данных Росстата за 2009 г., повышение НДС на 1 п.п. в 2009 г. могло бы увеличить доходы федерального бюджета не более чем на 113,9 млрд. руб., или 0,3% ВВП, если бы налог был уплачен всеми предприятиями. Однако практика показывает, что в условиях роста налоговой нагрузки уход предприятий «в тень» и сокращение налоговой базы неизбежны.

Следует также учитывать, что в условиях резко возрастающей «социальной» нагрузки на бизнес дополнительное изъятие оборотных средств неизбежно приведет к сокращению инвестиционных расходов и замедлению роста ВВП. По расчетам ИКСИ, если инвестиционные расходы компаний в результате повышения НДС на 1 п.п. снизились бы на величину, соответствующую повышению «внутреннего» НДС, то в условиях 2009 г. темпы роста инвестиций сократились бы на 0,8 п.п., а темпы роста ВВП – на 0,3 п.п. (см. таблицу). Замедление экономического роста, в свою очередь, приведет к усугублению имеющихся экономических и социальных проблем, и осложнит достижение поставленных долгосрочных задач, таких как модернизация экономики.

Приложение. Меры налоговой и бюджетной политики, повышающие нагрузку на налогоплательщиков с 2011 г.

|

Нормативный документ |

Изменения |

Влияние на налогоплательщиков |

|

1. НАЛОГОВАЯ НАГРУЗКА |

||

|

Фед. закон № 282-ФЗ от 28.11.2009 |

Ускоренная индексация ставок акцизов на легковые автомобили и мотоциклы, переход к расчету акцизов на бензин исходя из классов топлива, соответствующих экологическим классам автомобилей |

Рост ставок акцизов на 2011 г. на легковые автомобили и мотоциклы в 2 раза опережает планируемый уровень инфляции. Для бензина АИ-80 ставки акциза повысятся на 58,2%, для АИ-92 – на 15,8%. Для АИ-95 и АИ-98 изменение ставки в зависимости от качества топлива составит от -5,5% до +7,8% |

|

Фед. закон № 282-ФЗ от 28.11.2009, фед. закон № 307-ФЗ от 27.11.2010 |

Расширение возможного увеличения ставок транспортного налога по отношению к базовым ставкам с 5 до 10 раз. Снижение базовых ставок транспортного налога с 2011 г. в 2 раза |

Окончательное решение о ставках транспортного налога передано на региональный уровень. |

|

Фед. закон № 307-ФЗ от 27.11.2010 |

Повышение ставки НДПИ на добычу природного газа с 01.01.2011 с 147 до 237 руб./тыс. куб. м. Предусмотрено повышение до 251 руб. с 2012 г. и до 265 руб. с 2013 г. |

Повышение затрат на газ для всех категорий потребителей, приобретающих природный газ по регулируемым тарифам. |

|

2. «СОЦИАЛЬНАЯ» НАГРУЗКА |

||

|

Фед. закон № 212-ФЗ от 24.07.2009 Повышение ставок взносов работодателей на обязательное социальное страхование с 26% до 34% Повышение «социальной» нагрузки на работодателей в среднем на 30%. Принят Госдумой и Советом Федерации 24.12.2010 |

Повышение ставок взносов работодателей на обязательное социальное страхование с 26% до 34% Установление для малых предприятий, относящихся к определенным видам деятельности, пониженной 26%-ной ставки социальных взносов на 2011-2012 гг. |

Повышение «социальной» нагрузки на работодателей в среднем на 30%. Для малых предприятий, которые смогут воспользоваться понижен- ной ставкой, «социальная» нагрузка вырастет на 90%, а для малых предприятий, которые не воспользуются этой ставкой – вырастет в 2,43 раза. |

|

Фед. закон № 343-ФЗ от 08.12.2010 |

Увеличение периода оплаты больничного за счет работодателя с 2-х до 3-х дней, переход к начислению взносов ФСС на лиц, работающих по гражданско-правовым договорам |

Дополнительные расходы работодателей на оплату третьего дня пребывания на больничном в условиях 2009 г. составили бы 10,3-17,2 млрд. руб. в зависимости от стажа и уровня оплаты труда лиц, находящихся на больничном. |